人民币三次大贬值时的A股表现

今日A股“攻城”乏力,还未曾触及4000点就宣告“退兵”,攻城不利反而还丢了一城。

周三再度呈现多空激战,午后股指跳水,沪指失守3900点,成交量再度萎缩,截止收盘,沪指跌逾1%,深成指下跌逾1.5%。这就是A股今日的表现。

五大扰动因素加剧震荡

一、今日人民币汇率中间价较前一交易日再跌1008个基点,创下两年来新低。

二、4000附近压力大技术面频现卖出信号,昨日成交量刚有放大,今天再次缩至地量,金叉信号被抹杀。

三、据经济参考报消息,17个省上半年社会消费品零售总额以个位数增长,汽车消费明显降温成为多地今年消费增长的最大不确定因素。

四、去杠杆继续7月证券投资类信托产品遭遇滑铁卢,规模为648257万元,跌破2014年全年平均值。

五、投保基金最新数据显示,上周(8月3日至8月7日)证券保证金净流出1207亿元,为连续第三周净流出。

人民币三次大贬值时的A股表现

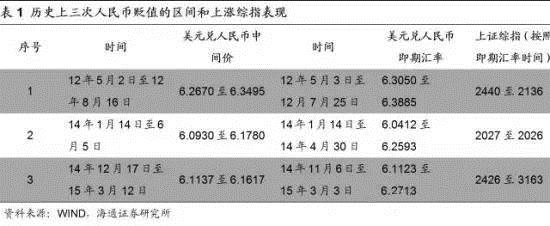

自05年7月实行有管理的浮动汇率制度以来,人民币经历了三次贬值,分别是12年5月至8月,14年上半年,以及14年底至15年初。这三次贬值的背景均为经济基本面下行,工业增加值和PPI同比增速下行。

12年5月3日至7月25日,人民币贬值1.3%,美元兑人民币即期汇率从6.3050至6.3885.14年1月14日至4月30日,人民币贬值3.6%,美元兑人民币即期汇率从6.0412至6.2593.14年11月6日至15年3月3日,人民币贬值2.65%,美元兑人民币即期汇率从6.1123跌至6.2743.

过去几次人民币贬值,股市表现各异,分别是下跌、震荡、上涨。当前市场关注汇率,一方面是这事可联系美联储加息,另一方面是此次贬值幅度大。对市场而言,核心问题是未来利率趋势和基本面变化,汇率会影响利率也是对基本面的反映。震荡市波段反弹格局未变,新的趋势需要确认美联储加息和汇率波动对流动性的影响、十三五规划等新的亮点。政策底以来市场结构已经分化,投资更重短期确定性,积极财政方向和基本面好的成长股表现更优。

中期市场仍有望走向战略反攻,短期投资定向出击,如稳增长的城市管廊建设、通州,国企改革主题,中期精选真成长、增配白马成长股。城市管廊相关公司如伟星新材、纳川股份、永高股份、隧道股份、苏交科、宏润建设、玉龙股份、青龙管业、天业通联,通州相关公司如中国武夷、华夏幸福、首开股份、冀东水泥、金隅股份、中储股份、雪迪龙、碧水源、高能环境。

对于后市券商是这么说的

东兴证券:A股至少还有50%上涨空间

目前A股的平均市盈率在25倍左右,总市值占GDP的比重约为98.5%,总市值占M2的比重约为47%,与2007年股市顶峰的水平相比还有30%~50%的空间,再考虑到近些年资产证券化的比例有较大幅度的提升,目前的估值从历史比较的角度来看至少还有50%以上的空间,目前或许正是享受泡沫的大好时机。

综合以上的分析,大致判断股市中短期将持续震荡调整,逐步消化前期暴跌的恐慌情绪,而中长期向上的大趋势仍未改变,大概率从过去的“疯牛”切换为“慢牛”。

国金证券认为,综合集团本身资产规模、旗下上市平台资产占比、公司总市值、业务等,建议“大集团、小公司”重点关注三大集团:哈电集团、中盐公司、中轻集团,分别对应旗下上市公司佳电股份、兰太实业、中国海诚。

其中,佳电股份:集团资产证券化率不到2%,公司近两年电机销售出现一定下降,而核电设备竞争力凸显,因此存在一定的主营结构调整需求。兰太实业:集团目前资产证券化率较低,约为6%,兰太实业总市值仅为45亿,符合“大集团小公司”的特点。并且,中盐总经理茆庆国曾表示,盐业主业整合将通过现有上市公司来完成。因此,作为中盐公司唯一的上市平台,有望获得集团盐业及相关资产的注入。中国海诚:公司是集团工程服务板块唯一子公司,预期集团后续可能将其工程服务与装备制造板块类优质资产注入上市平台。

中信建投:国企改革仍然是市场主要催化剂

中信建投证券认为,“救市”后大盘进一步整固,接下来需要把握对改革题材而言确定性强的品种,稳增长投资仍是下半年较为确定的方向。在此背景下,需要关注在稳增长、改革以及调结构有关的领域,同时在央企合并预期下,国企改革仍然是市场主要催化剂。

银河证券:经济社会转型升级带来新产业的发展机会

银河证券首席策略师孙建波表示,资本市场的抗风险能力正在增强。在市场向“慢牛”切换过程中,波动和震荡是必然的,各种利好释放通常需要一定过程。在货币政策保持中性偏松的大背景下,市场整体资金面充裕的状况并未发生实质性改变。利率市场化改革将导致中长期无风险利率向下的趋势长期延续。随着混合所有制改革不断激活企业活力,经济社会转型升级带来新产业的发展机会,调整为理性投资者带来了投资优秀标的的机遇。

兴业证券:未来数周是财政政策和货币政策的蜜月期

兴业证券认为,目前A股市场正迎来“财政加力、货币未紧”的时间窗口。未来数周是财政政策和货币政策的蜜月期。一方面,积极的财政政策继续推进,万亿规模的重点项目陆续启动,这将提升相关细分行业的短期景气度以及投资者的风险偏好;另一方面,短期流动性环境宽松,在新一轮财政扩张初期,对于配套资金的需求相对有限,尚不会对于股市流动性形成“挤出效应”。

华泰证券:稳定贬值预期,出口产业受益

人民币中间大幅下调,总体贬值空间未必很大,但稳定贬值预期是关键,直接关系资本市场的风险偏好恢复,以及人民币计价的大类资产的稳定性。短期,谨慎乐观看待资本市场风险偏好的进一步提升。

人民币贬值受益产业推荐符合之前大力推荐的震荡市参与主题投资的大逻辑,推荐出口边际改善的产业,沿着两条线,从传统到新兴,从产品到服务。传统产业推荐纺织服装、家电,新兴推荐机械、汽车,原材料(产品)方向推荐钢铁、有色。服务推荐中国银行、周边游。同时,对于有转型期明确而持续需求支撑的旅游、航空等产业,人民币贬值短期偏负面,中期由需求决定,继续看好。

凡本网注明“来源:数字水泥网”的所有文字、图片和音视频稿件,版权均为“数字水泥网”独家所有,任何媒体、网站或个人在转载使用时必须注明“来源:数字水泥网”。违反者本网将依法追究责任。

本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。其他媒体、网站或个人从本网转载使用时,必须保留本网注明的稿件来源,禁止擅自篡改稿件来源,并自负版权等法律责任。违反者本网也将依法追究责任。

如本网转载稿涉及版权等问题,请作者在两周内尽快来电或来函联系。

热门排行

- 谢亚轩:外资怎么理解“扩大内需”?

- 央企控股上市公司去年业绩靓丽 降…

- 一周年之际雄安新区概念重燃 最新…

- 雄安一岁了!新区规划呼之欲出 打…

- 供给侧结构性改革着力点在于实体经济

- 2018年国企混改从“怎么混”到“怎…

- 重锤落地 “2+26”城市3月1日起执…

- 雄安概念股再次雄起每次都有“会议…

- 任泽平:中国宏观经济分析框架(全…

- IRM高峰论坛专题】王珠林:新时代…

- 2017年规模以上工业利润同比增21% …

- 国家出台多项政策强化能源管理 降…

- 受益供给侧改革 传统产业喜迎业绩…

- 国金策略:春季行情延续 聚焦“施…

- 这四大行业要特别关注!既是去产能…

- 行政去产能或将弱化 水泥产能缩减…

- 低估值周期白马重现布局价值 有望…

- 央媒:谨防新经济“虚火”引燃新产…

- 水泥等行业去产能要理顺政府与市场…

- 供给侧改革效应显现 1-9月份水泥等…

- 国君策略:拥抱周期消费第五波 战…

- 十九大中蕴含港股投资机会

- 雄安新区建设原则决定选股方向

- 任泽平:货币的贬值是惊人的 现金…

- 海通证券姜超:环保政策密集出台 …

- 任泽平:新周期必将经历看不起看不…

- 华泰策略:关注雄安特色小镇建设概…

- 博弈“新周期”:产品涨价主导传统…

- 三季报业绩分化 周期股王者难归?

- 沪指宽幅震荡 水泥行业迎双轮驱动