2016年水泥行业经济运行分析及2017年展望

来源: 发布时间:2017年02月06日

一、2016年水泥行业运行概况

(一)宏观环境:经济稳中向好,投资增速持续放缓

2016年是我国“十三五”的开局之年,经济总体呈现出是缓中趋稳、稳中向好的运行态势,前三季度全国GDP同比增长6.7%,经济运行保持在合理区间。

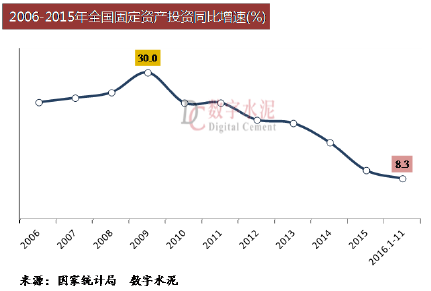

在全国经济增长进一步放缓的形势下,固定资产投资增长乏力,投资增速持续下降。2016年前11个月累计固定资产投资53.85万亿元,同下增长8.3%,自2001年以来首次破“十”。固定资产投资增速自2009年因经济刺激政策达到最高峰后,连续七年持续下降,2014-2015年呈现快速下滑,年均下降4.8个百分点,2016年虽然降幅趋缓,但增速跌破10%,投资作为拉动经济增长的主要动力的作用有所减弱,我国的国民经济结构正在逐步发生转变。

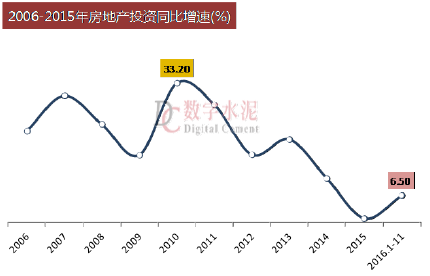

2016年,我国房地产市场呈现回暖趋势,库存压力有所缓解。在多重政策利好影响下,一线及部分热点二三线城市显现过热发展态势,楼市调控逐渐收紧,10月、11月一线城市和部分热点二线城市相继出台了限购、限贷和首付比例限制调控政策,希望遏制房价过快上涨,使市场迅速降温,多数三四线城市库存压力依然严峻。1-11月,房地产开发投资9.3万亿元,同比增长6.5%,较2015年提升5.5个百分点;房地产开发企业房屋施工面积和新开工面积与去年同期相比均保持不同程度的增长,其中,房屋施工面积同比增长2.9%,新开工面积同比增长7.6%;商品房销售面积和销售额保持高位增长,同比分别增长24.3%和37.5%;土地购置面积持续下降,1-11月份同比下降5.5%。

基础设施建设投资是实现我国经济稳增长的重要保障,也是推进供给侧结构改革重要的重要抓手,2016年我国基础设施建设投资依然保持较快增长,对西部投资力度增强, 2016年国家新开工西部大开发重点工程30项,投资总规模为7438亿元,重点投向西部地区铁路、公路、大型水利枢纽和能源等重大基础设施建设领域。2016年1-11月,我国基础设施建设投资(不含电力)10.59万亿元,同比增长18.9%,较2015年同期提高0.7个百分点。从近三年月度累计投资增速对比来看,固定资产投资增速进一步下滑,目前呈现出企稳态势;房地产去库存力度加大,市场回暖,房地产投资增速于去年降至同比增长1%的低点后触底回升,保持小幅平稳增长;基建投资增速总体波动不大,仍保持较高位增长,且增长幅度好于上一年。2016年房地产市场的回暖和基建投资稳定快速增长,为拉动水泥需求起到了重要的支撑作用。

(二)需求:弱势复苏,水泥产量低速增长

2015年水泥产业陷入前所未有的低谷,水泥需求出现近25年以来的首次下滑。2016年在基建投资保持快速增长和房地产市场回暖的带动下,水泥市场呈现出弱势复苏态势,水泥需求保持低速增长,1-11月全国累计水泥产量为22.03亿吨,同比增长2.7%,预计全年水泥产量将达24.1亿吨,同比增长2.6%左右。

2016年全国六大区域市场分化走势明显,在“京津冀一体化”战略和加快西部地区基础设施建设的推动下,华北和西南地区水泥需求仍呈现出较快增长;华东和中南依然是全国需求最大的区域,两大区域水泥产量占全国比重接近60%,水泥产量保持小幅低速增长;西北和东北市场情况未见好转,水泥需求持续下滑。根据统计局的统计数据显示,2016年1-11月,华北和西南地区水泥产量分别为2.02亿吨和3.97亿吨,同比增长分别为9.5%和8.5%;华东和中南地区水泥产量分别为6.9亿吨和6.2亿吨,同比增长分别为1.17%和1.94%;东北和西北地区水泥产量分别为1.03亿吨和1.9亿吨,同比分别下降2.39%和4.35%。随着经济衰落,东北地区近几年水泥需求大幅下滑,2016年水泥产量占全国水泥总产量的比重仅为4.7%,西北地区为6%,比重也在下降。

(三)产能情况:新增产能大幅下降,过剩矛盾依然突出

2016年国务院把化解产能过剩作为重中之重的工作,继国发[2009]38号文 《关于抑制部分行业产能过剩和重复建设引导产业健康发展若干意见的通知》中提出“严格控制新增水泥产能”,2013年国发〔2013〕41号文件《关于化解产能严重过剩矛盾的指导意见 》提出坚决“遏制产能盲目扩张”之后,国办发〔2016〕34号文件《关于促进建材工业稳增长调结构增效益的指导意见》再次明确提出严禁新增产能,2016全年新点火水泥熟料产能2558万吨,同比下降46%。已经新增产能连续四年下降。截止2016年水泥熟料设计总产能约为18.3亿吨,较上一年增长1%。

虽然新增产能大幅下降,但水泥熟料产能的总量仍有所增长,产能严重过剩矛盾依然没有得到有效解决,尤其是随着中国经济发展进入新常态,经济增长放缓,去年水泥需求开始出现下行走势,水泥行业去产能较为缓慢,产能过剩矛盾依然很突出。2016年预计全国水泥产能利用率不足70%,产能过剩仍然十分严峻,水泥行业去产能的任务非常艰巨。

(四)效益:供给侧改革初见成效,行业利润大幅回升

2016年水泥行业推进供给侧结构性改革,以“稳增长、调结构、增效益”为重点,行业采取了包括错峰生产、开展行业自律、加强区域协调、市场整合等一系列措施,使多数区域市场供求关系得到阶段性的改善,水泥价格持续回升,且后期走势依然较为坚挺,使得全年行业效益得到大幅提高。北部省份大幅减亏且多数省份扭亏,南部省份利润均有不同程度的上涨。

2016年1-11月,水泥行业实现销售收入7845亿元,与去年基本持平,全行业实现水泥利润总额442亿元,同比增长56%。其中,10月和11月份连续保持较好利润,分别盈利83和90亿元,接近历史较好水平;不出意外的话,全年行业利润将突破500亿元。

(五)价格:多重因素推动水泥价格持续上涨

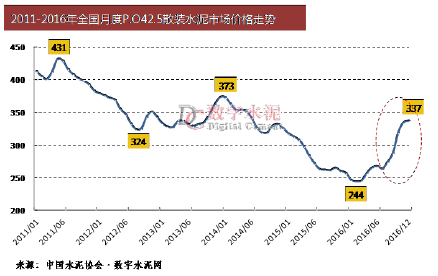

全国水泥市场平均价格自2014年连续两年持续下行,至2016年初探底后开始持续回升,尤其是8月份以后,价格更是直线攀升,根据数字水泥网监测,2016年全国P.O42.5散装水泥市场价格由年初最低降至244元/吨,至12月份已回升至337元/吨,总计上涨了93元/吨,涨幅达37%。

2016年全国水泥市场平均价格呈现前低后高走势,虽然二季度淡季期间出现小幅波动,但后期仍保持快速上涨,且走势十分坚挺。

2016年全国水泥市场平均价格能够保持持续上升势头,主要源于以下几方面的因素所致:

1.长期低位运行,价格触底反弹。从2014年开始全国水泥市场平均价格连续两年持续下滑,价格由2014年最高达373元/吨,跌至2016年初的244元/吨,价格低位运行导致多数水泥企业已经面临亏损或濒临亏损的局面,在需求下滑趋势得到明显缓解的情况下,企业涨价意愿十分强烈。

2.行业协会加大跨区域市场协调力度。中国水泥协会和地方协会共同组织召开了多个区域市场协调会议,包括中建材、海螺、冀东、山水、天瑞等一批大企业进一步统一思想,起到了大企业的引领作用,加强了跨区域间的市场协调,加强行业自律,反对低价倾销等不正当竞争行为,收效显著,价格得到合理回升。

3.政策推动,水泥错峰生产力度加大,覆盖面更广。国办发[2016]34号文件将推行错峰生产作为水泥行业压减过剩产能的一项重要措施,并提出除了北方采暖地区采暖期推行错峰生产外,其他地区水泥熟料装置在春节期间和酷暑伏天也应错峰生产。各地方政府、协会和大企业积极推动错峰生产,有效缓解了产能过剩矛盾,为价格回升提供了保证。

4.煤炭价格上涨和道路超载超限治理导致运营成本上升,助推水泥行业转移成本,提升价格。

5.除了上述因素外,区域整合效应促使竞争环境得到改善,尤其是金隅和冀东的整合为京津冀区域市场竞争环境的改善带来了积极的影响,也成为2016年价格回升幅度最大的地区。同时各地大气污染治理力度的增强,水泥生产受到限制等,都为水泥价格的上涨创造了有利的条件。

(六)集中度持续提升

2016年行业在供给侧改革和国企改革的双重推动下,行业兼并重组逐步加快,2016年主要有三个重量级的重组事件:1、金隅和冀东的整合,2、中国建材和中国中材的合并,3、华新水泥进一步整合拉法基中国水泥资产,这三个事件的都是我国前十大集团企业间的强强联合,呈现出涉及企业多、产能大、范围广的特点。事实也证明重组带来市场竞争环境的明显改善,提升了行业企业对未来发展的信心。截止到2016年我国前十大集团企业熟料产能占比从2015年的54%提升至57%。

国办发〔2016〕34号文件《关于促进建材工业稳增长调结构增效益的指导意见》中提出“十三五”末,前十大水泥熟料集中度达到60%左右,9月份中国水泥协会提交了关于水泥企业产能互换的政策建议中,省区内前2~3家大企业的水泥市场达70%以上、省区内的地级或片区市场前2家市场集中度达80%以上。都明确了兼并重组是未来一段时间行业供给侧改革的主要路径。

(七)熟料出口贸易上升,大企业海外市场规模扩大

截止到2016年11月底,我国实际出口水泥758万吨,熟料出口921万吨,分别比2015年同期下降8.7%和上涨76%。主要出口国:孟加拉国、肯尼亚、美国、菲律宾、澳大利亚等,熟料出口量大幅上升的主要原因是在当前我国水泥需求增长乏力,产能严重过剩的背景下,出口企业看低国内需求前景,同时也为减少对国内市场的供给压力,加大了熟料的出口力度,从年初开始,熟料出口量同比去年呈持续增长趋势,出口的熟料价格大幅下滑,也说明企业在出口获利将大幅减少,更多的是摊销成本,调节供给压力。

国内水泥产能严重过剩,需求增长动力不足,有实力的大企业纷纷把目光转向了国际市场,2016年我国境外水泥投资加速,中国建材集团与俄罗斯欧洲水泥集团战略合作项目,葛洲坝水泥、葛洲坝海外投资有限公司和哈萨克斯坦达纳克有限公司合资设立葛洲坝西里水泥有限责任公司,投资哈萨克斯坦水泥项目,海螺水泥签署了投资印尼、柬埔寨、老挝、俄罗斯等国家的多个水泥项目协议,还有红狮控股在包括尼泊尔在内等海外投资水泥项目,海螺在印尼、缅甸的水泥生产线项目相继顺利投产,中国水泥企业海外水泥市场规模不断扩大。

(八)行业问题:新增产能仍未停止,去产能政策没有得到落实,行业发展依然受制于产能严重过剩和集中度偏低。

2009年国发38号文《关于抑制部分行业产能过剩和重复建设引导产业健康发展的若干意见》,2013年的国发41号文《国务院关于化解产能严重过剩矛盾的指导意见》,再到2016年国办发34号文件《关于促进建材工业稳增长调结构增效益的指导意见》均明确提出严禁新增产能项目,但到目前为止每年仍有新增熟料产能,且2017年仍有新增产能项目,产能总量仍在不断增长,多个省份产能利用率在50%以下,产能过剩矛盾更加突出。2016年5月,财政部印发的《工业企业结构调整专项奖补资金管理办法》中明确提出,为钢铁、煤炭行业去产能设立规模为1000亿元的专项奖补资金,水泥被排除在外。2016年12月,财政部针对“关于将水泥、平板玻璃行业纳入工业企业结构调整专项奖补资金或设立化解过剩产能专项资金予以支持问题”的答复中明确,中央财政设立工业企业结构调整专项奖补资金,用于钢铁、煤炭行业人员分流安置,不能用于水泥、平板玻璃行业,目前也难以设立相关专项资金。

34号文件提出“探索由大型骨干水泥企业和平板玻璃企业按照谁受益、谁付费的原则,联合设立产业结构调整专项资金,专门用于奖补主动退出的产能。”目前,中国水泥协会正尝试通过组建投资管理公司的模式来落实这项政策的实施,目前,辽宁、山东等省正在积极推进过程中,但是投资管理公司能否作为设立产业结构调整专项资金的载体,还需要政府主管部门的批准授权,去产能的政策还没有得到真正落实。总的来看,产能严重过剩和集中度偏低仍是制约水泥行业的发展的瓶颈问题。

二、2017年展望:深化水泥供给侧改革、行业效益持续增长

(一)宏观经济:全国GDP保持在6.5%~6.7%的合理区间,基建投资快速增长,房地产投资增速放缓。

1、2017年是我国“十三五”规划的关键之年,也是供给侧结构性改革的深化之年,全球经济仍将面临较大的下行压力,中国经济坚持以“稳中求进”为发展总基调,经济运行要保持在合理的区间,GDP增速不会低于6.5%,预计将保持在6.5%~6.7%的合理区间,经济继续保持稳增长。

2、基建投资仍将是经济稳增长的重要抓手,也是水泥需求的刚性支撑,2016年基建投资保持较快增长,明年再度加快的空间有限,预计2017年基建投资保持在20%左右的增长水平,西部地区有望保持高速增长。

3、中央经济工作会议定调:“房子是用来住的,不是用来炒的”, 国家对房地产行业的信贷可能会进一步收紧,仍将加强对房地产市场的调控,因此,对房地产市场好转的预期不会太高。从房地产开发企业土地购置面积持续下降可以看出,房地产开发投资增长动力不足,短期看,房地产投资整体走弱还是大趋势,预计2017年房地产投资或将走弱,增速会进一步放缓。房地产投资的走弱也意味着基建投资会加码,以确保经济能够稳定增长。

(二)水泥:需求与2016年基本持平,行业效益继续好转

1、基建投资快速增长是经济稳增长的前提,虽然国家对房地产的调控可能对水泥需求带来负面影响,但基建投资的增长对水泥需求的拉动将抵消房地产负面因素所带来的影响,预计2017年水泥需求波动不大,与2016年基本持平或略有下降。

虽然,根据2014年12月10日国家标准化管理委员会关于批准发布GB175-2007《通用硅酸盐水泥》国家标准第2号修改单的公告,取消32.5复合硅酸盐水泥于2015年12月1日起正式实施,但是2016年的执行结果来看,几乎效果没有任何效果,所有32.5复合水泥都变成了32.5R水泥,从2016年全年水泥产量和品牌结构来分析也验证了标准修订后对市场影响力甚微。2017年,全国只有新疆自治区政府提出5月1日起全疆停止生产32.5等级强度水泥,但对全国市场影响不大。

2、需求区域将继续分化,华北受益于京津冀协同发展战略的实施,水泥需求仍有增长空间;西部地区(包括西南、西北)作为重点发展的区域,基础设施建设项目投资力度较大,水泥需求有一定的增长。

3、行业协会仍会加强区域间的市场协调,大企业间的合作共赢意识增强,恶性低价倾销的现象有望进一步减少,自律限产保价仍将是行业缓解产能过剩所造成供需失衡的重要手段,预计2017年水泥市场价格总体仍将呈现稳中有升的态势,行业效益有望继续好转。预计全年行业利润会同比增长将超过30%。

(三)化解产能过剩:行业协会加快推进“去产能” ,水泥错峰生产力度、广度会继续加大,取消32.5复合硅酸盐水泥有望得到落实,阶梯电价加速落后产能退出。

1、2017年是深化供给侧结构性改革的关键之年,要推动“三去一降一补”五大任务取得实质性进展。国家发改委把化解产能过剩作为重中这重的工作,作为产能严重过剩的水泥行业“去产能”任务艰巨,中国水泥协会提出组建省区级水泥投资管理公司创新试点方案,力推设立省级水泥行业结构调整专项资金,加快推进行业“去产能”的政策落实,2017年有望取得实质性进展。

2、国办发〔2016〕34号文件将推行错峰生产列入水泥行业化解产能过剩的政策之中,加上环境约速力的增强,各地方政府对大气污染治理力度增强,有了政策的支持,加上政府和行业协会的推动,2017年对错峰生产的监督管理会进一步增强,错峰生产的范围和力度会更大,阶梯电价加速落后产能退出,对水泥效益的回升也会带来积极的影响。

打印本文

打印本文 关闭窗口

关闭窗口