任泽平:传统产能过剩行业的产能利用率触底回升

导读

作者在2010年所在的研究团队提出“增速换挡”,我们在2014年提出“新5%比旧8%好”,2015年提出“经济L型”。大量的宏微观证据表明,中国经济步入增速换挡期“经济L型”的一横,正站在“新周期”的起点上。本文从多行业的产能利用率、行业集中度、资产负债率等供给侧的多维度指标进行交叉检验,探索产能出清及新周期启动的相关进展。本文所探讨的并非是短期库存周期,而是中期产能周期。站的高,才能看的远。

摘要

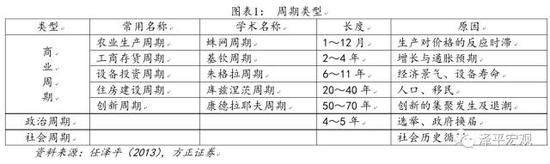

商业周期是市场经济中由个人或企业自主行为引发的商业律动,现实中的经济运行由多股商业周期力量叠加而成:60年左右的创新周期、30年左右的住房建筑周期、10年左右的设备投资周期和3年左右的存货周期等。现代经典经济周期理论归纳出了几大典型商业周期:短波的农业周期(又称蛛网周期)揭示的是农业对价格的生产反馈周期,1年左右;中短波的库存周期(又称基钦周期)揭示的是工商业部门的存货调整周期,3年左右;中长波的设备投资周期(又称朱格拉周期)揭示的是产业在生产设备和基础设施的循环投资活动,10年左右;长波的建筑周期(又称库兹涅茨周期)主要是住房建设活动导致的,30年左右;超长波的创新周期(又称康德拉耶夫周期)是由创新活动的集聚发生所致,60年左右。

产能周期是经济波动中的主周期,长度6-11年。在给定的技术条件下,资本和劳动力被充分利用后所能达到的最高产出称之为产能。宏观经济运行在微观上表现为企业产能调整活动(设备投资、就业雇佣等),企业的扩产能或去产能行为表明了对未来国民经济景气的预期。产能的调整,主要是靠变动资本和劳动力进行。

中国自1978年改革开放以来经历了四轮的产能周期,平均每轮周期持续10年左右。本轮周期上升期始于2000-2001年,在2007年中期见顶后开始进入下滑期。但是2008年“四万亿投资计划”使得本轮产能周期被推迟了2-3年。本应该在2013-2014年结束的产能去化周期被推迟到了2015-2017年。

新常态、新周期:供给出清,剩者为王,强者恒强——来自多维证据的交叉检验。研究发现,2010年以来,经过过去6年的经济衰退和长达54个月的通缩,钢铁、煤炭、水泥、玻璃、化工、机械等传统行业领域大量中小企业退出,行业龙头压缩淘汰过剩产能,市场自发的力量进行产能出清,2016年启动的供给侧结构性改革和行政化去产能加速了国企占比高的行业的产能出清。传统行业竞争格局优化,步入剩者为王、强者恒强的时代,我们在2014年预测的“新5%比旧8%好”开始得到验证。2016年以来,中国工业企业的产能利用率正逐步触底,部分传统行业产能出清实际状况远比统计数据展示的更为充分。

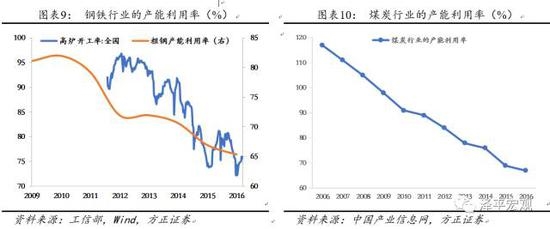

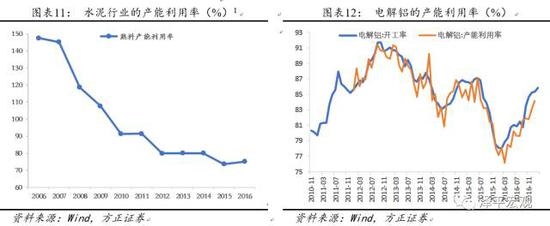

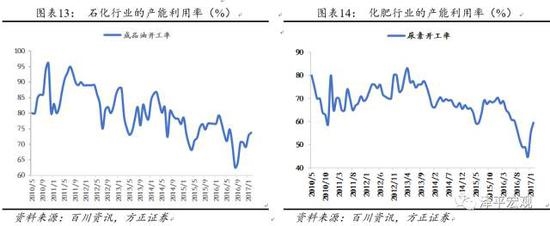

传统“产能过剩”行业的产能利用率触底回升。经过2005-2007年的扩张,以及2009年“四万亿”刺激,钢铁、煤炭、水泥、造船、平板玻璃、电解铝等多个行业陷入严重产能过剩。由于行业的所有权结构以及竞争格局的不同,产能去化的进展存在差异。截止2016年底,煤炭、钢铁行业的产能利用率触底,降幅逐渐缩窄;化工、水泥、电解铝、石化等行业的产能利用率则触底回升。2016年钢铁、煤炭、水泥、电解铝、成品油加工以及尿素的产能利用率分别为65.4%、67%、75.2%、83.1%、69.1%和44.8%,很明显大部分仍处于“产能过剩”的阶段(行业平均产能利用率存在大量僵尸无效产能的占用情况,从而使得数据失真,参见下文分析)。但是从二阶拐点上看,产能利用率在触底、部分行业出现回升。

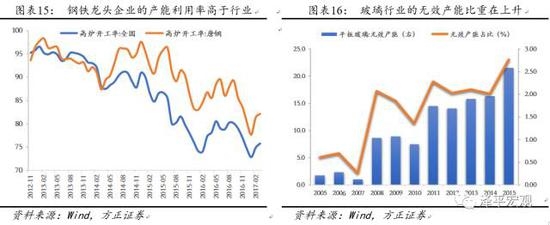

我们在数据处理时,有一些很重要的发现:龙头企业产能利用率大幅高于行业平均水平,行业利润集中度大幅高于产能集中度。这些数据之间的背离给我们很重要的启示。大量的微观调研表明,大量无效僵尸产能虽然在册,但已经很难复产。之所以僵尸产能还在册,可能是由于银行不愿意不良率暴露,续贷续命。之所以僵尸产能很难复产,一方面因为银行限贷、环保标准提高、设备重启带来的高额养护费用、招工难、资产负债表修复等原因,另一方面行业龙头企业通过机器换人、设备更新等建立进入壁垒,而且这些行业普遍具有高投入、长周期、大规模、长流程、专业化的特点,进入壁垒和退出壁垒都很高。这些无效或空置产能拉低了行业的产能利用率。这也就意味着,实际产能出清的进展远好于统计数据所展示的情况。

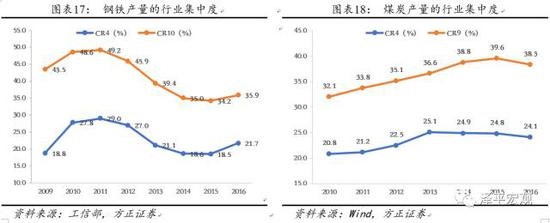

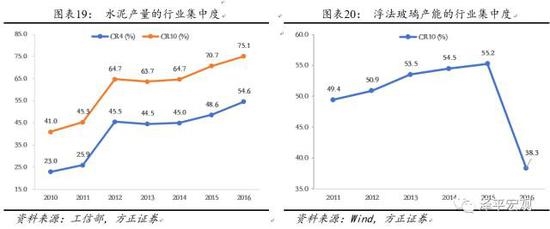

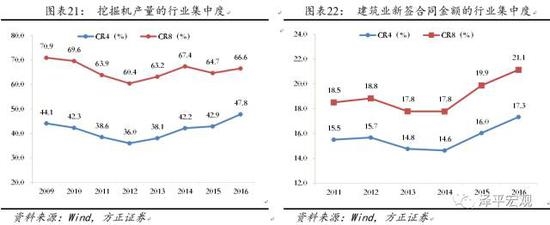

行业集中度大幅上升,利润向龙头企业集中,且利润集中度大幅高于产能集中度。在长期经济衰退和通缩环境下,由于弱势企业退出、强势企业压缩产能、兼并重组等,产能去化将带来行业集中度持续提升。大量无效僵尸产能虽然在册,但已经很难复产,导致行业利润集中度大幅高于产能集中度,甚至有些行业进入寡头垄断的竞争格局,行业龙头企业通过机器换人、提高环保标准、银行限贷等建立进入壁垒。龙头企业利润率、资产负债表修复和产能利用率远好于行业平均水平,开始收割胜利的果实。

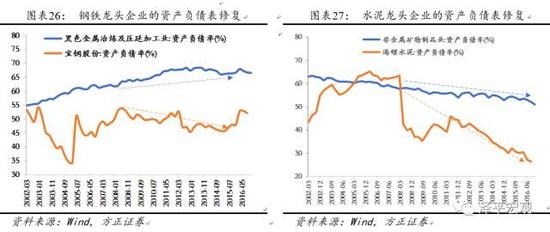

行业龙头的资产负债表修复快于行业其它公司。龙头企业的自我修复能力明显更优,从而具备了再出发的能力。但是由于刚刚经历过去产能的漫长冬天,企业对于大规模扩张新产能仍然十分谨慎,仅限于过去被推迟的设备更新升级,产能扩张周期尚处于将来未来的阶段。

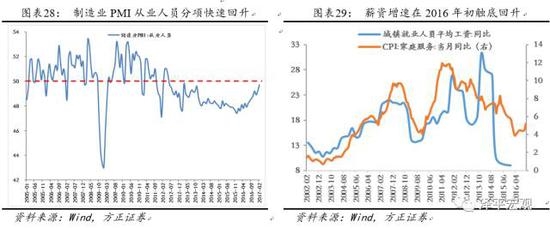

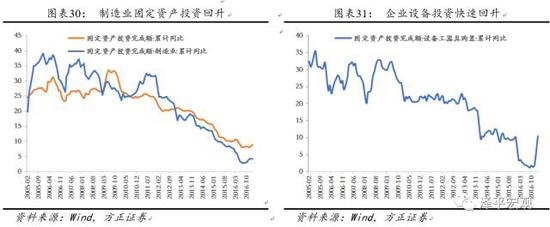

来自生产要素的证据:劳动力需求、设备投资和新订单皆回升。中国制造业PMI从业人员分项从2015年12月的47.4一路回升至2017年2月的49.7,很快就将回到扩张区间。城镇单位就业人员平均工资增速在2015年底触及2000年后的低点,与城镇劳动密集型产业工资密切相关的家庭服务CPI从2016年2月的低点开始快速上扬,这意味着薪资增速的上升。从2016年下半年以来,企业的设备更新投资开始回升。中国制造业固定资产投资完成额累计同比从2016年8月的2.8%回升至2017年2月的4.3%,当月同比更是从2016年6月的-0.4%快速上升至12月的9.6%。其中,设备工器具购置累计同比从2016年9月的1.2%飙升至2017年2月的10.5%。制造业固定资产投资和设备投资的回暖意味着产能利用率很可能已经处于触底回升区间。

正文

作者在2010年所在的研究团队提出“增速换挡”,我们在2014年提出“新5%比旧8%好”,2015年提出“经济L型”。大量的宏微观证据表明,中国经济步入增速换挡期“经济L型”的一横,正站在“新周期”的起点上。本文旨在从多行业的产能利用率、行业集中度、资产负债率等供给侧的多维度指标交叉检验,探索产能出清及新周期启动的相关进展。本文所探讨的并非是短期库存周期,而是中期产能周期。

1、产能周期与经济周期

经济周期主要受商业周期、政治周期、社会周期等影响,其中,商业周期是市场经济中由个人或企业自主行为引发的商业律动,并形成经济系统潜在的运行态势,是进行经济形势分析和实施反周期宏观调控的基础。现实中的经济运行潜势由多股商业周期力量叠加而成:60年左右的创新周期、10年左右的设备投资周期和3年左右的存货周期等。

现代经典经济周期理论归纳出了几大典型商业周期:短波的农业周期(又称蛛网周期)揭示的是农业对价格的生产反馈周期,1年左右;中短波的库存周期(又称基钦周期)揭示的是工商业部门的存货调整周期,3年左右;中长波的设备投资周期(又称朱格拉周期)揭示的是产业在生产设备和基础设施的循环投资活动,10年左右;长波的建筑周期(又称库兹涅茨周期)主要是住房建设活动导致的,30年左右;超长波的创新周期(又称康德拉耶夫周期)是由创新活动的集聚发生所致,60年左右。

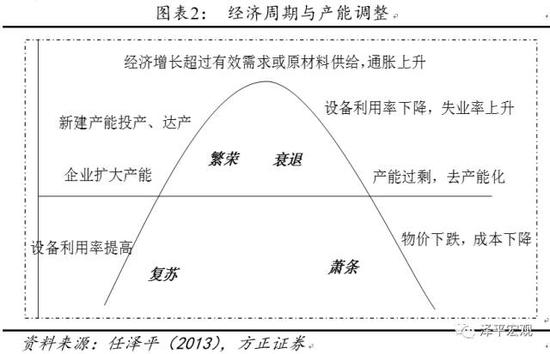

产能周期是经济波动中的主周期,长度6-11年。在给定的技术条件下,资本和劳动力被充分利用后所能达到的最高产出称之为产能。宏观经济运行在微观上表现为企业产能调整活动(设备投资、就业雇佣等),企业的扩产能或去产能行为表明了对未来国民经济景气的预期。当经济增长预期上行时,企业主动扩张产能;反之,则收缩产能,从而产生了明显的周期性,也就是产能周期。从其它商业周期与产能周期的关系看,短期的库存调整是中期产能调整的缓冲带,长期的创新周期是技术革命引发的商业机会和产能投资浪潮。

产能的调整,主要是靠变动资本和劳动力进行。资本主要是指机器设备、厂房等固定资本。从中长期来看,占固定资产投资达到三分之一的设备投资是引发经济波动的重要因素,具有很强的顺周期性。美日欧非常重视产能周期的研究,工业企业产能利用率以及分行业的产能利用率被用于判断经济走势,而这一块的统计目前中国是空白。

1.2 产能周期的几个特点

1.2.1 产能周期与经济周期同步

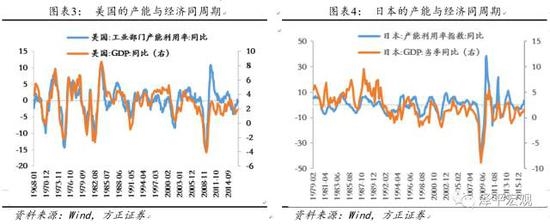

由于产能调整取决于经济增长前景,而经济增长前景的判断一般是基于经济动能(比如连续多月的工业增速或者过去一个季度的经济增速),因此,产能周期理论上讲同步或稍微领先于经济周期。事实证明确实如此。美国的产能周期基本同步于经济周期,而日本的产能周期则领先经济周期2-3个月不等。

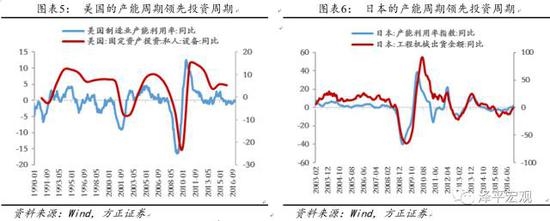

1.2.2 产能周期领先于固定资产投资周期

在产能周期中,当行业产能过剩时产能利用率的下滑伴随着企业投资的下降。当产能利用率触底回升时,企业仍在收缩产能,企业生产的固定成本被摊薄,盈利水平 (如ROE)上升;随后企业开始扩建产能,企业固定资产投资尤其是设备投资上升。因此,产能周期的变化领先于企业固定资产的投资周期。美国大概领先 6-10个月,日本则大概领先3-6个月。

1.2.3 不同行业的产能周期方向一致但调整幅度不同

产能的调整主要是劳动力和资本的调整引发的。相对而言,劳动力的调整比机器设备以及厂房的调整更容易进行,因此,不同行业由于劳动力和资本的投入比例差异而对产能调整产生不同的影响。以美国为例,我们可以看到非耐用品行业的产能调整领先于耐用品行业,而且产能利用率调整幅度明显小于耐用品行业,表明产能周期的变动首先是因为人力资本投入的变化引起的,而非耐用品行业大部分都是人力资本投资较大的部门,比如食品饮料、纺织服装等行业;耐用品行业的资本投入比重较大,如金属制造业、机械以及汽车行业等。

1.3 中国的产能周期

中国自1978年改革开放以来经历了四轮的产能周期,平均每轮周期持续10年左右。本轮周期上升期始于2000-2001年,在2007年中期见顶后开始进入下滑期。然而,中国政府在2008年金融危机后的“四万亿投资计划”改变了产能演变路径,产能去化变成产能再度扩张,本就过剩的产能进一步扩张。但是持续低迷的内外部需求却无法消化这些产能带来的新增供给,大量行业出现“产能过剩”,开始进入漫长而痛苦的被动和主动去产能阶段。

按照经验规律推算,四万亿刺激带动的产能上升期是5个季度,那么本轮产能周期应该被推迟了2-3年。因此,本应该在2013-2014年结束的产能去化周期被推迟到了2015-2017年。

2、新常态、新周期:供给出清,剩者为王,强者恒强——来自多维证据的交叉检验

中国没有工业企业产能利用率的官方统计数据,我们通过两个方面检验本轮产能出清进展程度:一是通过研究部分原来的传统“产能过剩行业”的产能利用率和行业集中度变化;二是基于产能调整要素从侧面提供佐证。

研究发现,2010年以来,经过过去6年的经济衰退和长达54个月的通缩,钢铁、煤炭、水泥、玻璃、化工、机械等传统行业领域大量中小企业退出,行业龙头压缩淘汰过剩产能,市场自发的力量进行产能出清,2016年启动的供给侧结构性改革和行政化去产能加速了国企占比高的行业的产能出清。传统行业竞争格局优化,步入剩者为王、强者恒强的时代,我们在2014年预测的“新5%比旧8%好”开始得到验证。2016年以来,中国工业企业的产能利用率正逐步触底,部分传统行业产能出清实际状况远比统计数据展示的更为充分。

2.1 基于行业数据的检验:产能出清,行业集中度提升,龙头企业资产负债表修复

2.1.1 产能利用率:传统“产能过剩”行业的产能利用率触底回升

经过2005-2007年的扩张,以及2009年“四万亿”刺激,钢铁、煤炭、水泥、造船、平板玻璃、电解铝等多个行业陷入严重产能过剩。由于行业的所有权结构以及竞争格局的不同,产能去化的进展存在差异。截止2016年底,煤炭、钢铁行业的产能利用率触底,降幅逐渐缩窄;化工、水泥、电解铝、石化等行业的产能利用率则触底回升。

从产能利用率的绝对水平上看,达到什么程度的产能利用率才算是产能出清。根据2013年《美国总统经济报告》中呈现的1965年至2012年美国制造业产能利用率的历史数据来看,最低值出现在2009年,为65.5%;最高值出现在1966年,为91.1%;平均水平为79.8%。工业总体的产能利用率和制造业产能利用率的最高值仅仅出现在战后。根据美国经济运行的历史经验特点,一般认为美国总体工业企业产能利用率的“合意”区间是79%-82%。对比中国几个行业的产能利用率,2016 年钢铁、煤炭、水泥、电解铝、成品油加工以及尿素的产能利用率分别为65.4%、67%、75.2%、83.1%、69.1%和44.8%,很明显大部分仍处于“产能过剩”的阶段(行业平均产能利用率存在大量僵尸无效产能的占用情况,从而使得数据失真,参见下文分析)。但是从二阶拐点上看,产能利用率在触底、部分行业出现回升。

我们在数据处理时,有一些很重要的发现:龙头企业产能利用率大幅高于行业平均水平,行业利润集中度大幅高于产能集中度。这些数据之间的背离给我们很重要的启示。

大量的微观调研表明,大量无效僵尸产能虽然在册,但已经很难复产。之所以僵尸产能还在册,可能是由于银行不愿意不良率暴露,续贷续命。之所以僵尸产能很难复产,一方面因为银行限贷、环保标准提高、设备重启带来的高额养护费用、招工难、资产负债表修复等原因,另一方面行业龙头企业通过机器换人、设备更新等建立进入壁垒,而且这些行业普遍具有高投入、长周期、大规模、长流程、专业化的特点,进入壁垒和退出壁垒都很高。

这些无效或空置产能拉低了行业的产能利用率。以玻璃行业为例,实际有效产能数量远低于统计的总产能,剔除无效产能之后产能利用率水平将大幅高于当前水平,产能过剩问题并没那么严重。化工行业同样面临这个问题,钛白粉前六大企业开工率高达90%,但中小企业开工率却在60%以下。

这也就意味着,实际产能出清的进展远好于统计数据所展示的情况。

2.1.2 行业产能集中度:大幅上升

在长期经济衰退和通缩环境下,由于弱势企业退出、强势企业压缩产能、兼并重组等,产能去化将带来行业集中度持续提升。

国际经验表明,兼并重组是一种去产能的有效方式。实施兼并重组整合,既可以实现规模经济,减少市场恶性竞争,又提高了企业的竞争能力。2016年,宝钢、武钢重组成立了宝武集团,扭转了钢铁行业产业集中度连年下降的趋势,CR10上升为35.9%,同比增加1.7个百分点,CR4上升为21.7%,同比增加 3.1个点。2016年水泥行业也经历了大规模的重组,中国建材和中材重组、金隅冀东并购重组以及华新水泥收购拉法基,带动行业集中度持续上升。

2016 年煤炭行业受“276个工作日”的总量约束,产量明显下滑,其中国有老煤炭集团冀中能源和开滦集团(行业前十)成为此次去产能的主角,冀中能源和开滦集团将共退出煤矿97处。受此影响,煤炭行业的产业集中度出现回落。同样受到破产风暴影响的还有玻璃行业,2015年行业龙头华尔润集团宣告破产,导致了 2016年产能集中度大幅下降。

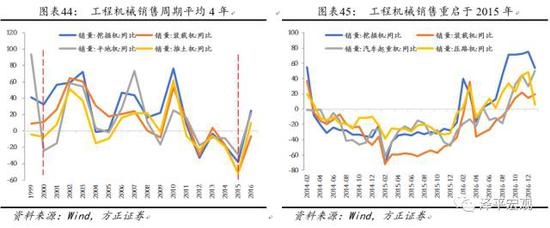

在钢铁、煤炭、水泥等产能过剩行业的产能利用率触底回升的同时,同处于一条产业链的工程机械行业也启动了新一轮的周期。挖掘机行业的集中度(CR4)在2012年触及36%的底部后持续上升,2016年达到44.1%。2016年三季度后挖掘机连续5 个月销量增速超过50%,而挖掘机保有量增速仅1-2%,因此,设备更新需求成为挖掘机需求的主导力量,印证了工业企业产能周期重启的判断。

由于挖掘机是工程机械行业的先行品种,景气度通常领先其他工程机械品种3-6个月不等。以基建为例,根据工程机械产品种类,基建可分为三个阶段:项目开工的早期,挖掘机会成为重点购买的设备,销售数据会率先增长,属于早周期品类;中期则是起重机,比挖掘机的复苏滞后了三四个月,属于中周期品类;最后则是混凝土机械,属于晚周期品类。因此,挖掘机的热销反映了整个建筑业的景气程度。以新签合同金额作为建筑行业的产出,我们发现建筑业同样也出现了行业优秀企业市场份额不断提升,盈利基础逐步恢复的情形。

2.1.3 行业利润集中度:利润向龙头企业集中,且利润集中度大幅高于产能集中度

大量无效僵尸产能虽然在册,但已经很难复产,导致行业利润集中度大幅高于产能集中度,甚至有些行业进入寡头垄断的竞争格局,行业龙头企业通过机器换人、提高环保标准、银行限贷等建立进入壁垒。龙头企业利润率、资产负债表修复和产能利用率远好于行业平均水平,开始收割胜利的果实。

行业利润在龙头企业和中小企业之间分化,强者恒强. 我们发现钢铁煤炭行业的利润趋于集中化,钢铁行业前八家企业的利润占比由2014年的13%上升到2016年的57%;煤炭行业的利润更加集中化,前四家企业的利润占比五年间提升了约65个百分点。另外,我们计算行业上市公司中行业龙头的利润占行业利润的比重。可以发现,2011-2012年后,随着行业产能过剩的严重化,龙头企业的相对盈利能力越来越突出。行业利润逐渐向处于行业龙头的几家企业集中。

2.1.4 资产负债率:行业龙头的资产负债表修复快于行业其它公司

行业龙头的资产负债表修复快于行业其它公司。行业龙头具有规模经济特征,规模较大的企业在市场竞争中往往占据一定的优势。因此,龙头企业的资产负债表的修复比行业其它公司更早更快。2008年后,钢铁行业在“四万亿刺激计划”的带动下,资产负债表进一步恶化,负债率从2008年的62.0%上升到了67.2%,最高到68.4%;而宝钢则率先由 2008年时候53.8%的负债率修复到了2015年的45.6%。水泥行业在2008年后虽然一直在修复企业资产负债表,但是龙头企业的自我修复能力明显更优,从而具备了再出发的能力。

但是由于刚刚经历过去产能的漫长冬天,企业对于大规模扩张新产能仍然十分谨慎,仅限于过去被推迟的设备更新升级,产能扩张周期尚处于将来未来的阶段。

2.2 基于产能调整要素的判断:劳动力需求、设备投资和新订单皆回升

企业通过扩张或收缩产能反映其对未来国民经济景气的预期。而产能的调整主要是靠变动资本和劳动力进行。我们可以通过观测两个要素的变动情况从侧面论证中国产能出清。

2.2.1 来自劳动力的证据:制造业就业和薪资回升

引发产能调整的两个因素中,劳动力的变化最容易也最迅速。之前由于需求不振,企业产能过剩,因此只能将厂房设备闲置,裁员减薪,以此渡过难关。但是随着需求转暖,企业重新开工,扩大生产,便需要重新招收工人。

中国制造业PMI从业人员分项从2015年12月的47.4一路回升至2017年2月的49.7,很快就将回到扩张区间。城镇单位就业人员平均工资增速在 2015年底触及2000年后的低点,与城镇劳动密集型产业工资密切相关的家庭服务CPI从2016年2月的低点开始快速上扬,这意味着薪资增速的上升。 就业和薪资同时回升,意味着企业用工需求的回升,一定程度上证实了产能利用率的回升。

2.2.2 来自资本的证据:企业设备更新投资回升

按照7-11年一轮的设备更新周期,2013-2014年应该是新一轮设备更新周期的起点。但是由于长期的产能过剩和经济衰退,导致大量的设备继续闲置,部分厂房和设备的折旧延长,因此设备的更新和置换需求也被延迟。

从 2016年下半年以来,企业的设备更新投资开始回升。中国制造业固定资产投资完成额累计同比从2016年8月的2.8%回升至2017年2月的4.3%, 当月同比更是从2016年6月的-0.4%快速上升至12月的9.6%。其中,设备工器具购置累计同比从2016年9月的1.2%飙升至2017年2月的 10.5%,建筑安装工程累计同比也从2016年7月的9.3%稳步回升至2017年2月9.9%。制造业固定资产投资和设备投资的回暖意味着产能利用率很可能已经处于触底回升区间。

2.3 新订单复苏与产能周期上升

前面我们谈到产能的调整受到投资者对经济增长预期的影响。从微观企业层面上讲,企业根据市场需求来安排生产以及调整产能,而制造业企业的新订单量的变化反映了市场需求的复苏或紧缩。更重要的是,这是一个领先指标。我们可以通过观察制造业PMI的新订单分项的走势来判断中国产能利用率的未来走势。在利用新订单 PMI对中国的产能周期做判断之前,我们首先进行了跨国比较,验证新订单与产能利用率之间是否存在稳健的相关关系。

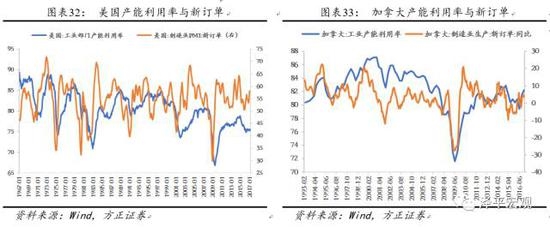

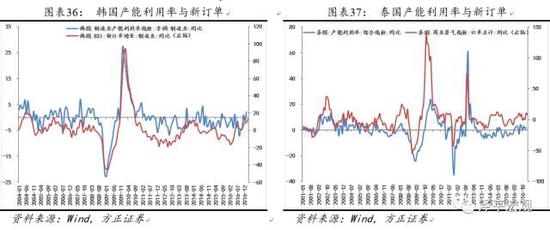

我们将美国制造业PMI 新订单分项与产能利用率进行比较后发现,美国的制造业新订单PMI领先工业部门产能利用率6个月左右。加拿大制造业新订单则领先产能利用率大概2个月左右。德国和发过的产能利用率与制造业订单之间也存在高度的相关关系,差别在于新订单领先于产能利用率的时长不一样,德国大概6个月,而法国则只有5个月。 我们同样对韩国和泰国也做了验证,结果表明这个关系在新兴市场国家依然存在。

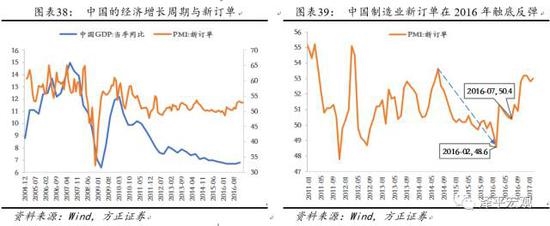

从美国、加拿大、德国、法国、韩国、泰国等六个国家的经验来看,上述规律应该是普遍性的,只是制造业订单对产能利用率的领先时间上有细微的差异。因此,这个经验规律也可以应用于中国。以GDP增速作为产能利用率的代理变量,可以看出中国制造业PMI新订单分项将领先产能利用率5个月左右。制造业新订单自2016年2月探底,此后振荡上升至2017年2月的53.0,即使把2016年7月当成制造业新订单反弹的时点,中国产能利用率也在2016年底触底回升。

2.4 2000-2001年开启的一轮产能新周期

作为对照,我们有必要分析上一轮产能新周期启动的情况,上一轮产能周期发动于2000-2001年。由于大部分行业数据和部分经济数据的样本区间较短,我们主要研究宏观经济景气程度、工业企业投资、钢铁煤炭行业投资以及主要工程机械行业销售的情况。

首先,基于发达国家和新兴市场的横截面证据表明企业新订单领先于产能周期,并能够用于预测产能的走势。我们同时也发现了宏观经济景气指数与PMI新订单指数走势基本一致,甚至在部分阶段领先于新订单。从历史数据上看,中国经济景气的领先指数在1998年7月触底,在2000年12月持续性上扬。先行指标表明,2000-2001年中国经济启动了新一轮轰轰烈烈的产能周期,虽然这个过程存在曲折,但震荡向上。

其次,产能周期领先于固定资产投资周期大概3-10个月不等。从2000-2001年的工业企业投资以及部分行业的投资数据看,无论是整个工业企业的投资增速还是制造业、煤炭开采行业的投资增速,都是在2000-2001年触底回升,表明产能新周期开启后相关的投资确实是伴随着产能利用率的回升而提速。

第三、从年度的工程机械销售增速来看,早周期的工程机械周期一般持续4年。工业企业的产能扩张伴随着设备投资需求的上升,带动机械销售周期。开始于2000年的挖掘机、装载机、推土机等机械的销售增速上行预示着2000年左右的产能新周期启动。

打印本文

打印本文 关闭窗口

关闭窗口