水泥行业2016年报综述:受益供给侧改革水泥弹性向上

建材行业整体表现:

2016年建材行业迎来各板块业绩的全面复苏,行业上市公司全年实现营业收入3143.86亿元,同比增长11.15%;归母净利润230.78亿元,同比增长66.68%;全行业毛利率上升3.05个百分点,净利率上升3.02个百分点。

水泥行业:

我们重点研究的18家水泥上市公司在2016年共实现营业收入1796.07亿元,同比增长9.23%;实现归属于上市公司股东的净利润131.97亿元,同比增长76.26%。营收同涨的有十三家企业,营收下滑的企业中除福建水泥下降13.19%外,其余四家下降幅度均较小;大多数公司归母净利润同比上升,冀东水泥、天山股份、四川双马、福建水泥以及亚泰集团均实现扭亏,仅3家企业归母净利润同比下跌。

建材行业收获之年,各板块业绩亮点纷呈2016年建材行业迎来各板块业绩的全面复苏,行业上市公司全年实现营业收入3143.86亿元,同比增长11.15%;归母净利润230.78亿元,同比增长66.68%;全行业毛利率上升3.05个百分点,净利率上升3.02个百分点。细分子行业来看,水泥营收同比增长9.28%,归母净利润同比增长75.80%;玻璃、玻纤营收分别同比增长33.63%、25.96%,归母净利润分别同比增长454.19%、44.86%;管材、耐材及消费建材营收、利润也均实现不同幅度上涨。从经营活动产生的净现金流情况来看,整体改善明显。从期间费用率角度来看,各子行业均出现小幅下降,其中水泥板块下降1.42个百分点,玻璃板块下降2.59个百分点。

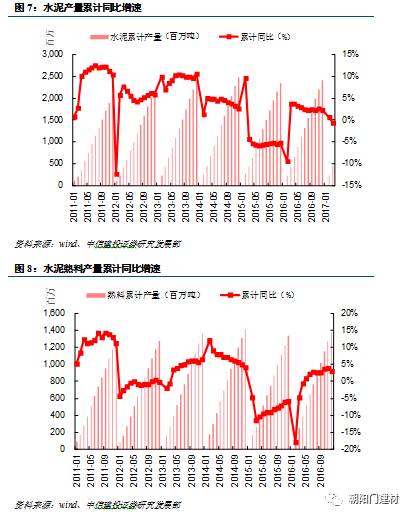

水泥行业:价格触底回升,需求小幅增长,全年业绩大幅提升在基础设施和房地产的有力拉动下,2016年全国水泥产量为24.03亿吨,同比增长2.50%,扭转了2015年需求萎缩的态势。

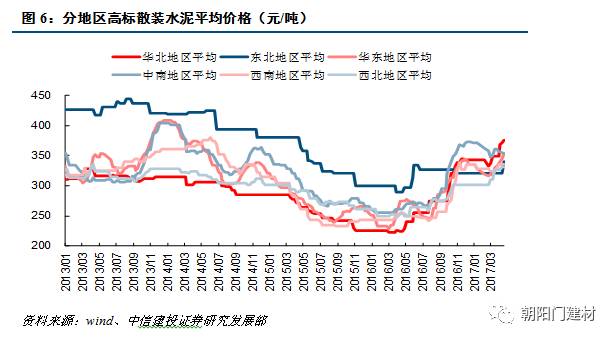

2016年水泥价格走出绝地反弹的行情,1季度由于季节性因素水泥价格延续了近几年的跌势,并在3月份触及历史谷底。此后水泥价格开启反转行情,其中6、7月份受季节性的高温、降雨影响,价格出现短暂回调,而后延续上升态势,并一直持续至年末。

根据数字水泥网的统计数据,全国水泥全品种均价从3月初的233.58元/吨上涨至12月末的318.67元/吨,涨幅达到了36.43%;其中12月末价格同比2015年涨幅达到27.62%,并回到了2014年同期水平。

根据国家统计局统计数据,2016年我国水泥行业实现收入8764亿元,同比增长1.2%;实现利润518亿元,同比大幅增长55%。

从行业供需层面来看,首先在供给端,国办发〔2016〕34号文已经明确提出要严禁新增熟料产能,并且计划到2020年再压减一批水泥熟料产能。2016年全国新增熟料产能2867.5万吨,主要是此前获得审批的建设项目投产,新增产能同比减少24.67%,连续三年大幅放缓,预计2017年将继续下降。

此外,淘汰32.5标号水泥在新疆、安徽两省落地,中央环保督察常态化等举措也有助于加速淘汰落后产能,遏制产能增量。

而从需求端来看,2016年基础设施建设及房地产开发投资增速分别达到15.71%、6.80%,对水泥需求起到良好带动作用,全年水泥产量增速达到2.50%。综合来看,2016年水泥边际供需结构得到优化,另外错峰生产等行业协同自律行为以及企业降本增效行为也是行业业绩大幅提升重要原因。

从披露的年报情况来看,我们重点研究的18家水泥上市公司在2016年共实现营业收入1796.07亿元,同比增长9.23%;实现归属于上市公司股东的净利润131.97亿元,同比增长76.26%。

营业收入同比上涨的有十三家企业,其中上峰水泥受益于核心业务区华东地区涨价以及整合新疆中博150万吨熟料生产线,营收同比大幅增加35.69%;营收下滑的企业中除福建水泥下降13.19%外,其余四家下降幅度均较小。

受益于各区域水泥价格上涨,大多数公司归母净利润同比上升,其中,冀东水泥、天山股份、四川双马、福建水泥以及亚泰集团均实现扭亏;另有3家企业归母净利润同比下跌。

具体到盈利 指标上,毛利率方面,除金隅股份稍有下跌,水泥行业上市公司整体上均有所改善。其中,青松建化毛利率同比增长21.61个百分点,达到13.40%。龙头企业海螺水泥毛利率达到32.47%,金圆股份36.96%。净利率方面,相对较高的企业有:海螺水泥16.00%,金圆股份15.15%。ROE方面,尖峰集团、海螺水泥、金圆股份超过10%,而青松建化则低于-10%。

从各项费用指标上来看,销售期间费用率普遍呈下降趋势,冀东水泥期间费用率更是下降了9.87个百分点。期间费用率较低的企有:塔牌集团8.79%,四川双马10.93%,海螺水泥12.08%,万年青12.21%。

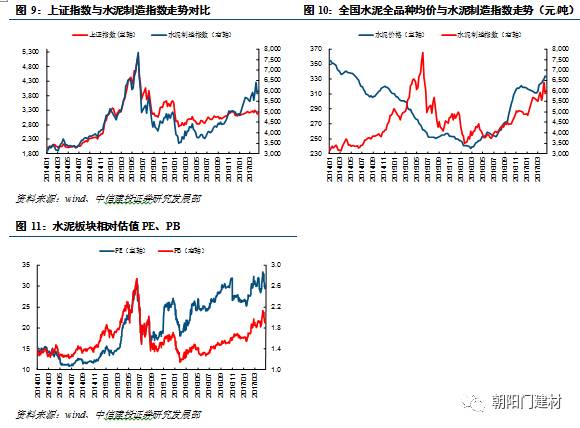

2016年水泥板块涨幅1.50%,超出上证综指13.81个百分点。

从历史经验来看,水泥股价是股市流动性以及行业基本面等诸多因素综合作用的结果。

2015上半年在水泥行业不景气的背景下,水泥制造指数与上证指数走势基本一致,获取平均收益;而随着大盘回调,水泥板块回调幅度大于上证综指。

进入2016年1季度,在水泥价格继续回落以及大盘回调等因素影响下,水泥制造指数在2月初触底;而后在供给侧改革推进、需求端受地产和基建投资带动好转、水泥价格攀升行业盈利改善等因素催化下,水泥制造指数不断攀升。

伴随股价回升,水泥板块整体估值也得到修复,截止2016年12月31日,水泥板块平均PE(TTM)为26.3,平均PB为1.6,较2月初最低点分别回升7.33、0.4。从当前时点来看,截止2017年4月28日,PB估值较低的有宁夏建材(1.32)、华新水泥(1.39)、祁连山(1.42)、海螺水泥(1.42)等,PE估值较低的有海螺水泥(11.79)等。

打印本文

打印本文 关闭窗口

关闭窗口