2018年中国水泥行业价格走势及市场前景预测【图】

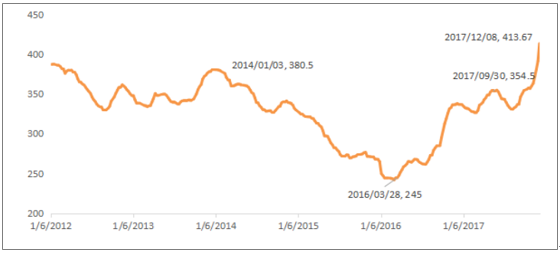

截止12月8日,全国PO42.5高标水泥均价413.67元/吨,较2016年初上涨约170元,较今年初上涨约80元/吨,并超过近5年来前一高点,即2014年1月380元/吨,非常接近2011年430元/吨高位价。

全国高标水泥价格处于高位(元/吨)

数据来源:公开资料整理

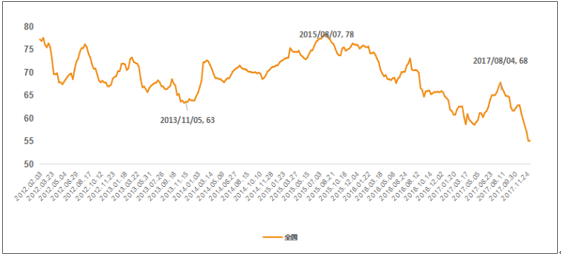

库容比处于历史较低水平。全国库容比约为51.94%,目前处于今年以来最低点,显著低于去年同期水平63.94%以及年初60.25%。今年最高点出现在8月初淡季,即67.56%。而去年高点位置为75.63%。今年主因淡季协同以及北方限产时间提前,环保引发各地限产增多。尤其是四季度华东需求旺季但限产停产,导致24个城市中13市库位低于40%(含),超过一半,全部低于50%(含)。低库存有望支撑春节前后淡季价格。

库容比处于低位

数据来源:公开资料整理

受到去产能、错峰与环保限产影响,全国水泥产量出现收缩。今年10月,全国生产水泥2.2亿吨,同比下降3.1%,前值为下降2%,与黄金周及十九大召开京津冀环保要求提高有关;1-10月累计生产19.63亿吨,同比微降0.5%,而去年同期单月、累计增速分别为3%、2.6%。同时,严格限制新增产能。根据数字水泥预计,2016年底-2017年新投产水泥熟料产能约4300万吨,占现有熟料产能约2-3%,冲击率较低,且大部分为置换产能、前期批复产能。水泥行业供给过剩依然显著,产能利用率不及70%,因此中短期内依然以去产能、严控新增产能为主,目标在2020年前去熟料产能4亿吨,产能利用率提高至80%以上。

全国水泥产量累计同比增速(%)

数据来源:公开资料整理

需求平稳是重要前提,一般水泥下游应用中基建、房产、农村建设各占1/3,今年1-10月,固定资产累计同比7.3%,其中基础设施投资增长19.6%,房地产开发累计同比7.8%,下半年以来均呈现稳中有降。基建区域差异较为突出,新疆、西藏、贵州、云南等地增速较高,地产则呈现一二线及重点三线城市限购、限贷、控价贯穿全年,三四线城市前半年去库存基调,后期各区域地产销售、新开工面积等指标增速均展现稳中有落。

房地产销售面积与新开工面积累计同比

数据来源:公开资料整理

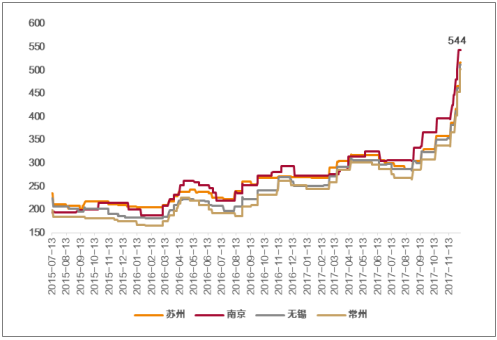

截止12月8日,浙江、江苏、安徽、江西、山东高标水泥吨均价1个月以内分别增长122、150、111、76、137元,四季度以来分别增长168、173、139、106、173元,比去年同期分别增长73%、84%、73%、37%、59%。

浙江温州高标水泥均价已达555元/吨(单位:元/吨)

数据来源:公开资料整理

江苏南京高标水泥均价已达544元/吨(单位:元/吨)

数据来源:公开资料整理

华东价格在四季度均出现大幅度上涨(单位:元/吨)

数据来源:公开资料整理

华中、华南等地价格四季度不同幅度上涨(单位:元/吨)

数据来源:公开资料整理

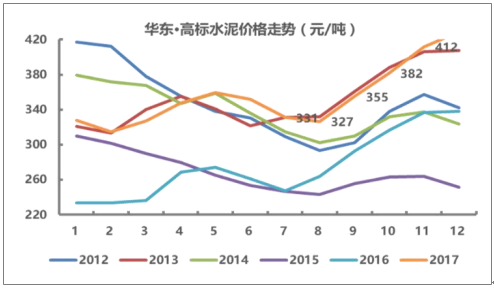

全国高标水泥价格走势(元/吨)(月均价)

数据来源:公开资料整理

华东高标水泥价格走势(元/吨)(月均价)

数据来源:公开资料整理

打印本文

打印本文 关闭窗口

关闭窗口