2018年我国水泥市场价格走势及发展趋势分析

2017年,水泥行业共实现盈利877亿元,同比增长94.4%,创历史第二高位。2017年水泥需求端并无增量,行业利润改善主要源自供应端结构性改善。2018年,水泥产能几乎无增量,龙头企业主导的错峰协同延续,周期品水泥行业利润可持续性最强。我们预估全国水泥2018年均价为330元/吨,同比增长6.8%,行业总利润同比增长4.8%-5.8%。

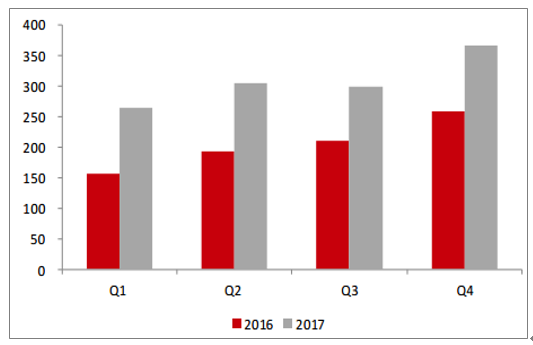

3-4月份的旺季涨价或成为最佳催化剂。库存数据显示,截止2月底,全国熟料库存仍然处于55%的历史性低位。水泥现货价格3-4月份将呈现量价齐升的格局。尽管水泥现货价格12月以来从历史高位持续回落,但绝对价格仍处于历史性高点。春季起点为全年定调,建议积极配置周期类春季行情。以全国水泥历史平均价为预期值,2018年水泥现货春季涨幅或超25元/吨。

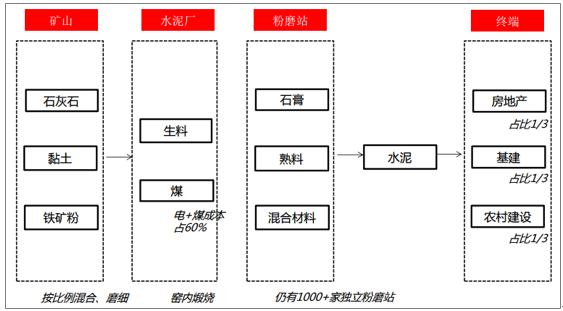

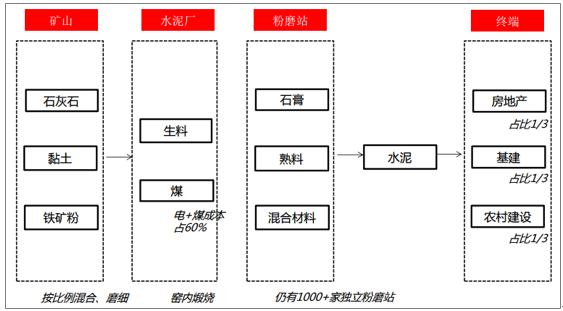

水泥生产工艺流程图

数据来源:公开资料整理

从成本分布情况看,燃料是水泥成本中变动最大的部分。燃料和动力成本占水泥生产60%以上,而工业用电价格变动有限,年度成本变动主要源自燃料动力煤的变化。由于水泥需求占动力煤总消费量不到10%,水泥行业上游议价能力较弱。

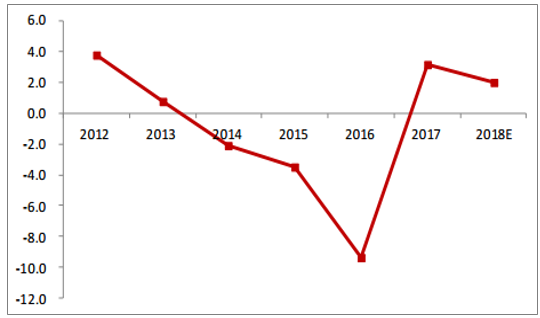

水泥行业历年盈亏情况(2009-2017)

数据来源:公开资料整理

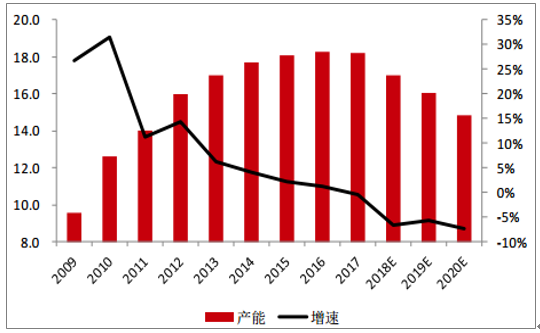

相较于周边钢铁、玻璃等周期行业,水泥是所有行业中利润可持续性最高的行业。支撑源自两方面,一是水泥2018年几乎无新增产能。二是,2016年以来的行业利润回升源自地区协同下的企业定价权提升,并不依赖于外部供给侧政策变化。

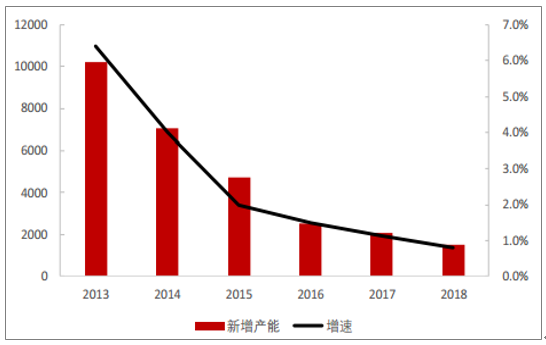

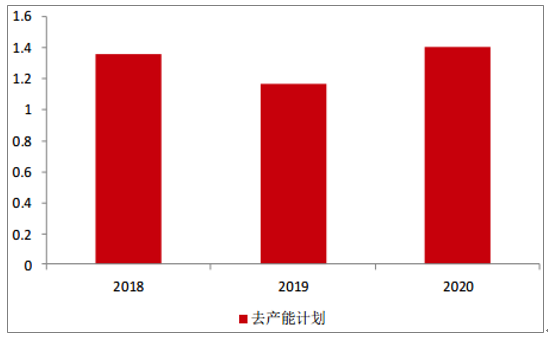

从2015年以来,水泥行业在严控产能政策推动下,产能增幅逐步放缓。2017年,全国新增熟料产能2046万吨,同比增长1.12%。2018年,新增熟料产能预计进一步降低至1500万吨,同比增长0.81%。根据水泥行业去产能行动计划(2018-2020),2018年至2020年期间,水泥行业将实现去产能3.93亿吨。其中2018、2019和2020年分别去产能1.36亿吨、1.16亿吨和1.4亿吨。2017年将或成为水泥行业产能由升转降的转折之年。

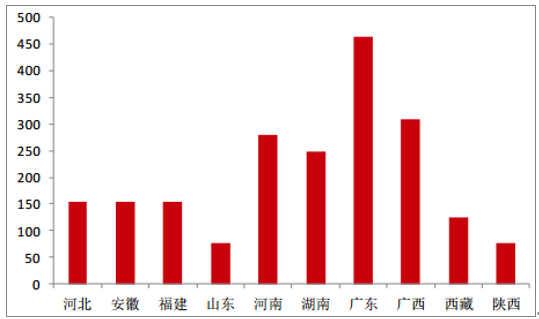

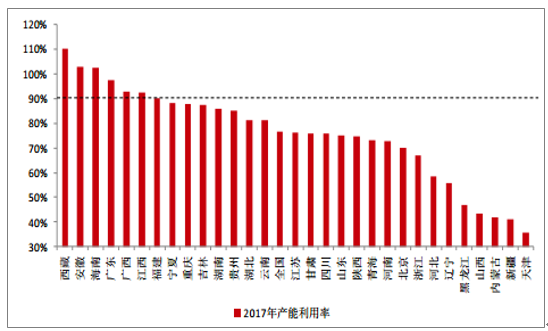

分地区看,2017年熟料产能新增量主要集中两广地区。除西藏仍处于产能密集建设期外,其他地区新增产能冲击有限。其中,广东新增产能4.8%,广西新增4.2%,湖南新增3.3%,福建新增2.9%,河南新增2.8%,其他地区增速均在1%左右。

历年新增熟料产能及增速(2013-2018)

数据来源:公开资料整理

水泥去产能计划(2018-2020)

数据来源:公开资料整理

水泥行业产能变化(2009-2020E)

数据来源:公开资料整理

2017年水泥新增产能分地区

数据来源:公开资料整理

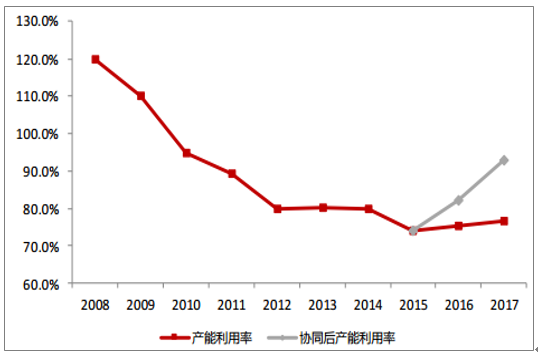

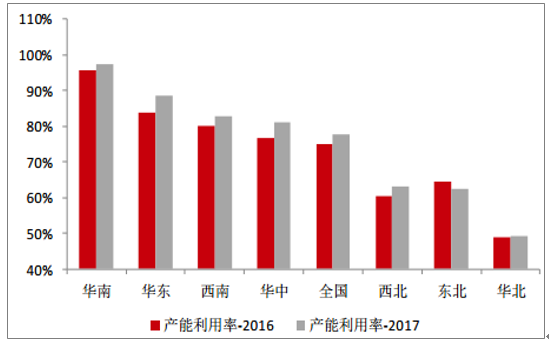

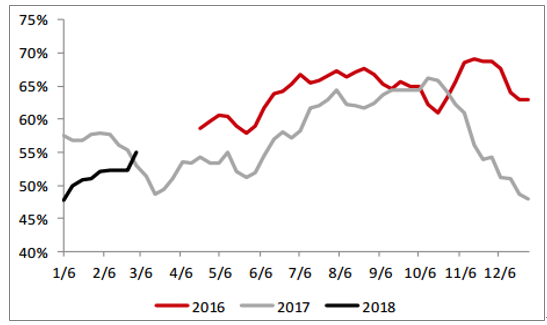

水泥行业错峰限产大规模实行源自2016年,2017年执行力度愈发严格。且随着行业龙头定价权快速提升,2018年严格错峰限产仍将延续。从水泥产能利用率来看,自2012年开始,水泥行业已经进入产能过剩状态。全国水泥产能利用率从2008-2009年峰值的110%-120%下滑至2012年的80%左右,并在2015年进一步下跌至75%。但经过行业协同错峰后,现有产能利用率得到大幅提升。2016年和2017年,行业有效产能利用率分别从错峰前的75%和76%提升至84%和93%。

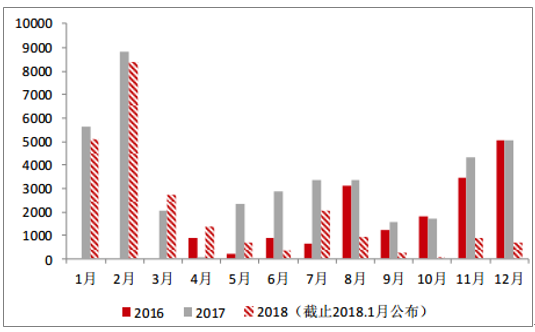

错峰协同的优势将在2018年延续。我们根据各地方公布错峰时间进行汇总,截止1月底的公告,2018年一季度限产量环比2017年微降2%。

水泥行业产能利用率(2008-2017)

数据来源:公开资料整理

水泥行业错峰量跟踪(2016-2018)

数据来源:公开资料整理

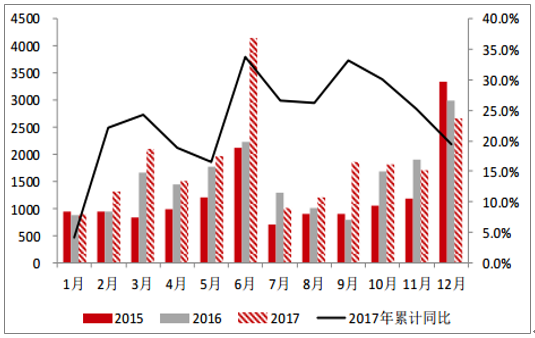

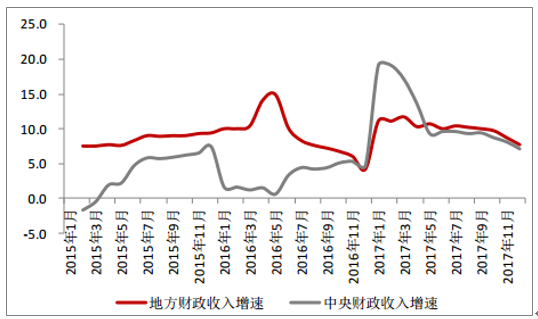

需求方面,我们认为2018年水泥下游需求整体平稳,预计微幅下滑1%-2%。水泥下游需求与投资直接挂钩,基建、房地产、和农村需求各站1/3。基建方面,当前基建面临的重要矛盾在于基建订单良好与资金紧缺的矛盾。我们以中国建筑公布的订单金额为例。2017年,新签合同订单较2016年有明显增长,年度累计增量20%。市场主要担忧PPP趋严和基建财政收紧对各地基建需求的冲击。草根调研了解的基建承建商和钢厂直供同样反馈2018年基建量可观,但资金紧张和信贷成本提高的情况从2017年12月以来日趋严峻。资金趋严背景下,我们对于基建需求相对谨慎,整体基建需求预估下滑3%,对应水泥需求下滑1%。

中国建筑新签合同金额(2015-2017)

数据来源:公开资料整理

中央和地方财政收入增速(2015-2017)

数据来源:公开资料整理

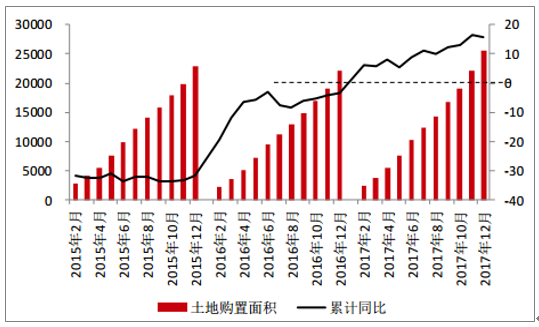

自2017年12月份以来,房地产调控政策悄然转变,部分二三线城市开始放松限购,高频数据显示的房企1月份销售同比增长20%-30%。存量施工叠加房企补库预期,我们预估2018年房地产水泥需求持平。

农村建设用水泥需求难以精确衡量,考虑农村建设等也取决于地方财政。我们以基建增速类推农村建设需求,即农村需求下滑3%,对应水泥需求下滑1%。

房屋销售和新开工面积增速(2015-2017)

数据来源:公开资料整理

房屋土地购置面积增速(2015-2017)

数据来源:公开资料整理

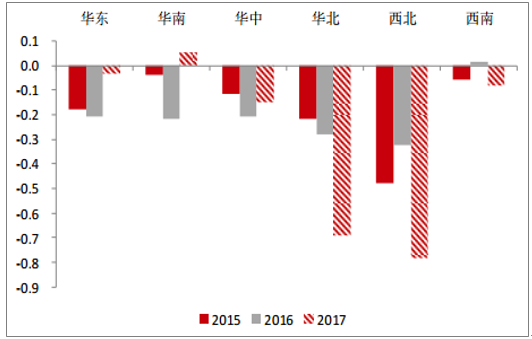

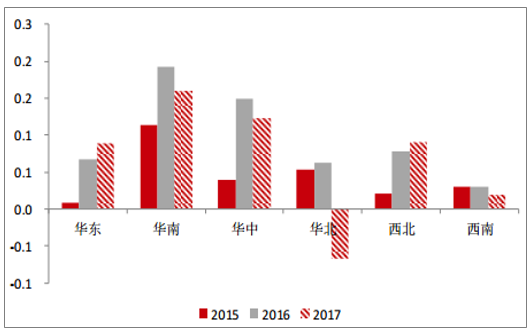

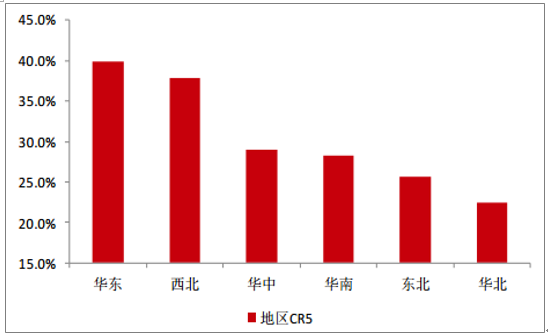

由于水泥产销具有极强的地域性特征。对于个股,地区性需求变化更为重要。2017年以来,全国主要需求增量集中华南和华东地区。资金面收紧趋势下,地方财政面临更大考验。我们认为,从区域上看,华东和华南依然是水泥消费最强的地区。

固定资产投资增速分地区(2015-2017)

数据来源:公开资料整理

房地产投资增速分地区(2015-2017)

数据来源:公开资料整理

2016-2017年分地区熟料产能利用率

数据来源:公开资料整理

分省份熟料产能利用率(2017)

数据来源:公开资料整理

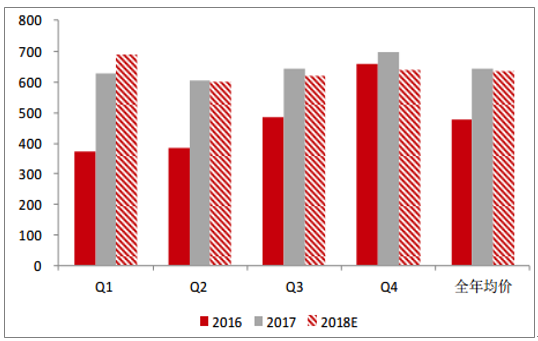

供应无增量,需求弱稳,行业集中度不断提升的背景下,我们预计2018的水泥年度均价预计在330元/吨,正好持平于熟料进口成本线。2017年,熟料年度平均价309元/吨,水泥均价为379元。2018年成品均价涨幅6.8%。

成本方面,水泥成本主要集中在电力和煤炭,二者之和占到了水泥成本的60%。其中,可变成本主要是煤炭,动力煤成本占到水泥成本的1/3。2017年,极端天气叠加先进产能释放较慢,煤炭价格全年高于600元/吨红色警戒线,年度均价达到644元/吨,环比增长168元/吨,对应提高水泥成本22元/吨。我们预计,随着极端天气减少和供应端缓慢释放,2018年煤炭供需矛盾将有所缓解,但供需边际改善有限。动力煤产量预计较2017年小幅增长2%-3%,行业全年均价维持635元/吨左右,对应水泥每吨成本基本持平。

水泥全国季度平均价(2016-2017)

数据来源:公开资料整理

水泥成本分布(2016)

数据来源:公开资料整理

动力煤产量增速(2016-2018E)

数据来源:公开资料整理

动力煤季度价格预估(2016-2018E)

数据来源:公开资料整理

价格上,截止2月末,全国水泥现货均价为430元/吨,处于近十年来历史性高点。年初价格为全年走势定调,春季水泥或迎来暴力拉涨。

水泥现货价格季节性规律(2008-2018)

数据来源:公开资料整理

熟料库存季节性规律(2016-2018)

数据来源:公开资料整理

2018年,水泥行业供应无增量,需求下降1%-2%,水泥熟料价格预计全年330元/吨,较2017年的309元/吨增长6.8%,行业利润总规模微增4.8%-5.8%,2017年全年近100%的天量增速预计难以延续。

水泥地区CR5(2017)

数据来源:公开资料整理

打印本文

打印本文 关闭窗口

关闭窗口