陕西产能集中式爆发 叫停投资迫在眉睫

【编者按】2009年6月份数字水泥曾对陕西水泥市场进行了全范围的市场调研,“重点工程建设引爆水泥市场,从渭北高原到秦巴山区,大量的基础设施建设在陕西全面铺开。”然而短短一年半的时间中,旺盛的新型干法产能建设苗头已显示过剩趋势,而更严峻的是,这种过剩不仅仅是陕西省内部的过剩,而是周边地区纷纷扩大产能,集中式爆发,从而产生相互挤压,“浙江现象”不是水泥产业的单例。

经济:从“陕西现象”到“陕西景象”的华丽转身

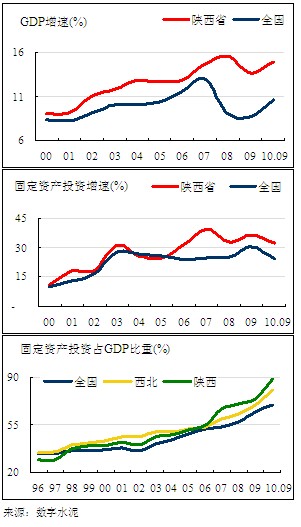

陕西位于全国版图的地理中心,是西北、华中和西南的连通点,有着公认的科技优势、教育优势、人才优势、制造业基础优势、自然与人文资源优势和区位优势。但“十一五”之前,陕西省的资源存量优势与经济实力弱势之间存在巨大的落差,GDP与固定资产投资的总量和人均水平均居全国末列水平,被称之为“陕西现象”。

陕西位于全国版图的地理中心,是西北、华中和西南的连通点,有着公认的科技优势、教育优势、人才优势、制造业基础优势、自然与人文资源优势和区位优势。但“十一五”之前,陕西省的资源存量优势与经济实力弱势之间存在巨大的落差,GDP与固定资产投资的总量和人均水平均居全国末列水平,被称之为“陕西现象”。

“十一五”是陕西历史上发展最快、高速增长持续时间最长的五年,经济发展风生水起,出现了厚积薄发、蓬勃发展的“陕西景象”:

4万亿投资拉动下,正如数字水泥在陕西调研报告中曾提到的“重点工程建设引爆水泥市场,从渭北高原到秦巴山区,大量的基础设施建设在陕西全面铺开”。

而2009年年中,国家发改委正式印发实施《关中—天水经济区发展规划》,提出将把关中—天水经济区打造成为“全国内陆型经济开发开放的战略高地”,上升为国家层级战略,为陕西发展再添一把火。为实现区域经济发展协调,充分利用西部大开发及关中—天水经济区建设的机遇,建设西安国际化大都市,形成促进关中率先发展的现代产业体系,深化陕北能源重化工基地建设,保持陕北跨越发展势头,在陕南通过绿色产业链的深化寻求实现突破发展的产业增长点,为陕西经济的稳定较快可持续增长提供不竭动力。

2010年前三季度,陕西省GDP增速达14.90%,高于全国4.3个百分点;固定资产投资是拉动陕西经济增长的主要力量,前三季度陕西省完成固定资产投资5,958亿元,同比增长32.2%,高于全国7.7个百分点;对GDP的贡献率达到了88.35%,高于全国18.54个百分点。陕西省建设的快车道在未来几年仍旧可期。

新型干法建设:从“需求缺口”到“严重过剩”的180°转变

陕西省经济高速启动带来各企业形成水泥需求快速增长的主观认识,使陕西省和周边临近地区的新型干法水泥建设以“井喷式”的速度快速崛起,产能过剩已经是不可回避的事实!

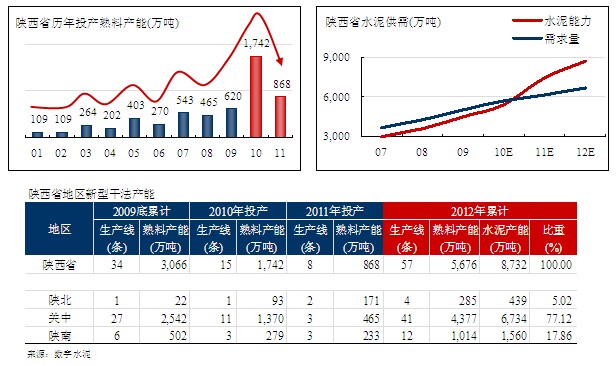

陕西省产能爆发式增长

陕西省新型干法的前期发展还相对有序,产能呈波浪式小幅增长,至2009年底共投产近3,100万吨熟料产能,并不足以满足需求,缺口持续存在。在市场需求启动的背景下,为满足建设需求,新型干法水泥生产线纷纷上马建设,2010年在建2,600万吨熟料产能,其中1,750万吨在今年重磅级投入,其余近900万吨产能将在2011年继续投放!

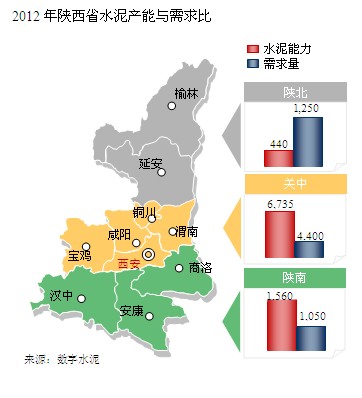

关中是陕西省经济最发达的地区,也是新型干法建设最为集中的地区,至2009年底共投产了27条生产线,合计产能2,550万吨,也是目前在建产能的聚集地,近两年将连续投产熟料产能约为1,370万吨的14条生产线,投产后关中的熟料产能将占到整个陕西省的77%。而陕南、陕北受资源及此前经济发展力度的制约,在水泥发展规划中处于弱势,新型干法建设将对缓慢,特别是陕北地区,2009年底几乎为空白,近两年虽有加大力度,但产能仍旧不足。

全部投产后仅新型干法水泥生产能力就已超出市场需求约2,100万吨:关中是全省新型干法水泥发展最迅猛的地区,也是产能过剩的主要爆发区——在建产能投产后,新型干法水泥能力将超出需求约2,300万吨,必将加大寻找向外输出方向;陕南地区后发直上,水泥产能也超出了市场需求约500万吨;但陕北地区存在大量缺口,约800万吨,成为关中及周边地区的主要争夺之地。

全部投产后仅新型干法水泥生产能力就已超出市场需求约2,100万吨:关中是全省新型干法水泥发展最迅猛的地区,也是产能过剩的主要爆发区——在建产能投产后,新型干法水泥能力将超出需求约2,300万吨,必将加大寻找向外输出方向;陕南地区后发直上,水泥产能也超出了市场需求约500万吨;但陕北地区存在大量缺口,约800万吨,成为关中及周边地区的主要争夺之地。

产能膨胀带来市场发展的变数,旺盛的产能建设苗头已显示过剩趋势,2010年成为陕西省水泥供需关系的“分水岭”,各地价格已纷纷出现回落,目前西安P.C32.5散310元/吨,咸阳300元/吨,宝鸡270元/吨,汉中280元/吨,铜川280元/吨,榆林310元/吨。

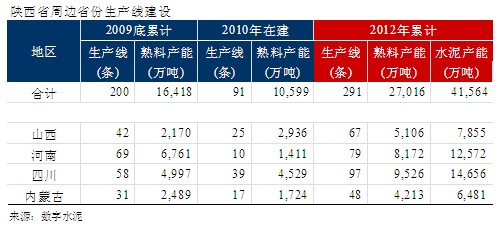

周边水泥强势围攻

2009年陕西省缺口达500多万吨,河南熟料进入西安、水泥进入商洛,湖北水泥进入安康,内蒙古、山西、宁夏水泥进入陕北等。而主观上对需求强劲增长形成“洼地效应”的预期,使外来过剩产能瞄准陕西特别是陕北地区以蜂拥之势建设,河南的过剩产能已形成巨大压力,四川的压力也在逐渐显示,而山西的产能将在今后两年大量释放,届时陕西与周边地区的产能将形成相互反压,竞争激烈:

未来两年,陕西省产能必将寻找外埠流向,但输出将受到几个方面的挑战:

一是,关中(宝鸡)水泥过去有部分往甘肃平凉走,但随着平凉地区海螺、祁连山生产线的逐渐投产,将对这个方向的水泥市场输出形成反压;

二是,河南的水泥产能已严重过剩,四处流窜,今年受限电影响输入量减少,明年的冲击将很可能加剧。

三是,关中的传统销售市场陕北地区是陕西唯一有缺口的区域,过去是内蒙古、宁夏单向流入,但山西水泥迅猛崛起,特别是吕梁地区至少有6条生产线建设就是瞄准陕北区域的。在运距方面比铜川水泥更有优势,并且是搭煤炭的返程车,明年将加大流入量。

思考:政府合理规划产能布局 大企业成市场主要力量

什么是过剩?简单的说就是供大于求,而供大于求有两种状态:第一种是供给略大于需求,“略大于”是指除满足有效需求外,还包括必要的库存和预防突发事故的需要,这种过剩本身就是一种必需,是可控的“过剩”;第二种是供给不正常地超过需求的状态,属严重过剩,这种过剩是不合理的。在陕西省这种爆发性产能增长中,产能严重过剩已不可避免,政府的引导、企业的力量这两方面共同决定着未来市场发展。

政府合理规划产能布局

政府调控和市场经济似乎一直是一种对立的概念,但在市场经济中政府角色不能缺失,企业的个体行为需要对市场的整体判断前提下进行,政府的引导作用不可替代。对市场判断的偏差,导致市场经济中产能过剩的必然,需求高增长时必然会引发高供给——高需求带来投资的盲目性,市场好,资本追求利润的天性,使大量资本迅速集聚,纷纷上马,从而促进产能建设。同时建线投产具有滞后性,大批新进入者同时挤进,当发展到一定水平后,必然出现产能过剩,极大地缩短了水泥的运输距离,也缩短了市场的繁华期。

而陕西省水泥工业在早期规划时重点关注经济走在前列的关中地区,对陕南、陕北的布局规划不足,形成了“中间大、两头小”的格局,在基础设施大规模发展中导致两头特别是陕北受外来水泥的剧烈冲击。而面对产能过剩,部分企业还打着循环经济、产业链的概念打算进入,这将延长市场产能的消化周期的延长。未来陕西省水泥工业如何在周边地区的水泥“围攻”中出奇制胜成为市场,需要政府合理规划,实现统筹发展。

大企业并购应是未来市场发展主要方向

“机会都是给有准备的人”,而不是给短期投机者,优秀的企业善于掌握市场节奏,把握进入时机。海螺在2001年、2002年在华东市场启动前期就开始布局,在市场启动中赢得了个“大满贯”,等他拿着从华东市场赚来的钱背着钱袋子转战华南时,别人还在继续投资,甚至筹款再进华东,反而被市场套住了。而陕西水泥市场上,冀东水泥蛰伏多年,经历了转让部分股权以换取生存资金的痛苦,最终等到了市场的启动,获得了满堂彩,收购秦岭是陕西水泥市场发展的主线;而地方企业尧柏水泥,从英国上市到转战香港,避开强势竞争对手,主控二级市场,形成区域控制……

近两年在刺激政策下,陕西高供给的增加明显快于高需求的增长,水泥市场高峰期一般就两三年,陕西水泥市场已经好了两年,还能持续多久?4万亿的投资不会无限期的延续,4万亿投资之后企业何去何从?这是对包括陕西在内的西北、西南高发展市场的疑惑。市场需求不再大幅攀升之后,大规模产能的过剩,只有两个出路,一是限产保价,一是挤压产能出局。于是又回到了最原始的浙江问题。

而不管限产保价还是挤压产能出局,都需要行业的领军灵魂。产能过剩问题不是普通的经济周期,而是产业长期拐点的到来,特别是在限制新建产能的38号文下,意味着水泥产业开始走向相对集中成为大势所趋。不同的经济发展周期,都存在并购的机会。中国水泥产业的并购,可以分为三个时期的并购:第一类是市场启动前的“先行整合”,例如中材控制西北区域水泥,从而把握市场发展节奏,维护市场;第二类是市场正在启动时的“边行边走”,例如金隅、冀东在河北的发力,市场在成长,他们的收购步伐也在加快;第三类是市场萧条时的“逆势出击”,例如南方水泥,进入成熟市场,以大集团的魄力在引领行业价值回归的同时实现自身的发展壮大。

并购是解决产能过剩的有效途径,扩大企业的资产规模、提高产业集中度,对资源进行统筹规划,评估区域需求的合理规模,通过市场手段有效淘汰落后产能、挤压弱竞争力企业出局,达到规模经济,最终形成产业的重新平衡。也许中国的水泥产业必然要经历这么一个过程。

打印本文

打印本文 关闭窗口

关闭窗口