[分析]2016年水泥价格上涨的前“因”后“果”

摘要:2016年水泥价格走势基本上可以概括为“触底反弹、稳步回升、快速上涨”的一个过程。一季度是一个下跌的过程,跌幅达5.2%;二季度价格呈现稳步回升,价格涨幅为8.4%;三季度初期出现小幅回落后仍呈现持续稳步上升之势,价格涨幅为7%;四季度在稳固了前期上涨价格基础上,继续快速拉升,上涨54元/吨,涨幅为20.6%,超过了前三个季度的涨幅。受季节性周期影响,一般情况下,四季度发生上涨行情的概率较大。

水泥行业在经历了2015年前所未有的低谷之后,2016年水泥需求呈现出弱势复苏的态势,水泥价格则走出了一波持续上涨的行情,这让一些地区的下游行业有点儿招架不住了,对水泥行业的价格上涨产生了非议。那么这一轮水泥价格持续上涨的因素究竟是什么,又为水泥行业带来了多大的效益呢?本文对此轮水泥价格上涨的前“因”和后“果”进行了探究:

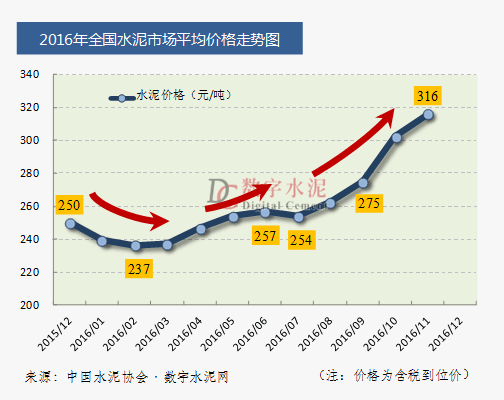

“走势”

2016年一季度,水泥市场平均价格(含税到位价)延续了上一年的持续下跌走势,走出了进一步探底的行情,水泥价格由上一年末的250元/吨下跌至237元/吨的低位;二季度在水泥需求复苏的情况下,价格出现缓慢回升,但也仅略高于去年末的最低价格,上半年水泥价格与上年末相比仅上涨了7元/吨至257元/吨。2016年水泥价格涨幅较大的是在下半年,在7月份价格出现了一次小幅波动后,从8月开始价格持续上涨,尤其是4季度,走出了快速拉升的行情,至11月水泥价格上涨至316元/吨,与上年末相比上涨了66元/吨,上涨幅度为26.5%。

2016年水泥价格走势基本上可以概括为“触底反弹、稳步回升、快速上涨”的一个过程。一季度是一个下跌的过程,跌幅达5.2%;二季度价格呈现稳步回升,价格涨幅为8.4%;三季度初期出现小幅回落后仍呈现持续稳步上升之势,价格涨幅为7%;四季度在稳固了前期上涨价格基础上,继续快速拉升,上涨54元/吨,涨幅为20.6%,超过了前三个季度的涨幅。受季节性周期影响,一般情况下,四季度发生上涨行情的概率较大。

2016年水泥价格走势基本上可以概括为“触底反弹、稳步回升、快速上涨”的一个过程。一季度是一个下跌的过程,跌幅达5.2%;二季度价格呈现稳步回升,价格涨幅为8.4%;三季度初期出现小幅回落后仍呈现持续稳步上升之势,价格涨幅为7%;四季度在稳固了前期上涨价格基础上,继续快速拉升,上涨54元/吨,涨幅为20.6%,超过了前三个季度的涨幅。受季节性周期影响,一般情况下,四季度发生上涨行情的概率较大。 “因”

全国水泥市场平均价格在经历了自2014年以来连续两年持续快速下滑,至2016年初探底后开始持续回升,且上升势头较为强劲,基本呈现了前低后高走势,虽然二季度淡季期间出现小幅波动,但后期仍保持快速上涨,且走势十分坚挺。2016年水泥价格能够走出持续上升的行情,笔者认为主要源于以下几方面的因素所致:

1、价格连续多年下行,长期低位,触底反弹。从2011-2016年全国P.O42.5散装水泥市场价格走势图中可以看出,自2011年起至2016年初水泥价格总体呈现出持续下行的走势,2011至2012年间全国P.O42.5散装水泥市场价格由最高431元/吨下降至324元/吨,下降了107元/吨,降幅达25%;2012年前3季度价格持续下行,虽然4季度出现回升,但全年平均价格与上一年相比大幅下降50多元;2013年价格基本在320-350元期间波动,虽然年末两个月上升至373元/吨,但年平均价较2012年继续下降了12元/吨; 2014年开始了价格连续两年多的快速下跌行情,虽然旺季期间出现两次小幅反弹,但均回升乏力,全国P.O42.5散装水泥市场价格从2013年的阶段高点373元/吨一路下滑至2016年初的244元/吨,总计下降了约130元/吨,跌幅达35%;2011年的最高价与2016年初的最低价相比则下降了187元/吨,降幅高达43%。全国P.O42.5散装水泥市场价格于2014年跌破350元/吨,2015年跌破300元/吨,至2016年初更是跌破250元/吨,价格几乎到了跌无可跌的地步,大多数水泥企业面临亏损或濒临亏损的局面,2016年一季度全行业首次出现了亏损20亿元,这时候企业涨价意愿十分强烈,价格触底回升也是在情理之中。

2、煤炭价格上涨和公路治理超限导致水泥企业的运营成本增加,推动水泥价格上涨。煤炭和钢铁行业在去产能方面得到国家专项资金支持,煤炭行业去产能得到有效推进,2016年煤炭价格和钢铁价格都出现大幅上涨。2016年环渤海动力煤价格由上年末的372元/吨上升至2016年11月的603元/吨,涨幅达62.4%,同期钢材综合平均价格的上涨幅度也达到了63.8%。 煤炭成本约占水泥生产成本的40%左右,煤炭成本的上升必然推动水泥价格的上涨,尤其是在水泥行业微利的情况下。从2014年至2016年煤炭价格与水泥价格走势对比图中可以看出,水泥价格走势基本与煤炭价格走势相一致,但2016年环渤海动力煤价格上涨的幅度明显高于水泥价格的上涨幅度,从去年末至2016年11月,全国水泥市场平均价格上涨幅度为26.5%,低于环渤海动力煤价格上涨幅度37个百分点。

2016年8月,交通部、工信部 、公安部、工商总局和质检总局联合发布《关于进一步做好货车非法改装和超限超载治理工作的意见》,加大了公路超载超限的整治力度,使水泥原材料和能源运输成本及销售物流成本增加,推动了水泥价格的上涨。

煤炭成本和物流运输成本的不断增加促使水泥企业为转移成本提升价格,从而导致了2016年水泥价格的持续走高。

3、政策支持,政府推动,水泥错峰生产覆盖面扩大,水泥停窑限产力度加大。国务院办公厅发布《关于促进建材工业稳增长调结构增效益的指导意见》(国办发[2016]34号)将推进错峰生产列入水泥行业压减过剩产能的政策中。《指导意见》明确,“在采暖地区的采暖期全面试行水泥熟料(含利用电石渣)错峰生产,缩短水泥熟料装置运转时间,压减采暖地区熟料产能,同时有效避免水泥熟料生产排放与取暖锅炉排放叠加,减轻采暖期大气污染。其他地区水泥熟料装置在春节期间和酷暑伏天也应错峰生产”。在政策的支持下,各地方政府、行业协会和大企业加大了水泥错峰生产的力度,且水泥错峰生产由北方地区延伸至南方各省,错峰生产的覆盖面更广,有效缓解了当前产能过剩矛盾,稳定了市场供求平衡关系,也为价格的上涨创造了有利条件。

4、行业协会为实现行业效益稳增长,加强跨区域市场协调。为贯彻国办发〔2016〕34号文件精神,加快推进水泥行业供给侧结构性改革,实现水泥行业效益稳增长,中国水泥协会联合地方行业协会共同组织召开了包括泛环渤海地区”、“泛华北地区”、“黄河中下游地区”、西北+1地区(含内蒙)、西南地区、东北地区在内的多个大区域市场协调会议,加强了跨区域间的市场协调,推动行业自律,维护市场环境,反对低价倾销等不正当竞争行为,收效显著,市场供求关系得到明显改善,价格出现稳步回升。

5、大企业重组带来市场整合效应,减少了企业间的恶性竞争。2016年两大央企――中国建材集团和中国中材集团的重组及两大地方国企――北京金隅股份和河北冀东集团的合并,为区域市场带来了整合效应,尤其是,伴随着京津冀协同发展,基建投资项目的加快启动,京津冀市场率先掀起了价格拉升的浪潮,带动了其他区域水泥价格的跟涨。多年以来,华北地区水泥价格长期低位运行,与其他区域价差最高能达到100元/吨以上,是全国的水泥价格洼地,2016年金隅和冀东合并以后,引领市场良性竞争,终于走出了价格低谷,并为全国价格的上涨带来了积极的影响。

6、企业经营思路调整,由求“量”转向求“效益”。靠“低价走量”抢占市场份额是许多企业采取的销售策略,在经济下行、水泥需求滞涨的情况下,越来越多的企业意识到,依靠降价销售并不能给企业带来更大的利益,企业的经营思路开始发生转变,不再一味追求“量”的扩张,更加注重效益的提升,减少了市场低价恶性竞争行为。水泥行业前十大集团中,我们看到海螺、冀东和山水的经营思路正在发生改变,对水泥市场的健康发展起到了积极的影响。当然,这与企业领军人物的战略思想有很大关系,这在一定程度上也为水泥价格的上涨起到了推动作用。

7、环境污染治理增强,停窑限产改善供求关系。随着国家对环增保护的重视越来越强,各地方政府对大气污染治理的力度不断加大,作为国家重点调控的高排放产业,水泥生产受到最直接的影响,水泥企业停窑限产的次数增加,间接影响了水泥的供应,停产期间改善了水泥市场的供求关系,助推了价格的上涨。

“果”

2016年水泥价格的持续上涨为水泥行业带来了什么样的后“果”?在此我们也做一个详细的分析:

1、价格持续上涨对行业效益影响有多大?

虽然2016年水泥价格持续上涨,但水泥销售收入呈现出同比下降态势。根据国家统计局数据显示,2016年1-10月,水泥行业实现销售收入6952亿元,同比下降1.9%,主要原因是水泥价格仍处于低位运行,前10个月的水泥市场平均价格仅为256元/吨,低于上年同期18元/吨,平均价格呈现下降。前十个月中,只有10月份的价格突破了300元/吨,有7个月的价格维持在230—255元/吨之间。因此,2016年虽然水泥价格持续逐月上涨,且需求也小幅增长,但并没有带来销售收入的上涨。

2016年水泥行业实现水泥利润总额332亿元,同比增长47%。行业效益出现大幅增长,一方面是由于上一年行业效益大幅下降至近几年来的低点,基数下降;另一方面是由于水泥价格持续上涨,水泥企业在上一年普遍出现亏损或微利的情况下,加强了内部管控,努力降低运营成本,提升了盈利空间。

总体来看,2016年前十个月水泥行业的运行结果是:收益小幅下降、利润大幅增长。

2、价格持续上涨是否催生了行业的暴利?

我国《价格法》第十四条中提出,经营者不得有不正当的价格行为,其中包括:违反法律、法规的规定牟取暴利。所谓“暴利”,是指通过不正当的价格手段在短时间内获得的巨额利润。

暴利行为既严重背离价值,也不反映供求关系,破坏了市场经济等价交换、公平竞争的基本法则,严重损害消费者的合法权益。

1995年经国务院批准,国家计委发布实施了《制止牟取暴利的暂行规定》,对暴利的界定是某一商品或者服务的价格水平不得超过同一地区、同一期间、同一档次、同种商品或者服务的市场平均价格的合理幅度,差价率不得超过平均差价率的合理幅度,利润率不得超过平均利润率的合理幅度,否则所获利润即为暴利。

首先,我们在前面分析了2016年水泥价格的持续上涨主要是七个方面的因素导致的,价格的上涨有它的合理性,并不存在所谓的不正当的价格手段。

其次,我们来看一下行业是否获得了巨额利润?2016年虽然水泥行业利润总额同比呈现较大幅度增长,但与前几年相比,行业的利润水平并不高。从2011-2016年1-10月的全国水泥行业利润总额的对比中可以发现,2016年前十个月的利润总额仅仅高于2015年同期利润水平,与效益最好的2011年同期利润相比,相差500亿元以上,与同样出现经济下滑的2012年同期相比,也相差100多亿元。从盈利能力来看,2016年1-10月,全国规模以上水泥企业平均毛利率为14%,销售利润率只有4.78%,低于全国规模以上工业企业5.71%营业务收入利润率。从上市公司的运行经济指标来看,与去年同期相比,海螺、中建材、中材股份、华润水泥等公司2016年前三季度营业收入和净利润均呈现出不同程度的下降。可见,水泥行业无论是利润总额,还是盈利水平都处于较低水平,与暴利丝毫扯不上关系。

3、水泥行业是否会形成价格垄断?

水泥行业是市场化程度非常高的行业,水泥产品的特点也决定了这个行业很难形成价格垄断,尤其是在当前产能严重过剩的背景下。水泥具有很强的区域性特征,水泥销售受到合理运输半径的限制,超过合理的运输半径就会增加运输成本,缺乏竞争力。一般情况下,公路运输的合理半径为200-300公里,铁路运输半径为500公里左右,水路运输可以达到1000公里以上。但这也和价格有关,如果某个区域的价格过高,只要有价差的优势,其他区域的水泥就会跨区域低价倾销过来,比如:前几年由于河北一直是水泥价格洼地,水泥外销比较多,甚至可以通过水路运输从北方销售到南方的市场,沿江地区更加是一个开放的市场,水泥已成为一个市场化竞争非常充分的行业。当前我国经济已经进经济结构调整的新常态,固定资产投资增速和房地产投资增速均呈现下降趋势,水泥需求也进入了一个平台期,多年以来由于大量新增产能所导致的产能严重过剩矛盾难以化解,在这样的环境背景下想形成价格垄断是不可能的。

2016年在政府和行业协会的推动下,水泥行业推行错峰生产,加强行业自律和市场协调,在很大程度上减少了恶性竞争,缓解了产能过剩的矛盾,市场供求关系得到改善,水泥价格取得恢复性上涨,这是政策允许也合乎法律规定的。

4、未来是水泥价格否仍具有上升空间?

从前面的分析中我们也可以看到,水泥的盈利能力不高,价格水平仍处于相对低位,所取得的利润更多是企业在节能减排、降本增效方面做出了很大的努力,为行业带来了利润空间。水泥的季节性周期较强,淡季价格下降旺季价格上升是正常规律,但产能的严重过剩、需求出现下降打破了这种规律,使前两年份格持续走低。2016年国办发34号文件将推行错峰生产作为水泥行业化解产能过剩的产业政策,错峰生产期间停窑限产成为政府推动行为,这间接地改善了市场供求平衡关系,为水泥价格的稳定和提升起到了积极的促进作用。去产能是水泥供给侧改革的重要举措,“十三五”期间将推进落实去产能目标的实现,加上水泥协会在市场协调中发挥的巨大作用,笔者认为,水泥价格在现有稳定的价格基础上,仍会有一定的上涨空间,当然,期间也会有波动,但总体仍会呈现稳中有升的态势。

数字水泥网版权与免责声明:

凡本网注明“来源:数字水泥网”的所有文字、图片和音视频稿件,版权均为“数字水泥网”独家所有,任何媒体、网站或个人在转载使用时必须注明“来源:数字水泥网”。违反者本网将依法追究责任。

本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。其他媒体、网站或个人从本网转载使用时,必须保留本网注明的稿件来源,禁止擅自篡改稿件来源,并自负版权等法律责任。违反者本网也将依法追究责任。

如本网转载稿涉及版权等问题,请作者在两周内尽快来电或来函联系。