简评:山东山水水泥集团母公司股权变动

来源:

来源: 中金固定收益研究 发布时间:2015年06月15日

事件:

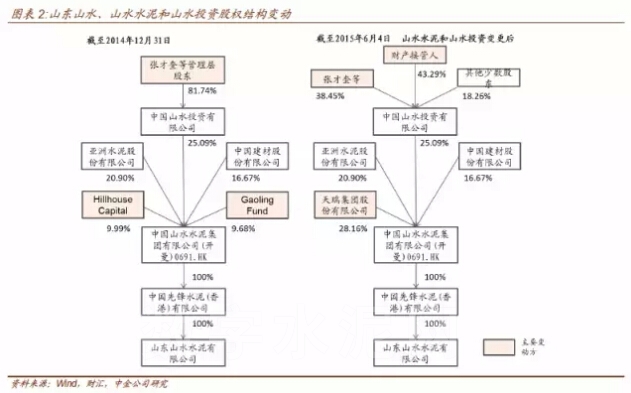

6月4日,中诚信公告关注债券发行人山东山水水泥集团有限公司(简称“山东山水”)的母公司中国山水水泥集团有限公司(简称“山水水泥”)股权变动情况的公告。山水水泥原直接控股股东是中国山水投资有限公司(“山水投资”),山水投资是由自然人实际控制的企业,截至14年末由张才奎信托的控股81.74%,其中张才奎本人持股13.18%,其余为信托代管的职工持股和其他自然人持股。近期有两个事项导致山水水泥股权有所变化:一是2015年4月天瑞集团通过其全资子公司收购了山水水泥9.51亿股后,持股比例达到28.16%,超过了山水投资25.09%的持股比例,成为山水水泥第一大股东。二是2015年5月20日香港高等法院批准了对张氏信托持有的山水投资股权中的43.29%委派财产接管人的申请,目前财产接管人、张才奎及其信托和其余数名少数股东分别持有山水投资的股权比例为43.29%、38.45%和18.26%。按照目前的股权结构,山水水泥的实际控制人可能发生变化。不过评级公司公告经过与发行人沟通确认,山水水泥第一大股东的改变并未导致山东山水实际控制人的变化,即实际控制人仍为自然人张才奎,同时截至目前上述事件尚未对公司生产经营和发展战略造成影响。

点评:

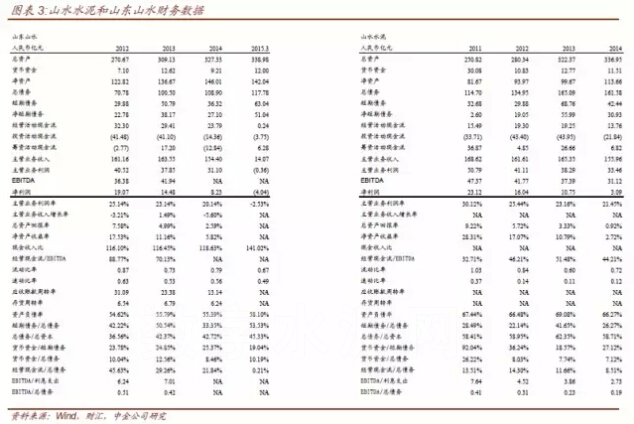

债券发行人山东山水是香港上市公司山水水泥在境内的主要运营实体,实际控制人为自然人张才奎。截至目前,发行人山东山水目前存量债券7支,余额共81亿元,其中56亿将于一年内到期,到期日最近的为10亿元14水泥SCP002,到期日为今年8月30日。发行人目前中诚信主体评级为AA+,中金曾给予评分4+,15年5月评分下调至4。山东山水主要从事水泥的生产与销售,该板块对公司全部收入和盈利的贡献占比超过80%。截至15年3月末,公司熟料产能4771万吨/年,主要产能分布在山东、辽宁,14年山东和东北收入占比分别为67%和26%。山东山水曾多次发行短融、超短融、中票和PPN,截至目前存量债券7支(图表1),包括3支超短融、3支中票和1支PPN,余额共81亿元,其中一年内到期规模56亿元,到期日最近的为14水泥SCP002规模10亿元。中诚信最初给予评级AA/稳定,13年9月调高至AA+/稳定。中金曾给予主体评分4+,15年5月下调至4。

天瑞集团增持成为发行人母公司山水水泥第一大股东,并且张才奎对于山水水泥原第一大股东山水投资控制股权比例下降,共同使得张才奎对山水得实际控制力弱化。尽管目前张才奎父子仍是公司执行董事,不过其对山水水泥的控股权存在内忧外患,来自职工持股人和竞争对手的争斗非常激烈。根据5月22日山水水泥公告的股东大会结果,张斌(张才奎之子)、张才奎、李长虹继续担任公司执行董事,张斌仍然担任董事长兼总经理。委任的新增董事常张利和李冠军分别为中国建材副总裁和亚洲水泥监察人,无一来自天瑞集团。

内忧:2015年5月20日香港高等法院判定员工持有的43.62%股权被财产托管人托管,导致张才奎对山水投资(山水水泥原大股东)股权控制比例大幅下降。据经济观察报等媒体报道,山水水泥原是山东济南一家国企,出于信任,在改制中数千职工的股权均信托给张才奎代持,即股权体现在前文提及的张才奎及其代表的职工信托对山水水泥持有的81.74%的股权中。2013年11月,山水投资推出《境外信托退出性收益分配方案》和《中国山水投资有限公司股份回购方案》,分别针对张才奎代管的职工股份和于玉川(原山水水泥高管)等7名自然人股东,意在要求其他股东退股。由于职工股东不满职工持股回购方案的价格和退出方式,于2014年11月陆续提起诉讼。2015年5月20日,香港高等法院针对2461名山水水泥职工诉讼做出判决,批准原告方提出的有关接管5批诉讼涉及山水投资共432861股股份的申请。目前这部分维权的员工持股共计43.29%已经选择香港高等法院推荐的会计师事务所安永临时托管股份两年。

外患:在张才奎对山水投资内部控制权不稳定的情况下,天瑞集团、亚洲水泥和中国建材等股东进入或增持,使得山水投资对山水水泥控制力进一步下降并丧失大股东地位,导致山水水泥因公众股比例过低停牌。因上述职工股东诉讼事件导致张才奎父子对山水投资的控制力动摇,发行人母公司山水水泥14年10月向中国建材配售,试图通过引入中国建材加强张才奎对山水水泥的控制。此次配售导致山水投资对山水水泥的持股比例从30.11%降至25.09%。此后,亚洲水泥也对山水水泥股份进行增持,增至20.90%,2015年4月15日公告天瑞集团又通过增持对山水水泥持股比例达到28.16%,成为第一大股东。该增持完成后,山水水泥公众持股占比已经降至9.18%,低于香港联交所《上市规则》规定的25%的公众持股比例下限。根据《上市规则》的规定,公司股份及债务证券已经与2015年4月16日起暂停买卖,在公司恢复25%的最低公众持股量前,公司的股份及债务证券必须一直停牌。

山东山水信用基本面一般,近期受到整个行业产能过剩的影响有一些恶化,债务负担也有增加,因此我们刚刚于5月将公司评分下调至4,不过目前整体经营仍属正常。考虑山东山水作为独立经营法人,根据评级报告披露目前上述事项并未对债券发行人山东山水经营和发展战略造成影响,并且近期已有过评分下调,本次暂不调整评分。山东山水主要产能分布地山东竞争较为激烈,整体价格水平较低,辽宁尽管集中度较高,不过需求下滑较多。导致公司收入增长乏力,毛利率和净利润水平持续下降。公司12年以前债务负担较轻,近年由于大量投资,使得考虑应付票据后债务资本比由12年的36.6%增至目前的45.7%。另外公司短债增长较多,截至15年一季度末考虑票据后净短期债务大幅增至41亿元,周转压力较大。综合考虑公司盈利能力下滑,债务负担和短期周转压力的恶化,我们在5月29日发布的《水泥行业信用状况观察》专题报告中将山东水泥主体评分由4+下调一小档至4。考虑山东山水作为独立经营法人,其财产与母公司财产彼此独立,目前来看上述事项主要涉及发行人母公司的实际控制权争夺,暂未直接影响到发行人正常持续经营。因此本次暂不做进一步调整。

不过考虑到山水水泥的股权变动事项未来进展还具有较大不确定性,需要持续关注上述事项进展是否会对发行人经营和融资环境带来进一步负面影响。实际上,目前公司股票已经停牌,并且股权变更已经导致公司需于7月6日提前回购4亿美元优先票据,不能排除未来其他融资渠道也会因此收紧,从而对山东山水产生负面影响。如果山水水泥的实际控制人发生变更,天瑞集团与发行人主要经营区域都有东北地区,可能会带来区域集中度的提升,但也有可能在并购整合中对公司的经营产生不稳定影响。如果发行人母公司实际控制人不发生变更,而由于不能解决公众持股比例问题导致退市,对于发行人母公司山水水泥的融资能力可能产生不利影响,天瑞集团、中国建材、亚洲水泥的股权投资也可能出现账面价值下降。山水水泥2015年5月8日公告,公司及山水投资的股权变动触发了前期发行的4亿元美元优先票据的契约条款:一是天瑞集团成为第一大股东触发控制权变更,二是由于员工持股进行财产托管,张才奎控制股权比例仅38.45%,导致准许持有人张才奎先生目前并未实际拥有公司超过25%股份的投票权,也触发了控制权变更。该票据本应于2016年5月到期,根据公司5月27日公告,计划动用现有现金资源和现有贷款额度于2015年7月6日完成票据回购。山水水泥截至14年末债务资本比58.7%,货币资金对短债的覆盖比率仅为27%(短债尚未包含上述4亿美元回购义务),有较大的长短期偿债压力,公司账面可用货币资金11.5亿元无法覆盖上述优先票据回购金额,上述事项快速加大公司的短期周转压力。另外公司还有另外一支5亿美元的优先票据,目前尚未披露是否需要提前回购。而且由于公司股权状况的不确定性,不能排除其他融资渠道(比如贷款)因此收紧的可能。

从行业角度看,水泥行业的集中度提升是一个行业趋势,并购整合过程中可能会对发行人经营环境和外部融资环境带来不确定性。山水水泥事件中的内外部持股纷争固然由很多特定因素所引发,但根本上讲实际控制人股权控制能力弱且与一致行动人利益不一致是诱因,在未来的信用分析中,对于实际控制人的真实控制能力还需要更加深入的分析。正如我们在5月29日的水泥专题报告中所分析,目前我国水泥行业已经处于产能过剩阶段,遏制新增产能使得兼并重组成为企业发展的一个重要途径,并购整合、提高集中度是行业的长期发展趋势。不过并购整合过程中实际控制人的变更可能会触发原有融资协议中的相关条款,进而造成短期周转压力上升,股权争夺过程中也可能对公司的经营产生不确定性的影响。就山水水泥的案例而言,实际控控制人张才奎对山水水泥控制力较弱:一方面张才奎对山水投资的实际控制比例仅13.18%,主要通过张氏信托代持员工股份控制山水投资,利益不一致时容易出现破裂;另一方面张才奎通过山水投资控制山水水泥,而山水投资在14年末的持股比例已经降至25.09%,而如果能够维持在30%以上的比例,天瑞集团必须发出要约收购才能够超过这一比例,那么第一大股东易主会比较困难。因此山水水泥事件对于信用分析的启示是,股权结构分析不能流于表面的持股比例数据,实际控制权的实现是否有保障、一致行动人之间是否存在利益冲突、公司现有融资是否严重依赖于股权结构的稳定等因素都需要深入加以分析。

打印本文

打印本文 关闭窗口

关闭窗口