水泥行业今年整体风险不大 4只个股有亮点

广发证券28日发布水泥行业研究观点认为,按农历来算,水泥今年需求启动比较慢,往年正月十五市场开始恢复,今年比以往要晚了一个星期以上;按阳历来算,和往年差不多,预计在三月初启动;需求启动慢并不意味着需求低预期,过年前企业发货情况很好,过年后比较慢,可能还是和过年时间有关系,如果把春节前后需求拉平来看,整体还是比较稳定;混凝土比水泥更加前端,从去年四季度开始,地产开工节奏和速度明显有减慢,地产开发商现在开工情况受销售预期的影响越来越重,去年十一出台的调控政策改变了开发商预期所以使得开工节凑放缓;混凝土企业预计今年地产需求会下滑,他们在实际经营中也调整了策略,有意加大对市政工程的接单。

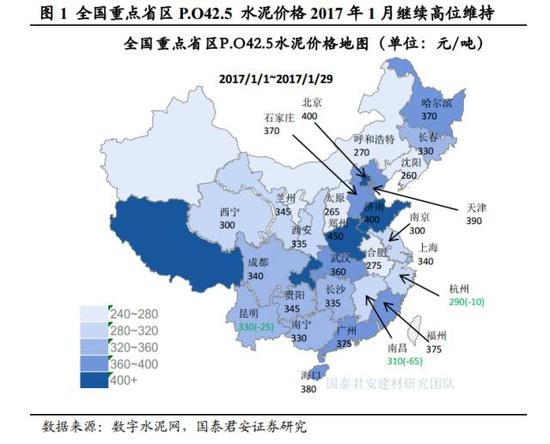

无论水泥还是混凝土企业(长三角地区),都预计今年需求总量保持略有下滑的态势,但下滑幅度不大,分上下半年来看,对上半年的需求更有信心,下半年主要取决于房地产市场的演化。目前市场需求还没启动,3月份会是重要时间窗口,届时上半年情况基本会明朗。预计上半年需求不会差,综合考虑目前企业库存低、春季后陆续复工需求恢复和历史上涨价时间窗口等,后市预计价格会有提涨,价格的持续性需重点关注三月份复产后供需匹配情况,届时将重点时时跟踪。

综合来看,今年最大的变化是来自于水泥供给,这个变化不是来自于“去产能”,而是“去产量”,其实只要“去产量”能常态化也是一种变相的“去产能”,“去产量”对北方地区影响更为直接,对南方的影响则是增加企业协同信心(譬如两广地区今年第一次做去产量);需求全年来看预计以平稳为主。整体来看,行业今年风险不大,局部有亮点,水泥股还是要按照正常基本面逻辑来;全年来看,坚持优中选优、中线选股的思路,重点寻找供给有亮点的区域,一是产能利用率高,二是集中度高,在这些区域内如果需求能向上改善、企业利润率还不高,则拐点属性更明显,推荐重点关注京津冀地区的冀东水泥、金隅股份、甘肃青海地区的祁连山;另外继续重点关注公司基本面底部改善的亚泰集团。

【行业研究】

我们认为水泥板块行情演绎,随着2016年12月地产投资、信贷等数据强劲,供给侧改革的逻辑有望叠加需求超预期,维持板块“增持”评级。

摘要:

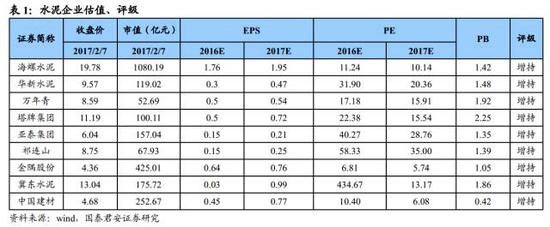

我们维持水泥行业“增持”评级,重申推荐水泥板块性机会,是当下我们首选的子行业,投资建议18个字:冬季看停产、春季看涨价,省心拿海螺中建材;全年推荐龙头海螺水泥(600585,A股增量资金首选)及港股高弹性中国建材(3323.hk,H股增量资金首选);弹性品种开春看涨价弹性,华东、中南先复工提价,主要受益为华新水泥(600801)、塔牌集团(002233)、万年青(000789);冬季供给端华北雾霾停产行受益弹性较大为:冀东水泥(000401)及同力水泥(000885);西部的央企两材合并资产整合:天山股份(000877)、祁连山(600720)、宁夏建材(600449);新疆自治区兵团南迁向瓜达尔港修铁路受益的(青松建化);东北振兴地方国改受益亚泰集团(600881);

需求端或成另一超预期因素。我们从2016年11月开始推荐水泥板块,已经正入佳境;当时主要推荐逻辑在供给端,而当下我们认为核心变化是需求的逻辑可能超预期。2016年12月房地产投资、新开工均出现超预期回升,新增信贷超万亿,地产补库需求持续动能超预期,而基建项目施工亦明显提速,我们观察到2016年12月份华东、中南水泥龙头企业出货量创历史新高,宏观和微观层面得以相互印证。我们认为地产投资具备一定持续性,同时PPP基建项目也有望开春加速落地,需求端或成另一超预期因素。

32.5复合硅酸盐水泥退出有望2017年落地,或提升6%的熟料需求。根据建材联合会消息,《关于取消复合硅酸盐水泥32.5R产品标准的报告》标准修订稿已经送到国标委和工信部,目前正处于审批过程中。我们判断,2017年淘汰复合32.5标号水泥有望全面落地,这将使水泥产品结构发生重大变化,对加速落后产能退出,缓解市场无序低价竞争产生极大的促进作用。我们估算,淘汰复合32.5标号水泥这将有望提升约6%的熟料需求,需求端有望再超预期。

当下进入需求不可证伪阶段,开春期待看到价格弹性。我们认为,周期品的上涨驱动因素是边际变化,空间取决于边际变化的幅度;水泥股这波从供给逻辑到需求逻辑的叠加,和宏观数据的正反馈,利好因素累计,而宏观数据2017年1-2月份一起要在3月中旬发布,当前进入不可证伪阶段。我们认为2017年春季新开工可以看到价格的弹性(天气先暖、先复工、低价格区域的补涨,主要在华东及中南一带).

1. 水泥进攻逻辑的演绎:需求或成为超预期因素

我们于2016年11月推荐水泥板块(详情参见深度报告《水泥行业深度报告之一:周期品看水泥,确定性及高弹性》),2017年1月12日继续推出深度报告第二篇《水泥行业深度报告之二:供给侧去产能扩至水泥,供给长周期收缩》,我们当时主要推荐逻辑在供给端,水泥供给侧改将成为围绕2017年行业的核心关键词;而当下我们认为水泥进攻的核心逻辑演绎变化是需求的逻辑的超预期。

2016年12月房地产销售、投资、新开工增速均出现超预期回升,新增信贷超万亿,地产补库需求持续动能超预期,12月基建项目亦明显提速,12月份华东、中南水泥龙头企业出货量创历史新高,宏观和微观层面得以相互印证。另外,从水泥协会了解到,复合硅酸盐水泥32.5标号淘汰2017年可能加快落地,我们测算这将提升约6%的熟料需求,继续进一步令需求超预期。

我们认为,周期品的上涨驱动因素是边际变化,空间取决于边际变化的幅度;水泥股这波从供给逻辑到需求逻辑的叠加,和宏观数据的正反馈,利好因素累计,而宏观数据2017年1-2月份一起要在3月中旬发布,当前进入不可证伪阶段。我们认为2017年春季新开工可以看到价格的弹性(天气先暖、先复工、低价格区域的补涨,主要在华东及中南一带).

1.1。“增持”评级,重点推荐龙头+弹性水泥股

·我们维持水泥行业“增持”评级,推荐:

·投资建议18个字:冬季看停产、春季看涨价,省心拿海螺中建材;

全年推荐龙头海螺水泥(600585,A股增量资金首选)及港股高弹性中国建材(3323.hk,H股增量资金首选);ü 弹性品种开春看涨价弹性,华东、中南先复工提价,主要受益为华新水泥(600801)、塔牌集团(002233)、万年青(000789);

·冬季供给端华北雾霾停产行受益弹性较大为:冀东水泥(000401)及同力水泥(000885);

·西部的央企两材合并资产整合:天山股份(000877)、祁连山(600720)、宁夏建材(600449);新疆自治区兵团南迁向瓜达尔港修铁路受益的(青松建化);

·东北振兴地方国改受益亚泰集团(600881);

1.2. 地产投资信贷数据强劲,需求端或超预期

我们认为房地产调控新政2016年10月落地,但是新开工的先行指标土地购置费及土地购置面积2016年10月-11月却出现了向上的拐点。我们认为此轮限购不同于2012年对整体房地产市场影响,此轮仅集中于一线城市及核心的二线城市,土地购置的上行或说明在经历了2015-2016两年去库存周期后,有些二三四线城市将迎来一轮补库存的周期。

2016年12月单月房地产投资完成额同比上升11.08%,超过市场预期。顺应了先行指标土地购置面积的增长,我们认为房地产投资具备一定的持续性,投资维持高位或维持到17年上半年。全年来看,国君房地产研究团队预计2017年投资增速在2%左右,而按照目前地产投资情况看,需求超预期概率较大。

1.3. 强信贷提供稳增长基石

2016年12月人民币贷款新增1.04万亿元,同比增长74%,远超预期(超过WIND的预测均值6493亿元),考虑到年初信贷的季节性效应以及基建项目提速所带来的资金投放,预计2017年1月份信贷需求将持续旺盛。从历史上看水泥股行情与信贷相关性较大,强劲的信贷环境给水泥股提供了良好的上涨基石。

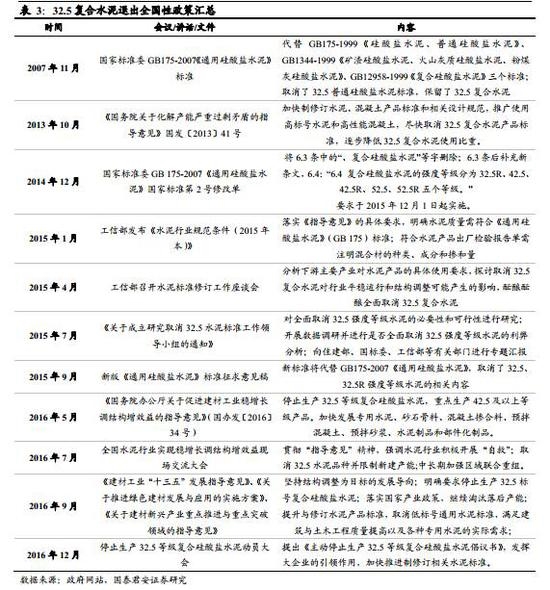

2. 32.5复合水泥退出有望加快,或提升6%熟料需求

我们判断,2017年淘汰复合32.5标号水泥有望全面落地,这将使水泥产品结构发生重大变化,对加速落后产能退出,缓解市场无序低价竞争产生极大的促进作用。我们估算,淘汰复合32.5标号水泥这将有望提升约6%的熟料需求,需求端有望再超预期。

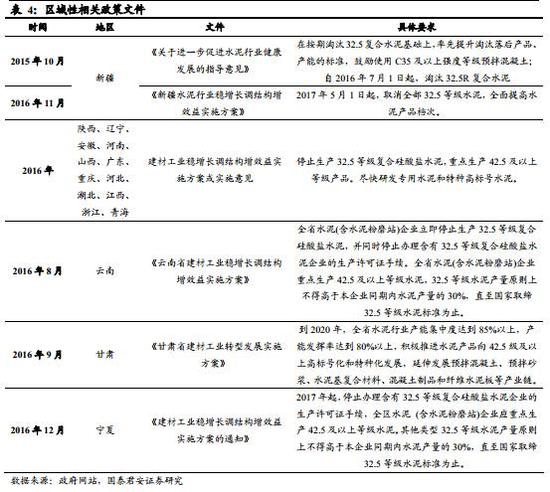

2.1. 政策引导下行业自律加速32.5复合水泥退出

为了加速落后产能退出,促进行业结构调整,2013年国务院发布《关于化解产能严重过剩矛盾的指导意见》,提出了“加快制修订水泥、混凝土产品标准和相关设计规范,推广使用高标号水泥和高性能混凝土,尽快取消32.5复合水泥产品标准”的要求。

2014年国家标准委批准通过的GB175-2007《通用硅酸盐水泥》国家标准第2号修改单中已经取消关于32.5等级复合硅酸盐的内容,于2015年12月1日正式实施标准。

2016年5月,《国务院办公厅关于促进建材工业稳增长调结构增效益的指导意见》重申了“停止生产32.5等级复合硅酸盐水泥,重点生产42.5及以上等级产品”的要求,对32.5及32.5R复合水泥退出的政策力度逐步加大。根据建材联合会消息,《关于取消复合硅酸盐水泥32.5R产品标准的报告》标准修订稿已经送到国标委和工信部,目前正处于审批过程中,预期不久将会正式发布实施。

2.2. 复合32.5低标水泥加速退出有望提升约6%熟料需求

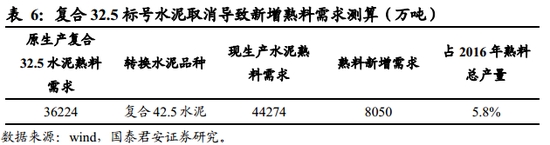

我们估算如果全面淘汰32.5标号复合硅酸盐水泥落地,将有望提升约5.8%的熟料需求,需求端有望继续超预期。

根据《通用硅酸盐水泥》GB175-2007标准中规定,按照石膏添加比例为5%计算,32.5复合硅酸盐水泥熟料添加比例为45%,32.5R和其余32.5复合水泥的熟料添加比例在55%左右,42.5普通硅酸盐水泥熟料添加比例为75%,42.5复合硅酸盐水泥熟料添加比例为55%。

按照水泥协会数据,目前全部32.5水泥产量约占总体量的63%,其中复合硅酸盐水泥32.5占50%左右,还有13%是其它品种的32.5水泥(火山灰质硅酸盐水泥、粉煤灰硅酸盐水泥、矿渣硅酸盐水泥).

2016年全年水泥产量240,295万吨计,根据行业协会估算比重32.5复合硅酸盐水泥产量为约8亿吨。按照《通用硅酸盐水泥》GB175-2007标准,取消复合32.5标号转向生产复合42.5标号(复合32.5R与复合42.5标号熟料配比量相同,故不考虑新增),将提升2016年熟料需求约8050万吨,占16年熟料总产量约5.8%。

考虑到32.5等级水泥中的矿渣硅酸盐水泥、火山灰质硅酸盐水泥和粉煤灰硅酸盐水泥在新规中保留,一些原生产32.5复合水泥的粉磨企业可能转而生产其他未取消的32.5等级水泥,故真实新增熟料需求量可能小于以上测算水平。

3. 风险提示

国内货币、房地产宏观政策风险。国内货币政策的收紧将严重影响各个重大基建项目的开工进程;房地产的宏观调控将关系到土地开发、房地产的投资,作为水泥主要下游需求,两者政策的变动都将直接影响到水泥的价格。

低标水泥退出执行风险。低标水泥停止生产的政策执行可能不及预期。

打印本文

打印本文 关闭窗口

关闭窗口