水泥上市公司2012年中报点评

2012年上半年行业整体景气度大幅向下

总体来讲,今年上半年行业景气继续向下,幅度放大:2012年1-6月除同力同比增长8.6%外,其他重点公司均同比大幅下降;其中海螺和青松下降50%左右,天山和塔牌降幅65%左右,冀东、华新、江水、祁连山降幅都在80%以上,赛马由盈利转为亏损。

好于预期的公司有海螺水泥和同力水泥,原因不同。财报分解:成本端改善优于我们预计,海螺业绩优于预期;同力则由于去年营业外收入低基数(主要为增值税退税收入)引致业绩同比增长。

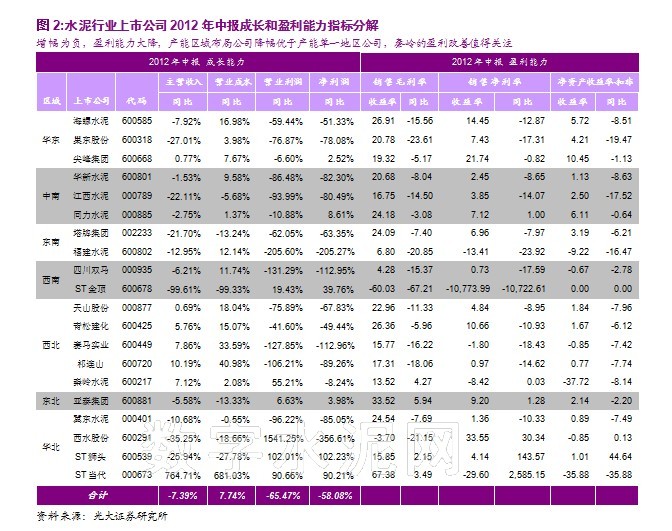

分解报告期内水泥行业上市公司成长能力和盈利能力指标。汇总上市公司归并行业,2012年1-6月营业收入同降7.4%,营业成本同增7.7%,单吨费用保持稳定甚至上升引致营业利润降幅加大,同降65.5%,净利润降幅58.1%低于营业利润降幅则主要由于所得税减少和营业外收入的增加;

今年上半年我国水泥行业除东北区域外,均景气大幅下降且持续至今;产能区域布局的水泥公司和综合类公司业绩下降幅度低于产能集中在单一地区的水泥公司;

秦岭水泥自冀东进入后管理增效,收入同增7%,成本同增2%,管理费用明显下降引致营业利润大增55%,营业外收入较去年同期下降明显使得业绩亏损较去年同期小幅放大。

水泥行业2季度盈利能力分析

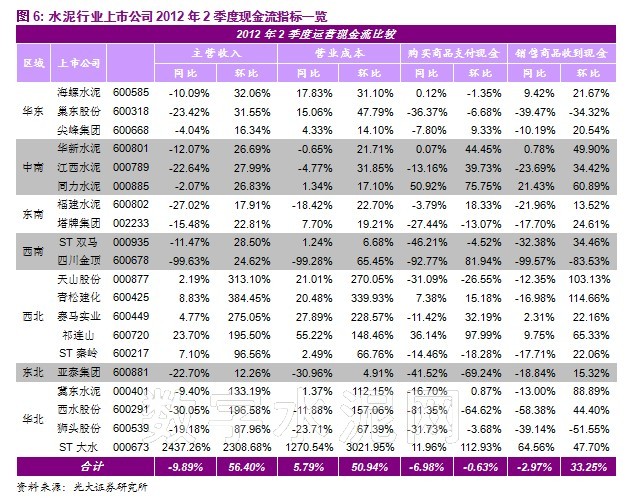

单季各项指标比较更能体现行业和上市公司的变化趋势。

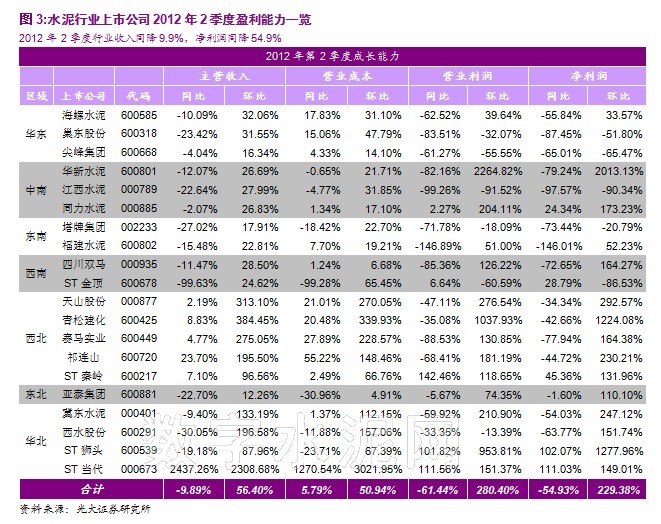

1季度淡季,2季度旺季,季度分析中重点关注同比指标。汇总上市公司归并行业,2011年第2季度营业收入同降9.89%,营业成本同增5.79%,营业利润同降61.44%,归属母公司净利润同降54.93%。行业盈利质量自2011年4季度以来持续下降;

分具体公司,除ST金顶、ST狮头、ST当代(处于重组进程,非正常经营)和尖峰、亚泰(综合类公司)暂不做分析。大多数公司基本表现为:1、虽产量增长,但由于产品价格下降幅度较大,营收同比负增长;2、人工工资连续加薪,能源成本同增等因素引致成本端同比增长;3、单吨费用未见改善,甚至同比上升;综上作用2季度大部分公司营业利润和净利润同比大幅下降;

西北区域天山、青松、赛马、祁连山虽产品价格下降,但由于产销量高速增长,营收正增长,但成本增幅更巨,加之单吨费用未现明显改善,营业利润和净利润同比大幅下降;

中南区华新、江水、东南区塔牌和华北区西水单2季度营业成本同比下降,主要是由于其2季度产品销量同比下降,单吨成本仍基本同比持平或略有增长;

同力水泥单2季度营收同减2%,成本同增1%,经营端优于行业内其他公司。但营业利润同增2%主要是由于今年无大修费用管理费用降低引致,净利润同增24%则源于今年确认增值税退税显著优于去年同期(去年上半年公司确认退税较少,低基数);下半年由于河南产品价格下降一定幅度,且义马水泥合并报表,预计下半年业绩将同减;

秦岭水泥单2季度营收同增7%,成本同增2%,冀东管理输出改善其经营能力,管理费用大幅降低使得营业利润同比大增142%,净利润增幅45%远低于营业利润增长率源于2季度营业外收入同比去年同期大幅减少。该公司后续管理改善状况可关注。但此处需指出,虽业绩同比大幅增长,但绝对数值单2季度公司归母净利润约1300万,公司股本6.6亿股,要具备投资价值还需陕西行业景气大幅提升;

具体明细请详见图3:水泥行业上市公司2012年2季度盈利能力一览。

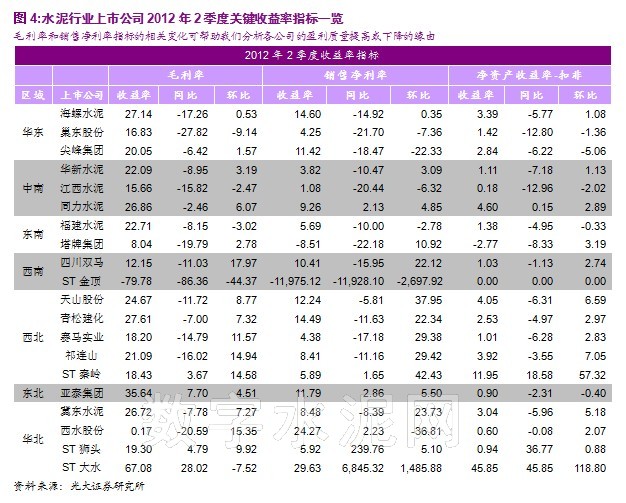

进一步分解2季报毛利率、销售净利率和净资产收益率(扣除非经常性损益)等盈利能力指标,不考虑ST类公司,除同力、秦岭、亚泰外,其他上市公司收益率三指标均表现为:毛利率、销售净利率、净资产收益率(扣非)同比下降明显。

同力虽毛利率减少2.5个百分点,但受益管理费用下降和增值税退税收入,销售净利率和净资产收益率(扣非)同比提高;秦岭受益管理增效,毛利率、销售净利率和净资产收益率(扣非)均同比提高,显示较好前景,可关注;亚泰受益东北区域产品价格大幅提升,毛利率同比提高,虽金融股权等贡献投资收益也同期大增,但期间费用率提高7个百分点,公司销售净利率提升幅度远小于毛利率提升幅度,净资产收益率更是同比下降;

具体明细请详见图4:水泥行业上市公司2012年2季度关键收益率指标一览。

水泥行业2季度营运能力分析

汇总上市公司归并行业,

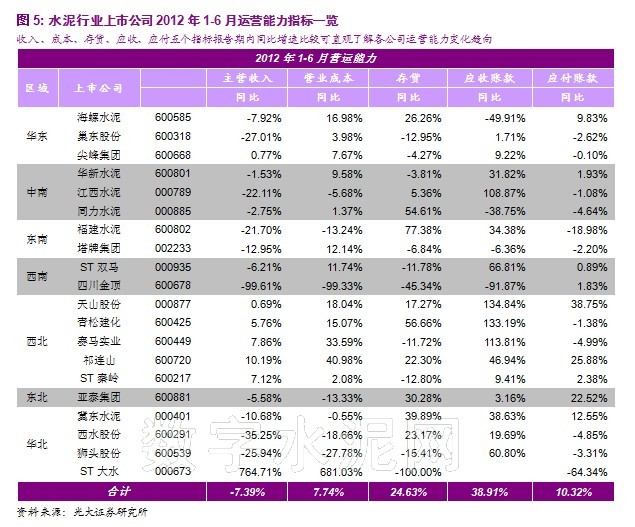

截止2012年6月31日,水泥行业营业收入同比下降7.4%,存货同比增长24.6%,应收账款同比增长38.9%;表明行业景气低迷阶段产品价格下降,销量不畅,虽多数企业通过降低现金销售占比和延长信用周期等方式刺激下游需求或争夺市场份额,但需求羸弱新增产能释放,产成品库存在增加(成本端上半年相对刚性有上涨但涨幅有限)。行业景气低迷甚至下行仍将持续;

具体到公司,各有不同:

海螺、同力在收入下降背景下,减少应收账款比例手握现金储备过冬,两公司销售商品收到现金同比增长14.2%和5.6%;运营管理能力海螺更胜一筹,其存货同比增长26.3%,而同力存货增长54.6%;

华新、双马则主要通过增加应收账款比例刺激产品销售手段来应对需求疲弱状态,应收账款分别同比增长31.8%和66.8%,存货分别同比下降3.8%和11.8%;现金管理能力华新更显优势,其销售商品收到现金仍同增7.1%,而双马下降26.6%;

西北区域天山、青松、赛马和中南区域江水应收账款100%以上增长,上述公司通过激进信用扩张政策刺激产品销售,但由于需求低迷或新增产能释放压力较大,天山、青松、江水的存货同比增长,销售商品收到现金同比下降;赛马的存货同比下降,销售商品收到现金同比增长,去年同期宁夏景气度差存货高基数,现金低基数原因;

秦岭的运营管理数据较好,应收账款同增9.4%、存货同降12.8%、销售收到现金同降12.1%,说明冀东管理输出后对公司的运营效率改善良多。但今年陕西新增产能压力还是比较大,公司主要产能覆盖区铜川地区2*5000T/D投产(其中一条为秦岭投资建设),新增产能冲击动能大。公司业绩反转尚需等待地区行业景气度转换;

华北区域冀东、西水和东南区域塔牌应收账款同增38.6%、19.7%、34.4%,存货同增39.9%、23.2%、77.4%,销售商品收到现金同减12.6%、52.8%、15.8%,表明不景气阶段公司通过扩张信用政策刺激产品销量,但效果并不理想;关注塔牌,扩张性信用政策刺激产品销量仍下降,存货增幅较大,数据分析经营应困境中;

巢东、福建存货同比下降主要是由于产销量同比下降所致;

2012年2季度行业购买商品支付现金项目和销售商品收到现金项目分别同比降低7.0%和3.0%。销售商品和购买商品项目降幅低于收入降幅,销售商品项目降幅低于购买商品项目降幅。表明产品价格下降,成本端稳定或略有提高,存货增长主要源于行业内公司库存在产品或产成品增加所致。微观到个体,仅有海螺、华新、同力、赛马、祁连山等公司销售商品收到现金同比去年同期增长,其中主要海螺和华新的现金管理能力突出,具备较强抗风险能力,因海螺、华新购买商品支付现金同比去年同期基本持平,而同力、祁连山同增51%和36%。赛马同降11%主要因去年高基数原因;

其他多数公司销售商品项目与购买商品项目均为同降,且降幅基本匹配,塔牌和青松两公司现金流项目有所异常,需持续关注!塔牌销售商品收到现金同比下降22.0%,购买商品支付现金仅同比下降3.8%;青松销售商品收到现金同比下降17.0%,购买商品支付现金同比增长7.4%。

打印本文

打印本文 关闭窗口

关闭窗口