2017年中国建材行业发展趋势及市场前景预测【图】

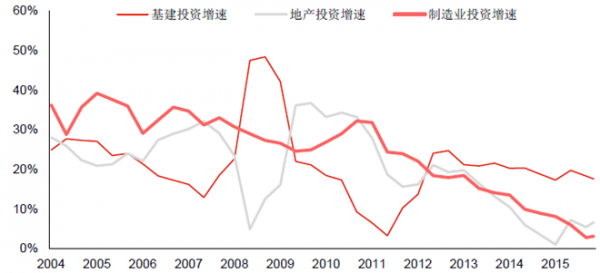

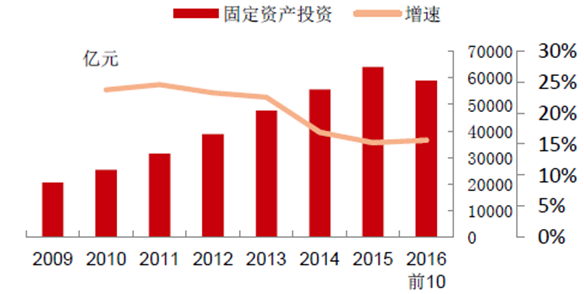

国际贸易保护,国内经济增速下行压力较大,地产限购、制造业难升,基建投资预期较高。在经济增速向下、房地产限购背景下,基建投资仍是短期稳增长的重要手段。2015年基建固投同比增速达17.3%,远高于同期制造业固定资产投资增速8.1%及房地产开发投资1.0%的增速。截至今年10月,基建固投累积同比增速达17.6%,同期地产开发和制造业固投同比增长6.6%和3.1%。根据我司宏观组研究,今年11-12月份只剩3.3万亿元支出空间,去年同期为4.2万亿元,差额8,674亿元,下阶段预算内财政压力仍然较大,16年年底基建投资料难大幅提升。同时根据我司建筑组预测,明年基建投资增速大概率在18%以上,2011年至今18个季度基建增速中枢为16.9%,从小至大75分位20.6%,综合考虑明年经济增长压力、财政支出提高能力和PPP等新模式对基建影响,我们以下分析假定明年基建增速为19.0%~19.5%。

2004 年至16 年10 月基建、地产、制造业固定资产投资同比增速情况

资料来源:公开资料整理

相关报告:智研咨询发布的《2017-2022年中国建材市场运行态势及投资战略研究报告》

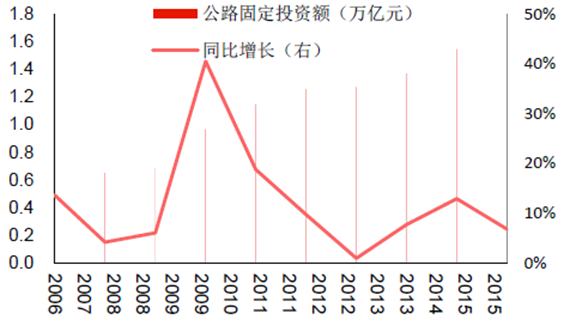

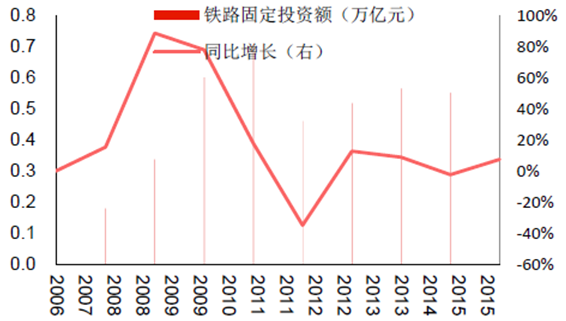

分行业看,传统基建弹性小,看好地下管廊、海绵城市和城市轨交。2015年传统基建公路和铁路投资同比增长6.2%/1.3%,增速远低于基建均值,主要由于传统基建基数较大,部分发达地区边际效应较低。

2006 年至今公路固定投资额及同比增长

资料来源:公开资料整理

2006 年至今铁路固定投资额及同比增长

资料来源:公开资料整理

中国城市轨道交通已建、在建及计划建设情况

|

项目

|

2012 年底开通运营

|

2013 年底开通运营

|

2014 年底开通运营

|

2015 年底开通运营

|

|

城市(座)

|

17

|

19

|

22

|

25

|

|

轨道交通(条)

|

70

|

87

|

92

|

112

|

|

运营里程(公里)

|

2064

|

2746

|

3173

|

3286.51

|

|

实际新增(公里)

|

321

|

395

|

427

|

113.51

|

资料来源:公开资料整理

地下管廊与海绵城市建设方面,根据《“十三五”中国要上的100 个大项目》,国家明确提出加强海绵城市,建设地下管廊(网)建设,未来五年我国海绵城市建设的投资需求有望达到2 万亿元,地下管廊建设的投资需求可达1.5 万亿。

海绵城市试点城市情况

|

批次

|

城市

|

|

第一批试点城市(16个)

|

迁安、白城、镇江、嘉兴、池州、厦门、萍乡、济南、鹤壁、武汉、常德、南宁、重庆、遂宁、贵安新区、西咸新区。

|

|

第二批试点城市(14个)

|

福州、珠海、宁波、玉溪、大连、深圳、上海、庆阳、西宁、三亚、青岛、固原、天津、北京

|

资料来源:公开资料整理

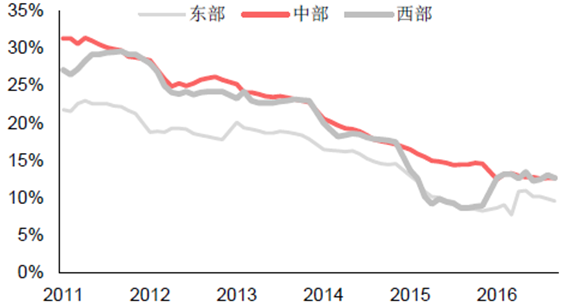

分地区看,京津冀一体化重点工程终启动,料将拉动华北水泥需求。按国家统计局口径比较全国东、中、西部地区基建投资增长情况,可以发现国内中、西部地区基建投资增速高于东部沿海发达地区。一方面地区经济增长中基建投资占主导地位,一方面地区经济发展潜力较大,基建投资边际影响高。对比东部发达地区可以发现,传统基建公路、铁路等项目在中西部缺口仍然存在,对应建材需求主要为水泥等传统建材,因而看好当地水泥需求,尤其是西北地区基建拉动需求较强。另外京津冀一体化带动基建重点工程投资料将大幅提升,很多基建项目今年下半年刚开工,明年正式启动,水泥需求将有所提升,例如“水曹铁路”、“兴延高速”、“京沈客专”,在建的“唐陶铁路”,“玉田高速”、将启动的新机场建设、承德的“喀赤铁路”。京津冀项目将于明年密集启动,料将拉动华北地区基建需求。

2011 年至今全国及东部、中部、西部地区基建投资增速

资料来源:公开资料整理

2011 年至今全国及东部、中部、西部地区地产投资增速

资料来源:公开资料整理

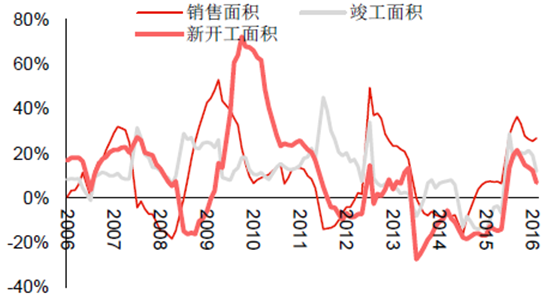

地产销售方面,15 年全年销售面积YOY+6.5%,16 年年初至今销售面积YOY+26.9%,对地产去库存有正面影响。销售端复苏带动资金回笼,当前宏观环境下人民币外流压力较大,当局有意愿驱动地产销售回款流回地产行业,但主要城市仍未放开地产供给,因而表现为资金流向地产开工端和地产销售端。15 年全年地产竣工面积YOY-6.9%,16 年年初至今竣工面积YOY+12.1%;15 年全年新开工面积YOY-14.0%,16 年年初至今新开工面积YOY+6.8%,呈现复苏状态。从地产产业链顺序来看,地产销售利好顺序依次是地产竣工、地产在建和地产新开工,按照历史来看地产销售往往率先利好地产竣工,影响或可持续3-6 个季度。

2006 年至今地产销售、竣工和新开工面积同比增速

资料来源:公开资料整理

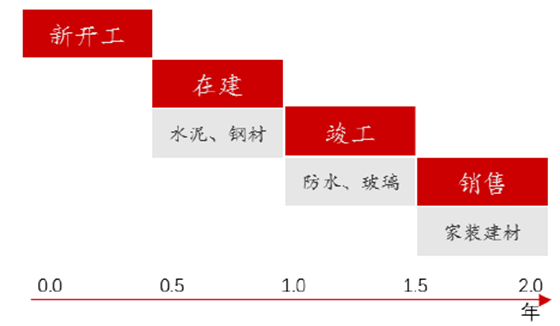

地产产业链建材涉及顺序

资料来源:公开资料整理

限购城市二手房交易占比较大,抵消了地产限购冲击。另一方面本轮限购主要发生在一二线城市,一二线二手房销售面积和套数占比一般在45%~65%之间,三线及以下城市才是地产新增投资主力;纵向看,2013-15年样本中21城平均的二手房交易占比年均提高3个百分点,倒推回去可以发现,2011年一手房的占比比现在高12个百分点左右。一手房地产链影响较小,二手房翻新需求刚性,因而我们进一步认为本轮限购对地产链的影响比上一轮小,地产链需求不宜过低。

2015年我国21个城市二手房销售套数占全部商品房销售比例

资料来源:公开资料整理

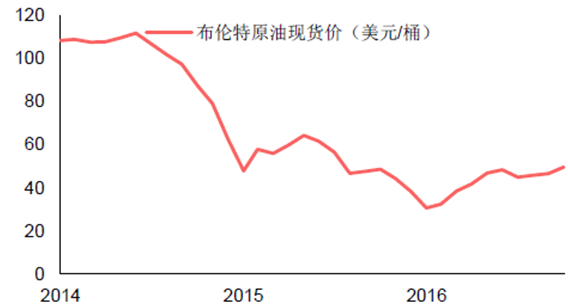

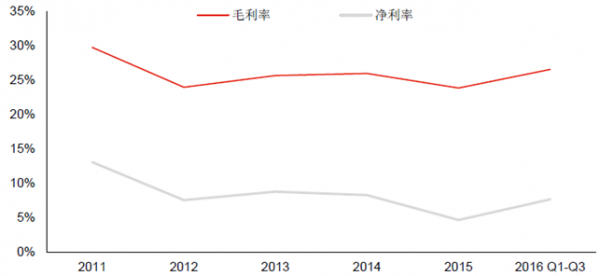

短期看1-3 个季度成本仍在低位,中期看一方面成本端17 年同比难以改善,另一方面油价有上涨趋势。我们判断17 年三季度前成本端仍能保持低位,同时美国页岩油开采或将在50 美元位置对油价和相关产品成本有下压作用。当前行业毛利率有所回升,距离历史高位还有近3 个百分点差距,基于后文预测,我们判断本轮水泥毛利率顶峰或出现在本季度;玻璃毛利率明年三、四季度见顶;家装和其他建材毛利率有所分化,整体看明年二、三季度或可见顶。

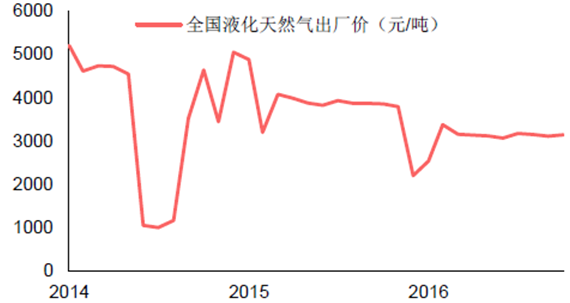

成本端看,受益于年初低油价带动的大宗商品价格低位徘徊和国家供给侧改革政策,天然气、煤、油品等能源和PVC、沥青、化工产品等原材料价格均处于低位。管材、防水等行业加强了冬储,在16 年年初储备了较多低价原材料,根据调研了解,这些原材料库存一般在3-6 个月时间内逐步使用,公司则一般采取加权平均成本法计入会计,原材料价格提升可能在未来2-4 个季度逐渐体现,在明年建材价格上行期成本上升对毛利影响或不明显,但18-19 年建材价格上涨有可能不抵原材料和能源价格上涨。

从原材料价格波动幅度来看,年初至今主要原材料和能源价格上涨超20%,部分地区部分产品价格上涨超过30%,但近期价格已呈稳定态势,如果美国页岩油页岩气开采确能将国际油价稳定在50 美元上下,则在石油价格拉动下相关原材料和能源价格波动有限。当前原油价格在上半年均价上方17.4%位置,因而我们推断明年全年上游原材料和能源价格上浮应在10%-15%左右。

2014 年至今布伦特原油现货价

资料来源:公开资料整理

2014 年至今全国液化天然气出厂均价

资料来源:公开资料整理

当前建材行业毛利率处于低点回归阶段,距离历史高点(2011年以前)仍有近3个百分点的距离,年初至今行业毛利平均较去年同期提升2.7个百分点,考虑到今年年初大宗商品价格处于低点,同时行业库存平均达到3-6个月,因而如果明年全年行业价格维持在当前水平,则毛利率同比略有降低,但仍将高于去年。

2011 年至16 年3 季度建材行业平均毛利率

资料来源:公开资料整理

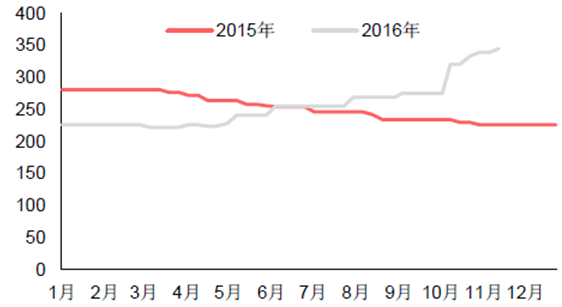

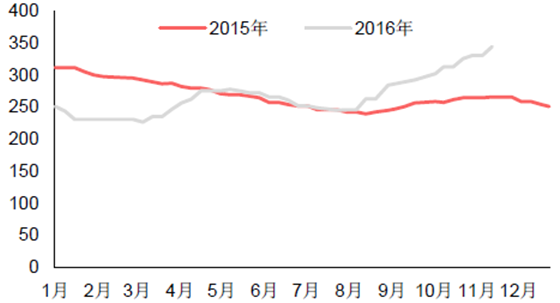

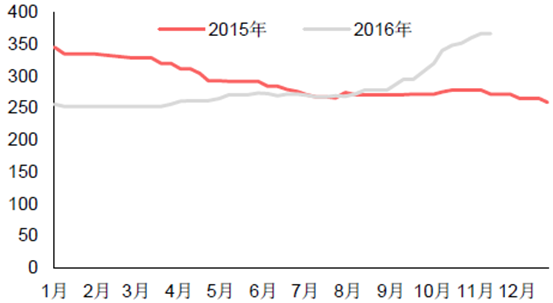

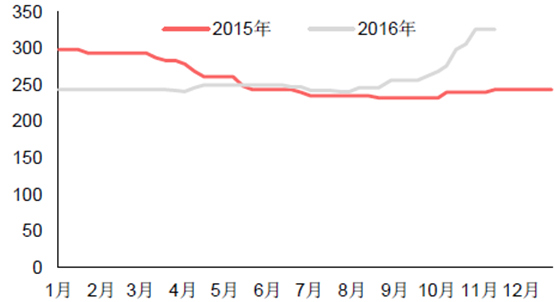

2016年初至今全国水泥价格普涨,高标水泥均价从年初的250 元/吨上涨至337 元/吨,涨幅达35%,其中华北、华东、西南地区涨幅较大。

华北地区高标水泥均价(元/吨)

资料来源:公开资料整理

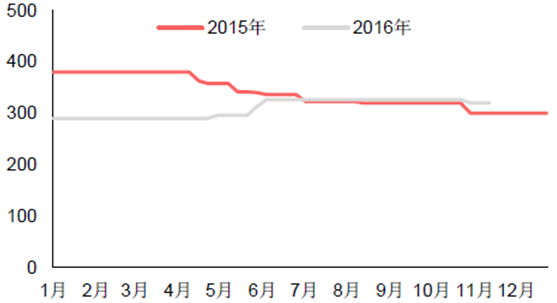

东北地区高标水泥均价(元/吨)

资料来源:公开资料整理

华东地区高标水泥均价(元/吨)

资料来源:公开资料整理

中南地区高标水泥均价(元/吨)

资料来源:公开资料整理

西南地区高标水泥均价(元/吨)

资料来源:公开资料整理

西北地区高标水泥均价(元/吨)

资料来源:公开资料整理

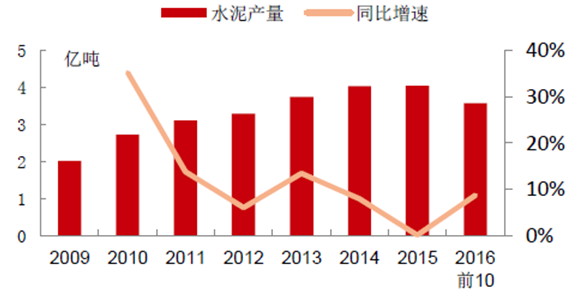

需求方面,根据2006-15 年房地产、基建和农村固定资产投资额、投资增速和投资增速变动,我们构建回归模型测算三项投资增速的变动值对水泥产量增速的影响。根据模型测算,房地产、基建和农村投资增速变动对我国水泥产量的影响分别为43%、32%和25%。年初至今地产投资同比上涨6.6%,基建投资上涨17.6%,假设农村固定资产投资下降3.5%,则模型测得水泥需求上涨2.6%,年初至今水泥需求实际上涨2.6%。展望明年,由于地产限购对地产投资具有不利影响,且地产投资对水泥需求贡献更大,因而我们判断明年水泥产量增速大概率下滑,如果明年地产投资增速为4.6%、基建投资增速19.6%、农村投资下降3.2%,则水泥需求增速将降至2.2%。

2016/17年水泥需求测算

|

(万亿元或万亿吨)

|

2006A

|

2007A

|

2008A

|

2009A

|

2010A

|

2011A

|

2012A

|

2013A

|

2014A

|

2015A

|

2016E

|

2017E

|

|

房地产投资额

|

1.94

|

2.53

|

3.12

|

3.62

|

4.83

|

6.18

|

7.18

|

8.60

|

9.50

|

9.60

|

10.23

|

10.70

|

|

同比增速

|

22.10%

|

30.20%

|

23.40%

|

16.10%

|

33.20%

|

28.10%

|

16.20%

|

19.80%

|

10.50%

|

1.00%

|

6.60%

|

4.60%

|

|

基建投资额

|

2.70

|

3.14

|

3.85

|

5.47

|

6.48

|

6.69

|

7.72

|

9.36

|

11.22

|

13.13

|

15.44

|

18.47

|

|

同比增速

|

21.30%

|

16.20%

|

22.70%

|

42.20%

|

18.50%

|

3.30%

|

15.30%

|

21.30%

|

19.80%

|

17.00%

|

17.60%

|

19.60%

|

|

农村投资额

|

0.44

|

0.51

|

0.60

|

0.74

|

0.79

|

0.91

|

0.98

|

1.05

|

1.08

|

1.04

|

1.00

|

0.97

|

|

同比增速

|

12.60%

|

15.50%

|

16.20%

|

24.90%

|

6.10%

|

15.30%

|

8.30%

|

7.20%

|

2.00%

|

-3.20%

|

-3.50%

|

-3.20%

|

|

水泥产量

|

12.37

|

13.61

|

14.24

|

16.44

|

18.82

|

20.99

|

22.1

|

24.19

|

24.92

|

23.48

|

24.09

|

24.62

|

|

同比增速

|

15.70%

|

10.10%

|

4.60%

|

15.50%

|

14.50%

|

11.50%

|

5.30%

|

9.50%

|

3.00%

|

-5.80%

|

2.60%

|

2.20%

|

资料来源:公开资料整理

供给方面,16 年行业新增产能1.5%,华南新增产能较多。据中国水泥网统计,截至2015年末全国共有1,765 条新型干法熟料生产线,产能合计达18.1 亿吨。今年年初至今行业新增3 条生产线,新增产能357 万吨,主要位于甘肃、贵州和湖北地区。根据卓创资讯和数字水泥网的数据,我们预测华南地区年内新增产能可达5.3%,压力较大;华北地区山西和内蒙地区新增2.9%;其余地区增速均在2%以内。根据调研了解,当前部分小产能产线被债权人接管,如果水泥价格继续上涨,供给端或存在增加可能,因而我们认为明年水泥价格大概率前高后低。

2016年水泥分区域产能冲击情况

|

(单位:万吨)

|

当前熟料产能

|

16年预计新增熟料产能

|

16年新增产能率

|

|

华东

|

39,415

|

155

|

0.4%

|

|

西南

|

34,645

|

385

|

1.1%

|

|

华中

|

23,449

|

465

|

2.0%

|

|

华北

|

23,040

|

667

|

2.9%

|

|

西北

|

21,457

|

385

|

1.8%

|

|

华南

|

17,701

|

946

|

5.3%

|

|

东北

|

10,223

|

155

|

1.5

|

资料来源:公开资料整理

华北方面受益京津冀一体化发展和金隅冀东合并,边际改善最为明显。需求方面,今年1-9月华北地区固定资产投资增长了9.2%,水泥产量同比增长9.0%,其中京津冀地区水泥产量增长了14.0%。京津冀一体化政策的落地和推进是水泥需求增长的核心推动力:1)交通一体化:建成“二环八通四连八港八枢纽”为骨架的综合交通运输网络,未来三年将有2000公里铁路及2000公里公路陆续开工,根据测算,目前规划内的项目若全部开工将带来新增需求接近2000万吨,占京津冀2015年需求总量的比例接近20%。2)产业和人口转移将为区域房地产发展带来机会,尤其是河北省的城市化率仍较低(46.5%,低于全国平均),未来随着产业迁入和经济发展,人口汇聚有望带动地产需求提升,从而大幅提升水泥需求。

供给方面,金隅股份与冀东水泥实现整合,两者整合后在京津冀地区的熟料产能将接近6000万吨,水泥产能7800万吨,占京津冀总产能的59%和40%,整合后区域竞争格局大幅改善,推动水泥价格持续提升。年初至今,京津冀是全国水泥价格表现最好的地区,累计上涨接近150元/吨,涨幅达到61%,目前高标号水泥到位价在370-400元/吨,处于全国最高水平。错峰生产和环保淘汰是未来进一步优化供给的措施。以2015年底的产能数据测算,截至今年8月底,京津冀地区熟料产能利用率仅为62%。随着京津冀地区空气防治任务的加强,由政府部门和行业协会牵头,企业之间达成共识,错峰生产将成为行业常态,促进区域供需进一步改善。

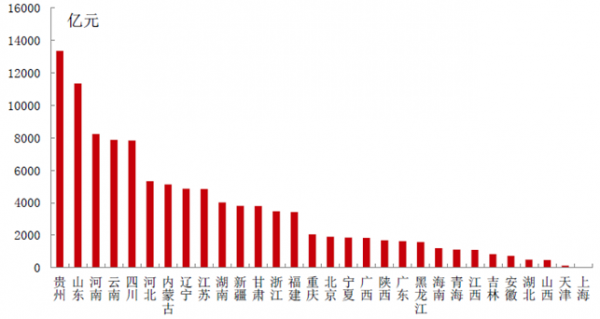

2016年PPP项目库金额

资料来源:公开资料整理

西南水泥需求空间较大,供需格局较好。统计PPP项目库中各省的项目总额可以发现,西南省份的PPP项目储备额居于前列,其中贵州第一,云南四川分列四五位,整体金额占全国总量的20%,基建潜在有较强力的需求。供给方面预计2017年区域最多有3条新线投产,新增熟料/水泥产能分别为380万吨和600万吨。其实西南地区整体的供需格局在全国属于中上游,固定资产投资增速虽然近3年出现下滑,但依然保持在15%以上,远好于全国水平,水泥产量也一直保持了正增长。到2016年10月,整体产能利用率在78%以上,也好于全国水平。我们判断未来3年供给增速小于需求增速,区域整体的供需格局较好,企业的盈利能力将明显好于全国水平。

西北地区固定资产投资

资料来源:公开资料整理

西北地区高标水泥均价(元/吨)

资料来源:公开资料整理

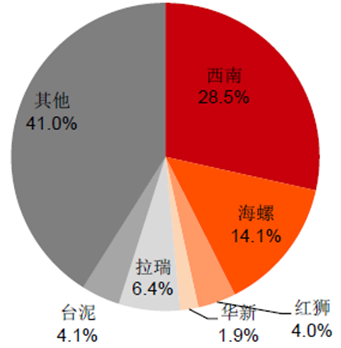

拉法基豪瑞的产能被华新接管后,区域的产能集中度进一步提高。中建材旗下的西南水泥一枝独秀,海螺水泥和华新水泥位居其后。西南是华新水泥的第二大利润区,预计今年利润占比在30%以上。

西南地区水泥企业产能市占率分布

资料来源:公开资料整理

玻璃原片年初至今全国玻璃价格同比上涨23.2%,当前价格处于历史5年中值以下。回顾历史价格发现,年终价格一般可以作为行业上半年价格指引,玻璃原片价格往往在下半年有更大的波动,如果明年上半年均价维持在当前水平,则可录得超过20%同比提升。从后面分析的供需情况来看,玻璃供给目前处于阶段性低位,考虑到地产竣工拉动的玻璃需求较为坚挺,同时环保、信贷对产能提升的抑制作用,我们判断明年下半年市场旺季应有一定价格提升,看好全年玻璃行情。

2009 年至今全国玻璃平均出厂价

资料来源:公开资料整理

年末玻璃价格一般对次年上半年有指引作用(元/吨)

资料来源:公开资料整理

新建产能增量有限。由于玻璃产能刚性,开工后必须满产,其产能和产线关系较为明显,产线变动更好把握。目前浮法玻璃在产产线236条,根据卓创资讯和百川资讯了解,明年可能建成点火产线共有8条,按往年实际情况看,17年点火产线条数应与往年相差不大。

2017年可点火产线情况

|

序号

|

省份

|

生产线

|

日熔量(吨)

|

状态

|

|

1

|

河北

|

德金六线

|

1,000

|

可点火

|

|

2

|

山东

|

新厂一线

|

600

|

在建

|

|

3

|

浙江

|

大明一线

|

800

|

基本建成

|

|

4

|

浙江

|

大明二线

|

800

|

基本建成

|

|

5

|

海南

|

三鑫四线

|

600

|

可点火

|

|

6

|

四川

|

威力斯一线

|

1,000

|

可点火

|

|

7

|

宁夏

|

石嘴山一线

|

600

|

计划今年点火

|

|

8

|

辽宁

|

朝阳二线

|

900

|

可点火

|

资料来源:公开资料整理

凡本网注明“来源:数字水泥网”的所有文字、图片和音视频稿件,版权均为“数字水泥网”独家所有,任何媒体、网站或个人在转载使用时必须注明“来源:数字水泥网”。违反者本网将依法追究责任。

本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。其他媒体、网站或个人从本网转载使用时,必须保留本网注明的稿件来源,禁止擅自篡改稿件来源,并自负版权等法律责任。违反者本网也将依法追究责任。

如本网转载稿涉及版权等问题,请作者在两周内尽快来电或来函联系。

热门排行

- 供应端持续走低 水泥价格逼近历史…

- 四月份以来水泥涨价趋势望延续

- 生意社:华东地区水泥陆续调涨

- 2018年我国水泥市场价格走势及发展…

- 2018年中国中国水泥行业竞争格局:…

- 2018年我国水泥市场价格走势及发展…

- 2018年中国水泥行业库存及价格走势…

- 2018年水泥价格或将大体维持在历史…

- 2018年中国水泥行业供需情况及行业…

- 水泥产业“寡头”时代

- 水泥市场集中度继续提升 2股有望受益

- 水泥价格望延续反弹趋势 提振行业…

- 全国水泥市场行情月度简述(3月)

- 中国水泥行业特别评论

- 2018年中国水泥行业市场前景研究报告

- 三月全国水泥市场随下游需求提升而…

- 【杂谈】水泥市场都是涨声一片?

- 2018年1-2月全国水泥产量数据分析…

- 水泥全面涨价大幕正式拉开 行业景…

- 水泥行业高景气度有望延续

- 我国建材行业供应链金融研究

- 要有信仰!不容错过的水泥景气行情

- 冬季错峰结束在即加需求回暖 水泥…

- 【水泥专场】2018年春季原材料行业…

- 景气依旧 2018年水泥投资怎么选?

- 水泥行业效益水平有望创历史新高 …

- 水泥行业效益水平有望创历史新高 …

- 水泥价格即将反弹 海螺水泥(00914)…

- 价格看涨业绩报喜 水泥股迎来“花…

- 水泥产业寡头时代来临,谁是A股水…