业绩会直击:海螺水泥上半年业绩亮眼 未来将积极推进海外项目

8月23日上午,安徽海螺水泥股份有限公司(简称“海螺水泥”)在香港举行中期业绩发布会。

2017年上半年,按照国际财务报告标准,安徽海螺水泥股份有限公司录得营业收入净额为319.08亿(人民币,下同),同比上升33.10%;公司股东权益持有人应占利润约为67.39亿,同比上涨100.64%;每股基本盈利为1.27元。

项目建设及产能

期内,全椒海螺水泥有限责任公司、安徽宣城海螺水泥有限公司、南通海螺水泥有限责任公司等7台水泥磨相继建成投产。

除了国内项目外,海螺水泥也积极推进海外项目的建设,印尼孔雀港粉磨二期工程顺利建成投产,印尼北苏拉威西海螺水泥公司、柬埔寨马德望海螺水泥有限公司进入施工高峰期,老挝琅勃拉邦海螺水泥公司等项目建设稳步推进,俄罗斯伏尔加、老挝万象、缅甸曼德勒等项目前期工作正在有序推进。

截止报告期,海螺水泥熟料产能共计2.44亿吨,水泥产能共计3.33亿吨,骨料产能共计2490万吨。

销售市场

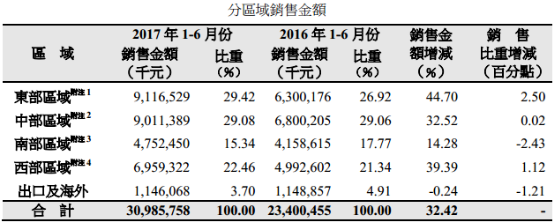

1. 分区域

报告期内,集团的水泥和熟料合计净销量为1.34亿吨,同比增长4.6%。

东部和中部区域通过市场统筹运作,量价齐升,销售额同比分别上升44.70%和32.52%;南部地区由于受到新产能投入市场的影响,销量小幅下降,但是因为价格上升,销售额同比上涨14.28%;西部地区则抓住市场需求回暖及季节错峰生产有利机遇,量价稳步提升,销售额同比提升39.39%;海外销售额则小幅下滑0.24%。

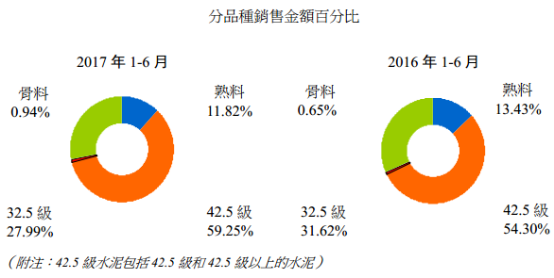

2. 分品种

报告期内,海螺水泥的销售品种分为42.5级水泥、32.5水泥、熟料和骨料,四种产品分别占比59.25%、27.99%、11.82%和0.94%。其中,42.5级水泥占比下降约5个百分点,32.5级水泥和熟料占比则略微上升。

毛利及毛利率

报告期内,由于产品售价大幅上涨,海螺水泥录得毛利为98.90亿,同比上升37.69%。产品综合毛利率同比上涨2.26个百分点至32.97%。

上图为上半年我国的水泥价格指数。2017年1-6月,全国水泥的产量11.1亿吨,较2016年同期成长0.4%。在各地积极推进错峰生产和市场需求复苏的双重推动下,水泥价格自从3月份开始就逐步上升。4-5月一直在高位调整,直至6月因雨水天气持续,加之即将进入暑期水泥市场淡季,水泥价格出现回落,但是总体还是大大高于去年同期。

成本费用

报告期内,海螺水泥的水泥熟料综合成本为154.50元/吨,同比上升28.20元/吨,原因是原煤价格同比上升。

财务费用同比下降58.59%,原因是集团上年度已经偿还了价值70亿的公司债券,使得本年度利息支出同比减少了。另外,销售费用和管理费用也同比分别下滑1.29%和1.76%。

现金流和资产负债率

报告期内,海螺水泥经营活动产生的现金流净额为50.47亿,同比上升3.80亿,涨幅为8.14%,主要原因还是由于收入增加所致。期内,集团资本性支出约为19.06亿(生产线及环保项目)。相当于自由现金流为31.41亿,资金状况富足。

截止到6月30日,流动比率为1.87(2016年末为1.72),流动比率上升的原因主要是由于期内货币资金和营收票据等流动资产增加所致。资产负债率为25.45%,同比下降了1.23个百分点。

下半年,供给侧结构性改革仍会是水泥行业的主线。稳健的货币政策,稳步增长的基建投资,以及缓中趋升的房地产市场,预计水泥下半年需求市场仍旧积极。供给方面,由于政府陆续打击落后产能,季节错峰生产,加上行业大企业重组提高集中度,供需关系有望继续调整。

部分现场问答:

1. 2017年分红如何,是否会考虑提高派息率?

从今年年报开始,投资者就在关心派息率的问题,管理层会认真考虑,在盈利和支出尽量找到一个平衡点。公司在高速成长期的派息率大约为20%,“十二五”期间大约30%。现在虽然现金流更强大,但是需要考虑的因素还是很多,例如需要看整个行业以及竞争对手的情况,还需要看资本开支。虽然上半年的资本开支并不多,但是目前看来下半年并购以及海外项目可能会加快,预计资本支出70亿左右。当然还要考虑宏观环境。目前有考虑会较“十二五”的水平有所提高,但是还未具体讨论确定。

2. 海螺水泥未来的国际化进程怎么样?

第一,确保按照计划开拓市场,降低运营成本,在当地被接受。雅加达项目已经达成目标,海外销量增幅达50%;第二,全力推进在建项目。印尼北苏拉威及柬埔寨马德望项目预期今年年底投产;第三,尽力推动其它项目,例如目前一带一路相关项目也有在进行洽谈,希望下半年或明年可以成功签约。

3. 海外项目上半年的销量及价格如何?销量如何预期?

上半年,海外项目共销售约107万吨(缅甸等),比2016年增加了85%,主要原因是有新增产能的投入。价格方面,各个地区定价是不一样的。比如缅甸高,印度则会更低些。随着已有产能的全开通,加上知名度逐渐提高,价格我们相信仍然会有提升的空间。毛利的话跟国内肯定还有一定的差距,但是总体符合预期。

销量预期会超过200-250万吨。注意的是这个销量是不含权益销量的。权益销量是透过联营公司去做,这个也有100多万吨。加上权益产能,可以达到300万吨。

4. 关于煤炭成本的储备

目前煤炭储量比较多。上半年煤炭储量为304万吨,较年初增加90万吨。主要是由于三季度雨水足,水利发电量大,导致煤炭价格低,公司在此期间拉升对于煤炭的储备。

5. 对于水泥周期以及下半年行业的看法

可能两年,可能三年,周期性并不一定有持续性,这个不好说。下半年行业总的来说还是保持平稳,并且持续上升。由于高成本的煤炭,导致水泥价格并没有一个回落的空间;另一方面主要还是是供需关系,一个是国家供给侧改革,一个是环保督查。局部地区会影响环保不达标准的小企业,产能减少。还有其他政策的实施,例如安全,产量,能耗等等,都会对落后产能产生限制。鼓励落后的企业退出,对企业减负,提高行业集中度。

6. 环保与去产能

环保有大气污染和水污染的排放,大气污染税收为1.2-12块,水污染税收为1.4-14块,其它还有能耗电价、碳排放、二氧化硫等等的一系列政策。这些政策都会拉大企业间的成本差异,并且对推动去产能非常有效。有一些政策已经开始实施了,现阶段是去产量,等政策全部落实就是去产能。今年水泥协会去产能主要工作还有一个是错峰生产,包括许可证的发放,以及新增的产能是否符合产能要求。这些都是对行业的长期利益考虑。

7. 不同区域的行业情况

下半年,供求关系改善是个重点。华东地区,环保叠加错峰推进,水泥供给端的改善比想象中的更好。未来,10月份,山东将停窑,11月份,山东及河北等地将停窑。华东地区供给将大幅减少,下半年需求可能同比还会增长;中部地区则更为平稳。这区域行业集中度高,例如山西和安徽等地,大企业对市场的控制更强;南部地区,盈利空间高,企业区分度也高;西部地区。云贵需求相对稳定。陕西的大企业则是对效益改善的认识特别统一。

8. 两广地区销量下滑,公司怎么应对?

两广一向是一体化的。广东市场短缺石料,广西可以调到广东,都是企业主动的,在可控范围内。且两广的毛利水平还是比其他地方高,集中度特别高,大企业影响力也特别好。两广不用担心,企业已经意识到了问题,下半年仍有调整。

9. 基建对行业的影响

基建,除了东北,华北弱点,华南基建还是比较强,南部除了湖南弱些,其他地区都比较强。西北的话甘肃需求弱点,其余地区需求还是比较好的,下半年还是稳定。

10. 骨料市场未来竞争会加剧吗?

骨料,国家的要求会越来越严,矿山滥开滥采矿的已经不多了。石灰石的骨料只有水泥行业在做,所以要大力发展骨料,海螺包括整个行业都在做。未来市场竞争并不会增加,因为小企业已经关了太多了。

11. 西部及陕西市场的供需怎么看?有进一步整合机会吗?

产能供给程度不足,但是区分度比较高,例如西部水泥、海螺水泥等。价格高水平弥补了产能不足的情况,这个情况我们认为是可以持续的。

凡本网注明“来源:数字水泥网”的所有文字、图片和音视频稿件,版权均为“数字水泥网”独家所有,任何媒体、网站或个人在转载使用时必须注明“来源:数字水泥网”。违反者本网将依法追究责任。

本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。其他媒体、网站或个人从本网转载使用时,必须保留本网注明的稿件来源,禁止擅自篡改稿件来源,并自负版权等法律责任。违反者本网也将依法追究责任。

如本网转载稿涉及版权等问题,请作者在两周内尽快来电或来函联系。

热门排行

- 海螺水泥:行业地位继续提升

- 【股市縱橫】海螺水泥受惠需求價升

- “心狠手辣”的海螺水泥(00914) …

- 海螺集团全面布局 加快全球发展

- 屡破预期下的历史新高:海螺水泥用…

- 股市分析:海螺水泥大剖析!

- 图解年报:海螺水泥2017年净利润159…

- 海螺水泥大剖析

- 海螺水泥盈喜超预期 开挂后的水泥…

- 海螺水泥(00914)的估值和买点在哪?

- 海螺水泥财务解析

- 无股可炒 手持巨额现金的海螺水泥…

- 海螺水泥17年三季报--营收净利创新…

- 海螺水泥 二十载缔造传奇 新起点再…

- 海螺是怎样做大做强的——安徽海螺…

- 海螺水泥自主创新走出世界模式

- 继往开来 不断超越 勇攀全球水泥行…

- 这家公司上半年获得投资收益18.6亿…

- “股神”海螺水泥真身:专注水泥主…

- 海螺集团深植绿色理念推进转型升级

- 海螺水泥——价格普涨+强力政策推…

- 安徽海螺:因时而动,跑出转型升级…

- “海螺水泥式”炒股值得肯定

- 海螺水泥净利润同比大幅度上涨

- 业绩会直击:海螺水泥上半年业绩亮…

- 海螺水泥“股神”现真身 中报股票…

- 海螺水泥股神级投资半年赚18.6亿 …

- 股神来了!海螺水泥上半年“炒股”…

- 新浪窝轮观点:海螺水泥强于大市 …

- 世界水泥看中国 中国水泥看海螺(00…