2015年中国水泥行业企业并购整合报告

2015年11月,海螺水泥发布公告,称与西部水泥及其全资子公司华雄控股签署了《股权买卖协议》,拟向西部水泥全资子公司出售海螺水泥所持有的宝鸡众喜凤凰山水泥有限公司、宝鸡市众喜金陵河水泥有限公司、乾县海螺水泥有限责任公司、以及千阳海螺水泥有限公司等陕西4家公司的100%股权,转让价款合计为45.9亿港元,西部水泥将向海螺水泥或海螺水泥的全资子公司发行34.03亿股新股作为支付对价。交易完成后,海螺及其子公司将合计持有西部水泥45.5亿股股份,占西部水泥经扩大后已发行股本约51.57%,成为西部水泥的控股股东。这是国内水泥行业首个跨境换股的并购案例,开创了强强合作的并购创新模式。

西部水泥是陕西区域最大的水泥生产企业,截至2015年底拥有水泥熟料年设计产能1380万吨,占陕西省熟料总产能的24.5%,生产线主要布局在陕南地区和关中地区的渭南市和铜川市及西安市,在区域市场具有很强的竞争优势。海螺水泥拥有的熟料产能占陕西省熟料总产能的17.9%,位居陕西省第三位,生产线分布在关中宝鸡市和咸阳市,与西部水泥产能布局未发生重叠,二者可以形成优势互补的关系。控股西部水泥之后,海螺水泥在陕西的产能布局更加完善,熟料设计产能占陕西的比重也将提升至42%,在陕西市场占有率快速提升,有助于增强海螺水泥在陕西市场的主控能力及巩固其在西北地区的领先地位。

3、华润水泥与昆钢控股强强联合

2015年6月,华润水泥公布,华润水泥与昆钢控股就潜在交易事项订立合作协议。根据协议,公司将与昆钢控股及云南昆钢水泥建材集团公司(目标公司)订立一份正式增资扩股协议,公司将认购目标公司拟配发及发行以供认购之股份,面值为6.6亿元人民币。华润水泥将以代价股份及现金形式出资完成潜在交易事项。交易完成后,华润水泥将持有目标公司的50%股本。9月份,华润水泥与昆钢控股及云南昆钢水泥建材集团有限公司在深圳签署增资扩股协议,双方成功合作后,昆钢水泥将更名为“云南水泥建材集团有限公司”。10月份,增资扩股后的目标公司-云南水泥建材集团有限公司在昆钢宣布成立。云南水泥建材集团有限公司还将借香港上市公司“华润水泥”在一两年内完成上市,实现资产的增值。

华润水泥与昆钢控股的强强联合,有助于推动云南水泥市场的整合,提升行业的整体盈利水平。

4、华新水泥布局海外市场

2015年3月,华新水泥公告称,公司下属境外子公司斥资3290万美元收购了CEMENT CHAKREY TING FACTORY CO.,LTD(简称“CCC”) 公司28%股权,该公司主要资产为一条具备试生产条件的 3200t/d 的新型干法水泥熟料生产线。CCC公司系一家在柬埔寨注册成立的公司,授权资本 6000 万美元,实收资本为 6000 万美元。华新水泥全资附属公司华新香港(柬埔寨)投资有限公司持有其 40%的股权,为第一大股东。目前,CCC 公司拥有一条3200t/d 的新型干法水泥熟料生产线。在完成本次股权购买之后,华新水泥间接持有 CCC 公司 68%的股权,成为其绝对控股股东。

5、上峰水泥收购新建中博水泥 布局“一带一路”

2015年9月,上峰水泥发布公告称,为进一步实施在“一带一路”区域开展新布局的总体战略,近日收购了在新疆北疆距离阿拉山口口岸70余公里的博尔塔拉蒙古自治州博乐市中博水泥有限公司(下称中博水泥)70%股权。

本次收购实施后,上峰水泥将在面向中亚的新疆北疆市场新增新型干法熟料产能约150万吨,水泥100万吨,后续将通过技术改造和管理整合等继续优化产能结构,提升精细化管理水平,将博乐中博打造成新亚欧大陆桥枢纽口岸地区的优质建材战略基地;充分发挥其资源、成本的竞争优势,创造良好的经济效益,并可以将熟料通过阿拉山口口岸运至哈萨克斯坦等中亚地区,形成市场稳步拓展及国内、国外互补的良好运行格局,对上峰水泥在“一带一路”地区发展布局具有重要战略意义。

6、京兰水泥收购河北金强水泥

2015年5月,湖北京兰水泥集团有限公司(下称“京兰水泥”)与顺平县金强水泥有限公司(下称“金强水泥”)正式签订了股权转让协议,由京兰水泥全资收购金强水泥。

京兰水泥是湖北一家民营水泥企业,在湖北荆门市拥有4条水泥熟料生产线,熟料年设计产能为403万吨,是湖北鄂中地区最大的水泥生产企业,另在河北和甘肃各有一条日产5000吨的熟料生产线。金强水泥拥有一条日产5000吨熟料生产线,年熟料设计产能155万吨。收购金强水泥,是京兰水泥“立足荆楚,跨越西北京津”的重要战略部署,为其进一步拓展全国市场奠定了基础。2015年,京兰收购的河北金强水泥取得了良好的市场收益。

三、并购整合对水泥行业的影响

2015年水泥企业的并购重组使得市场竞争格局发生了明显改变,这将有助于提高区域主导企业市场控制能力和加强区域市场的协调,为行业效益的企稳回升创造了条件。同时,由于产业集中度的提升,行业供给侧改革的组织结构调整得到进一步改善。

● 对水泥产业集中度的影响

全国

2013、2014年,水泥产业集中度连续两年增长不到1个百分点,2015年产业集中度增长了6 %,其中,大企业集团并购重组贡献了4.5个百分点 。

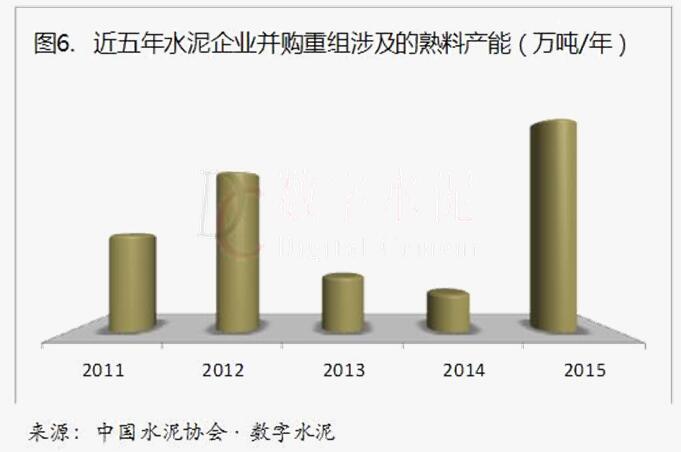

近五年水泥企业并购重组涉及的水泥熟料产能变化情况可以看出,2011年和2012年由于中国建材集团实施大规模的收购中小水泥企业,涉及整合的熟料产能规模分别达到了5000多万吨和8000多万吨,2013年和2014年中国建材集团减缓了收购行为,其他企业也少有大规模的并购动作,整合的熟料产能数量明显减少,产业集中度变化也甚微,而2015年由于大企业集团间的并购整合力度加大,整合的熟料产能量超过1亿吨,并购案例数量是近5年最少的,但整合的熟料产能量最大,产业集中度也有了明显提升。显示出企业的并购开始更加注重熟料产能的规模和质量,并购的形式也趋于更加高层次。

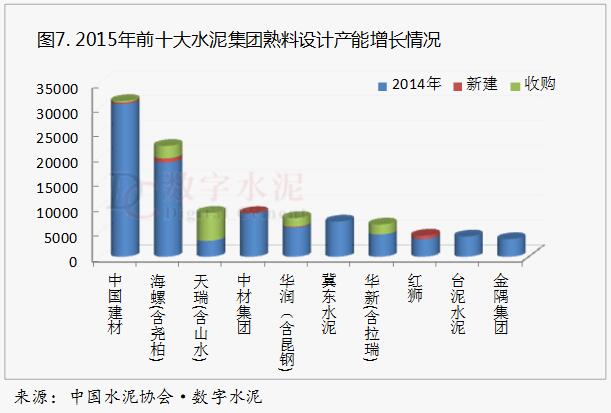

兼并重组是推进产业集中度快速提升的一条重要途径。2015年前十大水泥集团熟料产能合计较上一年增长约1.4亿吨,因并购重组而带来的产能增长约为1.12亿吨,占80%。全国前十大水泥集团中,有一半企业实施了并购重组,产能增长最快的是天瑞集团,因成功控股同为前十大水泥集团之一的山水水泥而使总熟料设计年产能由上一年的全国第十位跃居至第3位,使水泥行业竞争格局发生改变。

分析前十大水泥集团2015年熟料增长情况(见图7.)可以看到,产能增长比较快的企业都实施了并购重组,加快大企业集团间的并购重组是化解产能过剩,推进行业健康持续发展的重要举措。

六大区域

凡本网注明“来源:数字水泥网”的所有文字、图片和音视频稿件,版权均为“数字水泥网”独家所有,任何媒体、网站或个人在转载使用时必须注明“来源:数字水泥网”。违反者本网将依法追究责任。

本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。其他媒体、网站或个人从本网转载使用时,必须保留本网注明的稿件来源,禁止擅自篡改稿件来源,并自负版权等法律责任。违反者本网也将依法追究责任。

如本网转载稿涉及版权等问题,请作者在两周内尽快来电或来函联系。

- 暂无资料

热门排行

- 海螺集团高登榜拜会老挝国会主席巴妮

- 增速转正!1-10月全国水泥产量19.2…

- 阎晓峰:坚持目标导向谱写行业安全…

- 水泥需求温和提升 价格持续上行

- 孔祥忠:先进的行业文化也是生产力

- 亚泥吴中立:关于水泥行业健康发展…

- 高登榜:把握三大机遇,做好三件事…

- 金隅集团姜长禄:合作共赢稳效益,…

- 孔祥忠:关于水泥环保科技创新的五…

- 独家专访|张安平:台泥不会退出大…

- 山东水泥行业高质量发展峰会在山东…

- 孔祥忠:水泥行业的过剩产能、过载…

- 蒋明麟谈两个“常态化”背景下建材…

- 台泥、海螺合资于广西贵港设立新材…

- 曾劲出任北京金隅集团党委书记 并…

- 快讯:华东长三角水泥价格开始提前…

- 工信部:2020上半年水泥行业利润76…

- 2019年水泥行业结构调整报告

- 孔祥忠:水泥行业要为生态文明建设…

- 需求加快回暖,5月份全国水泥产量2…

- 孔祥忠:创新是永恒的话题

- 重磅!广西发文:暂停水泥行业产能…

- 中国水泥协会召开推动水泥行业有序…

- 孔祥忠:按高质量发展要求做好水泥…

- 2020年水泥开局:路虽艰,行则必达

- 高登榜等四人当选安徽省人大常委会…

- 孔祥忠:以梦为马 不忘初心使命,…

- 中国水泥协会发布2019年中国水泥行…

- 重磅!青海省明年1月31日起全面取…

- 孔祥忠:引导水泥制造业高质量发展…